- Home »

- Insights »

- CIO View »

- Investmentampeln »

- Investmentampeln

- Nach einem aus Anlegersicht sehr gutem Sommer haben die Finanzmärkte, insbesondere Aktien, im September angefangen zu korrigieren.

- Die Nervosität wird von hohen Energiepreisen, Lieferengpässen, die Aussicht auf eine straffere Geldpolitik und China Regulierungsinitiativen geschürt.

- Auch wenn nicht alle dieser Probleme nur vorrübergehender Natur sein dürften, bleibt das Gesamtumfeld unseres Erachtens weiter recht positiv.

Lesezeit

1 / Marktüberblick

Zeigten sich die Märkte im Sommer noch erstaunlich robust gegenüber jeglichen Negativschlagzeilen, waren es im September einfach zu viele, um weiterhin, wie im Falle der Aktienindizes, immer neue Rekordstände zu erklimmen. Was im September aus Anlegersicht schief lief, lässt sich auf zwei Bilder verdichten: Demonstranten vor dem Firmensitz von Evergrande und lange Schlangen vor britischen Tankstellen. Erstere sind das Ergebnis der finanziellen Schieflage, in der sich Chinas zweitgrößter Immobilienentwickler befindet und der sowohl Kunden als auch Anleger rätseln lässt, inwieweit die Regierung die Situation abfedern und eine Kettenreaktion vermeiden wird. Dazu muss man sich allerdings in Erinnerung rufen, dass Evergrande jüngste Probleme Resultat der strengeren Regulierungen sind, mit welchen Peking Spekulation und Preisspiralen am Wohnungsmarkt eindämmen möchte. Dieses Ziel ist so nachvollziehbar wie die Ziele, die hinter den bereits im August erfolgten Regulierungsschritten gestanden haben dürften[1], dennoch hinterlassen sie deutliche Spuren an den Börsen. So hat der Hang Seng von seinem Hoch Mitte Februar bereits 23 Prozent wieder abgegeben. Im Falle von Evergrande ist es weniger das Einzelschicksal der Firma, welches nachhaltig auf dem Markt lasten könnte, als die Frage, wie sehr es das Konsumentenvertrauen belasten könnte, wenn Zweifel an der Immobilie als Mittel zur Altersvorsorge größer werden. Kurzfristiger dürfte das Wirtschaftswachstum unter dem bereits sichtbaren Einbruch der Bautätigkeit leiden. Eine zunehmende Zahl von Strategen reduziert mittlerweile die Wachstumsprognosen für 2021 und 2022. Zur Nervosität tragen die insbesondere in China deutlich sichtbaren Turbulenzen bei der Energieversorgung bei, die sogar zu Stilllegungen einzelner Fabriken führte.

fehlt es an LKW-Fahrern, während es der Energiebranche an Wind für die Turbinen mangelt, was wiederum einer der Gründe war, warum die Gaspreise in Großbritannien mehr als anderswo stiegen

Energieengpässe, oder zumindest starke Energiepreisschübe, prägten auch die Nachrichtenlage in anderen Teilen der Welt. Am augenscheinlichsten in Großbritannien, wo sich lange Autoschlangen vor den Tankstellen bildeten und immer noch bilden. Hier fehlt es an LKW-Fahrern, während es der Energiebranche an Wind für die Turbinen mangelt, was wiederum einer der Gründe war, warum die Gaspreise in Großbritannien mehr als anderswo stiegen: allein im September verdoppelten sie sich fast noch einmal. Dies, und der von Brexit und Lockdown verstärkte Arbeitskräftemangel waren mitursächlich für eine relativ restriktive Erklärung der Bank of England. Ganz ohne LKW-Fahrermangel kommt es aber auch anderswo zu Lieferengpässen, insbesondere dort, wo Halbleiter gebraucht werden. Die Produktionsmenge der europäischen Autoindustrie wird voraussichtlich im zweiten Halbjahr aufgrund des Chipmangels im zweistelligen Prozentbereich unter Plan liegen. Davon ließen sich jedoch die großen Notenbanken nicht irritieren. Ging die EZB nur einen kleinen Trippelschritt Richtung Ausstieg aus der ultralockeren Geldpolitik, so war der Schritt der Fed letztlich doch größer als vom Markt erwartet. Vor allem der Ausblick, dass die Netto-Anleihekäufe bis Mitte 2022 auf Null runtergefahren werden sollten, überraschte in seiner Deutlichkeit.

Zu den weiteren marktbeeinflussenden Themen im September gehört der immer noch drohende Zahlungsausfall des amerikanischen Staates, sollte eine politische Lösung[2] ausbleiben, sowie das weitere Gerangel um die Konjunktur- und Infrastrukturpakete der Regierung Biden, die als Folge kleiner als vom Markt erwartet ausfallen könnten. In Deutschland brachte die Bundestagswahl wenig Gewissheit darüber, wer das Land künftig regieren würde, aber immerhin darüber, wer es nicht regieren würde: ein rot-rot-grünes Bündnis.

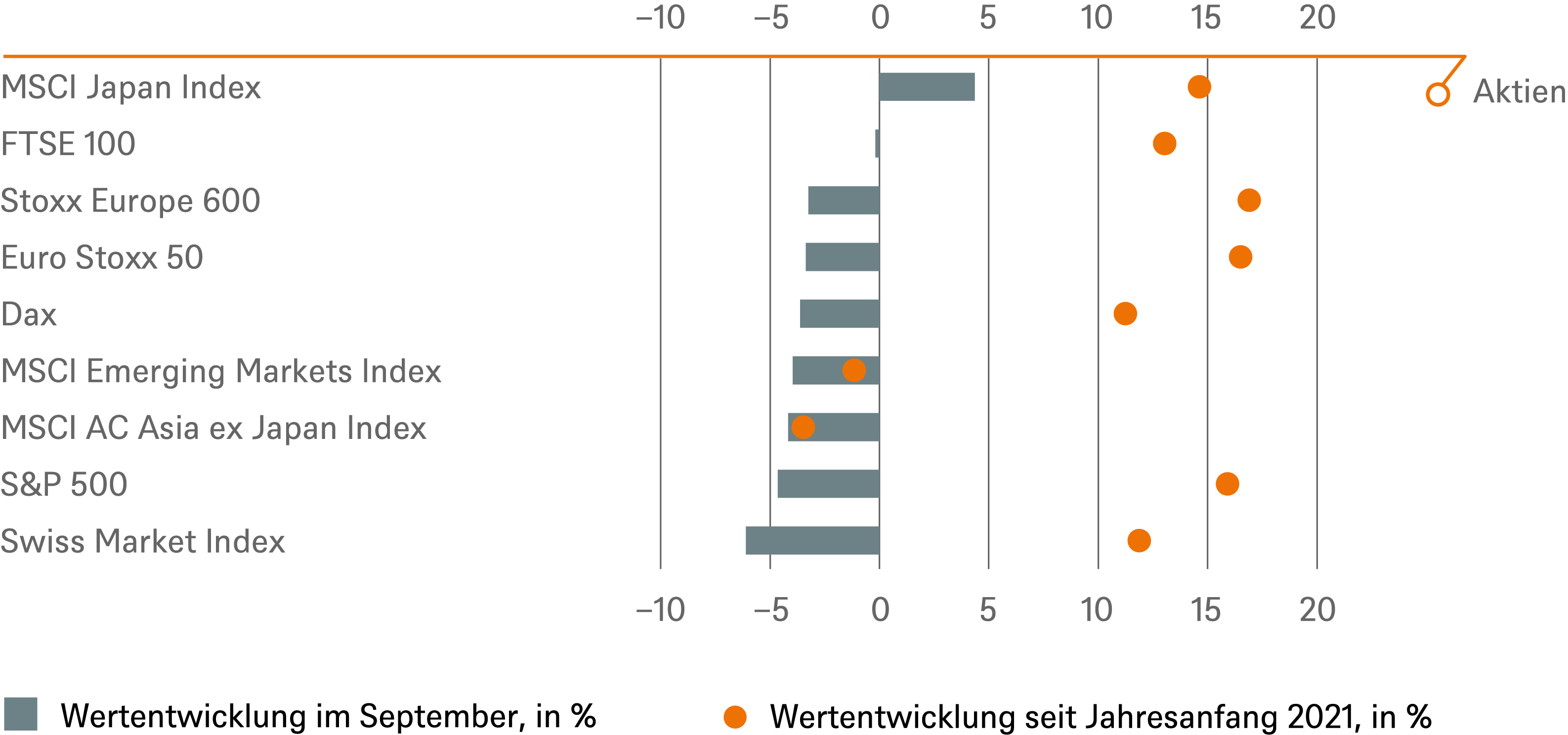

Die Märkte reagierten auf diese Gemengelage insgesamt etwas verschnupft, was aber auch im Zusammenhang mit ihrem vorigen starken Anstieg gesehen werden muss. So verzeichnete etwa der S&P 500 mit einer Gesamtrendite von minus 4,7 Prozent sein erstes negatives Monatsergebnis seit Januar. Für das Quartal reichte es aber noch für eine kleines Plus, anders als beim technologielastigen Nasdaq. Während fast alle Regionen den Monat mit einem im Minus beendeten, fiel Japan[3] mit einem Plus von 4,5 Prozent aus dem Raster. Auf Sektorenebene half der Zinsanstieg dem Finanzsektor[4] etwas (nur 1,4 Prozent runter), während die stark gestiegenen Energiepreise ihrem Sektor[5] zu einem Plus von 9,1 Prozent verhalfen. Leidtragende dieser Entwicklung waren die Versorger[6] mit einem Minus von 6,2 Prozent. Auffällig im September war das relativ gute Abschneiden der Unternehmensanleihen im Hochzinsbereich (USD und Euro) trotz schwacher Aktienmärkte. Ansonsten war der Anstieg der Staatsanleiherenditen (sowohl Treasuries wie Bund) das bestimmende Thema, welcher, überraschenderweise, im September vor allem von steigenden Realzinsen getragen wurde, während fast eineinhalb Jahre lang die Inflationskomponente der Treiber höherer Nominalzinsen war. Das verwundert insofern, als dass der Ölpreis im September erneut fast zweistellig stieg, Kohle um über 40 Prozent und der Gaspreis in Europa sich fast verdoppelte. Zwar verloren einige Industriemetalle, aber insgesamt schaffte der Bloomberg Commodity Index noch ein Plus von 4,9 Prozent. Gold und Silber trugen dazu jedoch mit ihrer negativen Performance nicht bei.

Das Thema Preissteigerungen dürfte für Anleger wie Zentralbanken auch für das Jahresende von zentraler Bedeutung bleiben. Denn Aktionären könnte sie die liebgewonnene Jahresendrally verderben, während die Zentralbanken sich zwar politisch größerem Druck ausgesetzt sehen, gegen Energiepreissteigerungen, oder auch durch angebotsseitige Engpässe induzierte Preissteigerungen wenig anrichten können.

Auffällig im September war das relativ gute Abschneiden der Unternehmensanleihen im Hochzinsbereich (USD und Euro) trotz schwacher Aktienmärkte

2 / Ausblick und Änderungen

So schwach, wie das dritte Quartal endete, fing das vierte auch an. Man muss nicht gleich das hässliche Wort „Stagflation“[[Disclaimer:]] bemühen, aber die Kombination aus steigenden Energiepreisen, angebotsseitigen Störungen, der Aussicht auf eine langsam straffer werdende Geldpolitik, der Wachstumsverlangsamung in Asien und dem andauernden US-Haushaltsstreit sind nicht der Mix, aus dem Anlegerträume gemacht sind. Zumal einige von ihnen auch angesichts der Jahreszeit zusätzlich nervös werden könnten, da die Anzahl der Covid-Neuansteckungen wieder steigen könnte, nachdem sie global seit über einem Monat wieder rückläufig ist. Die gegenüber dem Vorjahr deutlich gesunkenen Todeszahlen dürften jedoch zu einer positiveren Einschätzung führen, auch wenn die Kombination aus Delta-Variante und nachlassender Impfdynamik die ursprünglichen Erwartungen etwas gedämpft hat. Gleichzeitig sind aber die klinischen Studienergebnisse der antiviralen Pille von Merck Co auf der positiven Überraschungsseite zu verbuchen. Die Pille verspricht, schwere Krankheitsverläufe eindämmen zu können, und zeigte bisher keine schweren Nebenwirkungen. Es wird auf eine schnelle Marktzulassung gedrängt. Insgesamt gehen wir jedoch davon aus, dass Covid die Schlagzeilen diesen Winter weniger dominieren wird als noch vor einem Jahr.

2.1 Anleihen

Nach längeren Seitwärtsbewegungen haben die Staatsanleiherenditen in den vergangenen Wochen an Fahrt aufgenommen und sich nach oben bewegt. Wir erwarten, dass diese Bewegung voranschreitet, aber nicht mehr in großen Schritten. Die Zentralbanken haben ihre Karten auf den Tisch gelegt, so dass ihre leicht straffere Haltung dem Markt jetzt bekannt sein dürfte. Wir haben unsere Short-Position bei deutschen 2- und 10-jährigen Staatsanleihen geschlossen und sind zurück auf Neutral gegangen. Wir denken nicht, dass Staatsanleihen selbst bei weiter volatilen Aktienmärkten als sichere Häfen gesucht sein werden, insbesondere in einem Umfeld mit andauerndem Wirtschaftswachstum und Inflationssorgen. Wo sich unseres Erachtens die im Vergleich zum Sommer höhere Unsicherheit und Volatilität bemerkbar machen könnte, ist im Hochzinssegment der Unternehmensanleihen. An ihnen ist die Marktkorrektur bisher fast gänzlich vorbeigegangen, ihre Risikoprämien sind also immer noch sehr gering. Doch neben idiosynkratischen Risiken, die sich aus der Energiepreisspitzen oder den Lieferkettenproblemen ergeben könnten, erwarten wir auch eine rege Emissionstätigkeit, welche die Nachfrage teils strapazieren könnte. Wir reduzieren daher von positiv auf neutral. Gleiches gilt für Unternehmensanleihen aus Asien, bei denen die Volten um Evergrande herum zwar bereits deutliche Spuren hinterlassen haben, bei denen wir aber nicht ausschließen können, dass weitere Maßnahmen Pekings diese Anlageklasse erneut unter Druck setzen.

2.2 Aktien

Die überfällige Korrektur im Aktienbereich hat begonnen, wie lange sie andauern wird, bleibt abzuwarten. Das Gesamtumfeld ist weiterhin positiv mit niedrigen Zinsen und Wirtschafts- und Gewinnwachstum. Trotz einer sehr starken Berichtssaison zum zweiten Quartal haben die Analysten auch für das dritte Quartal ihre Gewinnschätzungen nochmals erhöht. Doch für das vierte Quartal könnte es enger werden, nachdem zahlreiche Firmen einen vorsichtigen Ausblick aufs Jahresende gegeben haben. Die Verteuerung der Materialkosten, wie auch der Arbeitskräftemangel gehen nicht mehr spurlos an den Firmen vorbei, die sich nun entscheiden müssen, die Marge durch höhere Verkaufspreise oder das Umsatzvolumen durch gleichbleibende Preise retten zu wollen. Auch die Ausgabenfreude der Konsumenten könnte sich eintrüben, wenn sich die Auswirkungen der Energiepreiserhöhungen, das Ende der Lohnhilfen oder aber auch das vorläufige Ende aus Kapitalmarktgewinnen im Portemonnaie bemerkbar machen. Wir behalten unsere ausgewogene Positionierung aus einerseits margen- und wachstumsstarken Technologiewerten und andererseits zyklischen Qualitätstiteln weiter bei.

2.3 Alternative Anlagen

Die Nervosität beim Thema Energie ist hoch und dürfte es auch weiterhin bleiben. Wenn der Tenor vieler Marktteilnehmer ist, man hoffe auf einen milden Winter, wird klar, wie ernst die Lage ist. Die Gaslager sind relativ leer, im regenerativen Bereich fehlt es an Wind, Kohle und Öl erleben einen Nachfrageschub, der ESG-Verfechtern die Tränen in die Augen treibt. Aus unserer Sicht spricht erst einmal wenig für eine Erholung der Preise in diesem Bereich.

Bei Metallen erwarten wir weiter sehr heterogene Märkte. Die Geschehnisse um Evergrande hinterlassen Spuren in der chinesischen Bauwirtschaft und werden auch auf baunahen Rohstoffen lasten, während andererseits die Energieknappheit in China zu Produktionsengpässen und somit Unterstützung beim Aluminiumpreis führen dürfte. Die Edelmetalle, insbesondere Gold, können von der höheren Marktvolatilität nicht profitieren, da steigende Realrenditen und ein festerer Dollarkurs auf ihnen lasten.

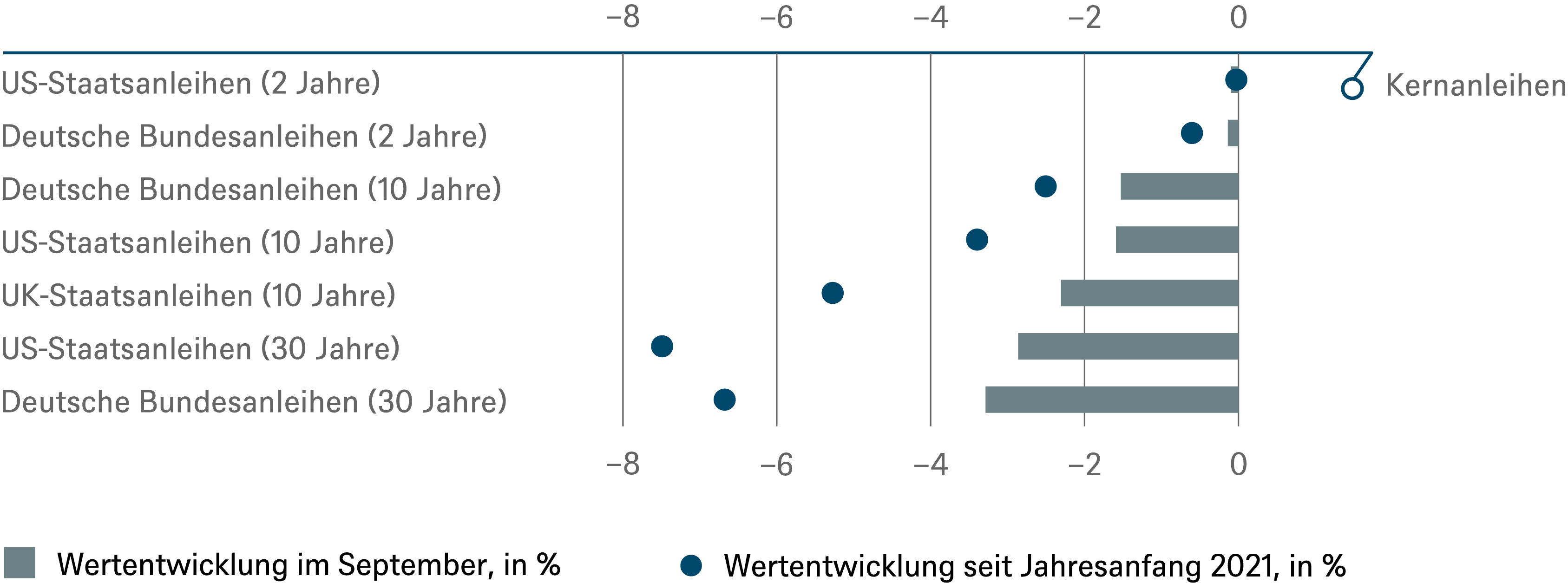

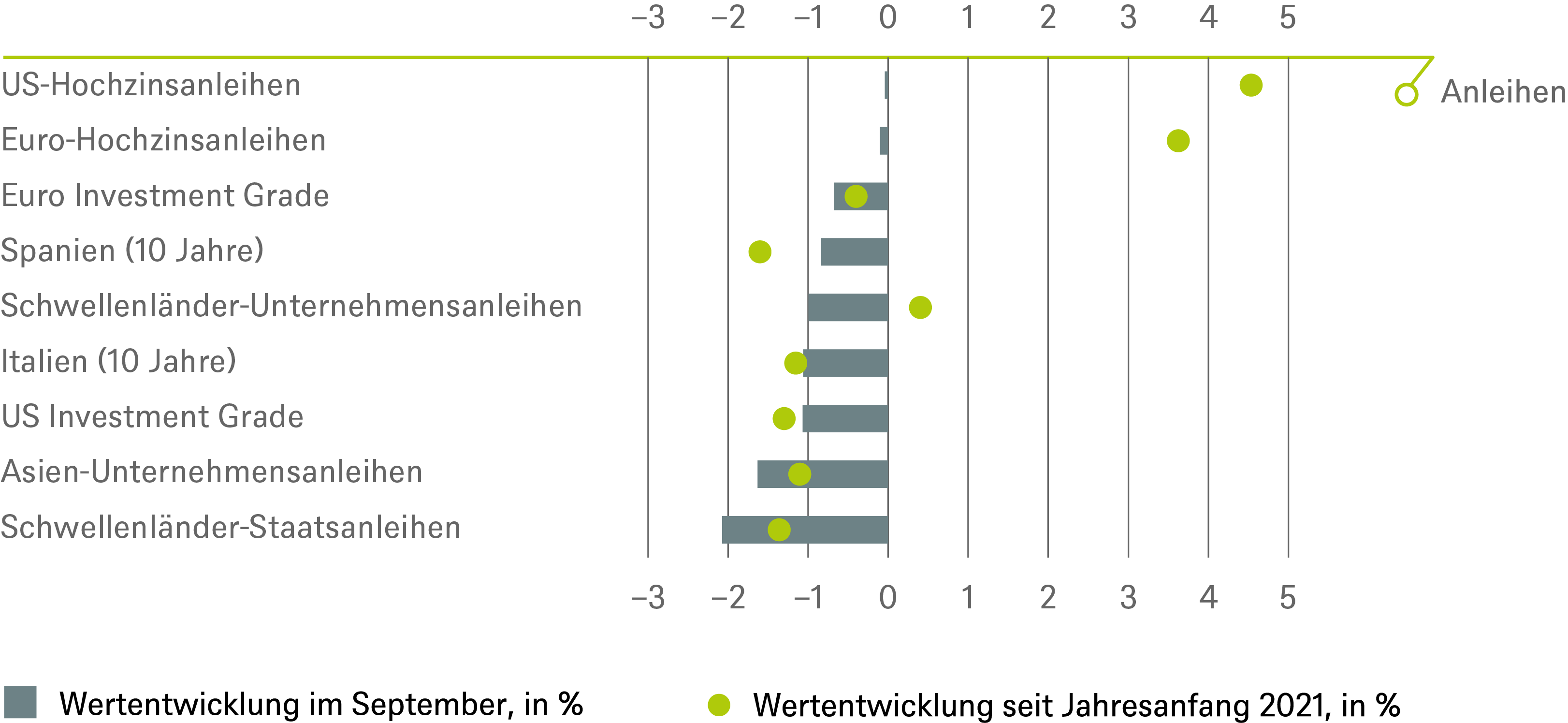

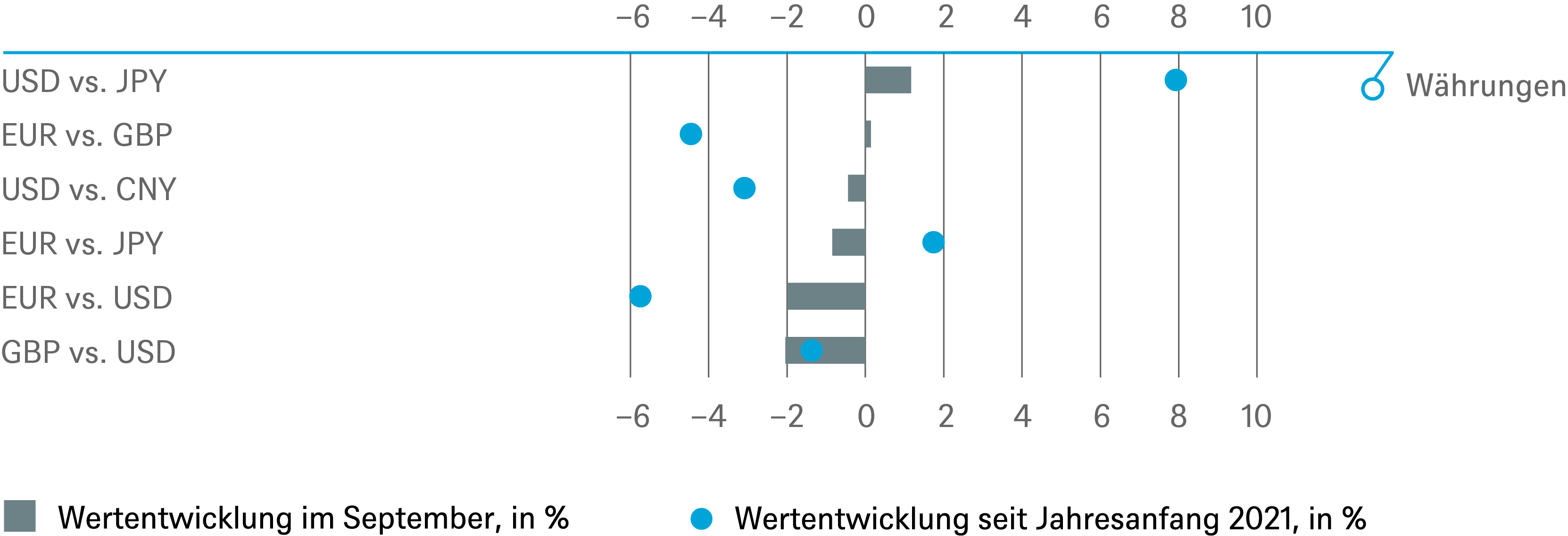

3 / Rückblick auf wichtige Anlageklassen

Gesamtertrag seit Jahresbeginn und im vergangenen Monat

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Quellen: Bloomberg Finance L.P., DWS Investment GmbH; Stand: 30.09.2021

4 / Taktische und strategische Signale

Die folgende Übersicht veranschaulicht unsere kurz- und langfristige Positionierung.

4.1 Anleihen

Rates |

1 bis 3 Monate |

bis Sept 2022 |

|---|---|---|

| US-Staatsanleihen (2 Jahre) | ||

| US-Staatsanleihen (10 Jahre) | ||

| US-Staatsanleihen (30 Jahre) | ||

| Deutsche Bundesanleihen (2 Jahre) | ||

| Deutsche Bundesanleihen (10 Jahre) | ||

| Deutsche Bundesanleihen (30 Jahre) | ||

| UK-Staatsanleihen (10 Jahre) | ||

| Japanische Staatsanleihen (2 Jahre) | ||

| Japanische Staatsanleihen (10 Jahre) |

Spreads |

1 bis 3 Monate |

bis Sept 2022 |

|---|---|---|

| Spanien (10 Jahre)[7] | ||

| Italien (10 Jahre)[7] | ||

| US-Investment-Grade-Anleihen | ||

| US-Hochzinsanleihen | ||

| EUR-Investment-Grade-Anleihen[7] | ||

| EUR-Hochzinsanleihen[7] | ||

| Asien-Unternehmensanleihen | ||

| Schwellenländer-Unternehmensanleihen | ||

| Schwellenländer-Staatsanleihen |

Besicherte & spezielle Bonds |

1 bis 3 Monate |

bis Sept 2022 |

|---|---|---|

| Covered Bonds[7] | ||

| US-Kommunalanleihen | ||

| US-Mortgage-Backed-Securities |

Währungen |

||

|---|---|---|

| EUR vs. USD | ||

| USD vs. JPY | ||

| EUR vs. JPY | ||

| EUR vs. GBP | ||

| GBP vs. USD | ||

| USD vs. CNY |

4.2 Aktien

Regionen |

1 bis 3 Monate[8] |

bis Juni 2022 |

|---|---|---|

| USA[9] | ||

| Europa[10] | ||

| Eurozone[11] | ||

| Deutschland[12] | ||

| Schweiz[13] | ||

| Vereinigtes Königreich (UK)[14] | ||

| Schwellenländer[15] | ||

| Asien ex Japan[16] | ||

| Japan[17] |

.

Anlagestil |

||

|---|---|---|

| Nebenwerte USA[29] | ||

| Nebenwerte Europa[30] |

4.4 Legende

Taktische Sicht (1 bis 3 Monate)

- Die taktische Sicht basiert auf der Kursentwicklung der Anleihen.

- Positiver Ausblick

- Neutraler Ausblick

- Negativer Ausblick

Strategische Sicht bis September 2022

- Bei Staatsanleihen basiert die strategische Sicht auf der Kursentwicklung der Anleihen.

- Bei Unternehmensanleihen, besicherten und speziellen Bonds sowie Schwellenländer-Anleihen in US Dollar beziehen sich die Signale auf einen optionsadjustierten Spread zu US-Staatsanleihen. Bei in Euro denominierten Anleihen handelt es sich um den Spread zu Bundesanleihen. Die Entwicklung des Spread sowie die Zinsentwicklung bei Staatsanleihen beeinflussen den Anleihewert. Investoren, die rein von der Entwicklung des Spread profitieren wollen, müssen sich gegen das Zinsänderungsrisiko absichern.

- Die Farben signalisieren das Ertragspotenzial für Long-Only-Investoren

- Positives Ertragspotenzial

- Die Gewinnchancen, aber auch das Verlustrisiko sind eher begrenzt

- Negatives Ertragspotenzial