- Home »

- Insights »

- CIO View »

- Chart of the Week »

- Wir mögen Europa, immer noch

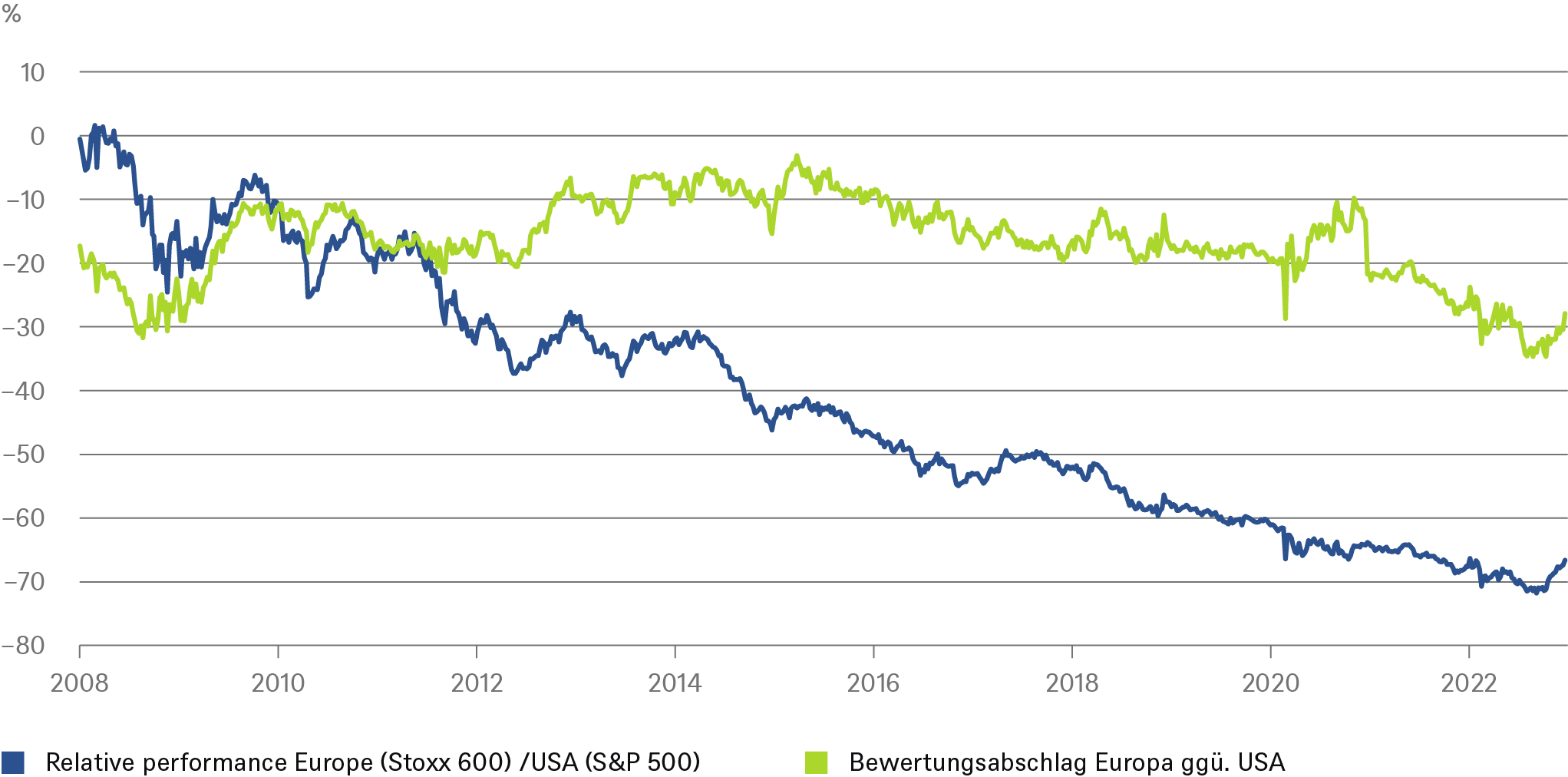

Es läuft weiter für Europa. Seit Jahresanfang hat der Stoxx 600 fast doppelt so viel dazugewonnen wie der S&P 500. Angefangen hat diese bessere Wertentwicklung Ende September 2022. Seitdem haben europäische Aktien rund 15 Prozent zugelegt (in Euro), beim S&P 500 waren es nur sechs Prozent in Dollar. Aus europäischer Sicht wandelte sich dies durch die Dollarschwäche in ein Minus von rund 4 Prozent[1]. Wer sich jetzt wundert, wie es angesichts von Krieg, Energiekrise und rekordhoher Inflation zu dieser Diskrepanz kommen kann, vergisst, dass an der Börse Erwartungen gehandelt werden. Und diese Erwartungen fielen nach Russlands Angriff für Europa in den Keller, während die USA als indirekter Kriegs- und Krisengewinner dastanden. In Folge ging es zwar auf beiden Seiten des Atlantiks prozentual zweistellig mit Aktien bergab[2], allerdings fiel in diese Zeit die Dollaraufwertung, so dass US-Anlagen letztlich doch weit vorne lagen. Und wie unser „Chart of the Week“ zeigt, ist das relativ schlechte Abschneiden europäischer Werte gegenüber den USA in den vergangenen 15 Jahren die Regel, und nicht die Ausnahme gewesen. Dafür gab es gute Gründe abseits der oft zitierten sogenannten „größeren Dynamik“ der US-Wirtschaft: das relativ starke Wachstum der Technologiewerte, deren Bewertung, wie die aller Wachstumswerte, besonders stark vom Niedrigzinsumfeld der letzten Jahre profitiert hat. Dass es damit auf absehbare Zeit erst einmal ein Ende hat, rufen uns die Zentralbanken beinahe täglich in Erinnerung. Dass dies den deutlich substanzlastigeren europäischen Aktienmärkten in die Hände spielt, ist nur einer der Gründe, warum wir glauben, dass die gute europäische Wertentwicklung noch weiterlaufen könnte.

Entwicklung europäischer Aktien versus US-Aktien und Bewertungsabschlag europäischer Aktien

Quellen: Bloomberg Finance L.P., DWS Investment GmbH; Stand: 11.01.2023

Auch das höhere Gewicht defensiver Titel in Europa ist in einem Jahr, in welchem wir mit einer milden Rezession rechnen, von Vorteil. Gleichzeitig winkt eine früher als ursprünglich gedachte Sonderkonjunktur in China als Folge der beendeten Covid-Restriktionen, auch wenn sich dies erst in einigen Monaten in realwirtschaftlichen Zahlen zeigen sollte. Europa dürfte hiervon aufgrund des höheren Anteils China an seinen Exporten mehr profitieren als die USA. Natürlich profitiert Europa auch von den geringen Erwartungen, speziell nach Russlands Invasion. Doch die Energiekrise verlief glimpflicher als befürchtet und die Wirtschaft entwickelt sich besser als erhofft[3]. Das führte auch dazu, dass die Gewinnschätzungen für die börsennotierten Firmen in Europa bisher weniger stark revidiert werden mussten als in den USA. Schließlich profitiert der Finanzsektor nach Jahren niedriger oder gar negativer Zinsen in Europa stärker von der Normalisierung des Zinsumfeldes. Unseres Erachtens nach, sind die institutionellen Investoren aber immer noch unterdurchschnittlich in Europa positioniert und weiterhin recht vorsichtig. Das zeigt sich letztlich auch in der Bewertung. Trotz leichter Erholung befindet sich der Abschlag gegenüber der Bewertung US-amerikanischer Werte mit 28 Prozent immer noch nahe dem Rekordhoch. Auch hier zeigt das längerfristige Bild unserer Grafik, dass noch viel Luft nach oben bleibt. Das soll aber nicht über die strukturellen Herausforderungen hinwegtäuschen, die Europa blühen. In unserer Studie „A Framework for European Transformation“[2][4] gehen wir näher auf die Chancen und Risiken ein, die sich Europa allein in Bezug auf die Dekarbonisierung seiner Wirtschaft stellen muss.