- Home »

- Insights »

- CIO View »

- CIO View Quarterly »

- Warum Immobilien doch Charme haben

- Nach einem auch an den globalen Immobilienmärkten schwierigem Jahr, sehen wir langsam einige Gründe für einen vorsichtigen Optimismus.

- Preiskorrekturen als Antwort auf höhere Kreditkosten bieten jetzt interessantere Einstiegsmöglichkeiten.

- Ein eher ungewöhnliches Merkmal des aktuellen Abwärtszyklus ist die Robustheit der Fundamentaldaten; sorgfältige Auswahl und Analyse bleiben aber unverzichtbar.

1. Verschiedene Immobilienmarktsegmente scheinen in Zeiten hoher Inflation zunehmend interessant

Vor allem aus einer längerfristigen Perspektive erscheinen Immobilien jetzt, in Zeiten hartnäckig hoher und unberechenbarer Inflation, tatsächlich lohnende Alternativen zu bieten. Dies ist auch ein gutes Beispiel dafür, wie stark die Preise auch realer Vermögensgüter einem sehr vielschichtigen Zusammenspiel verschiedener Faktoren unterworfen sind. Viele davon sind nicht auf den ersten Blick erkennbar, vor allem nicht im Voraus und von Investoren, die nicht bei ähnlichen Schocks eigene Erfahrungen in ihrem Leben sammeln konnten. Die jüngsten Rekordzahlen bei der Inflation und die auffallend hohe Zahl wirtschaftlich unsinniger Kommentare, die an den Finanzmärkten in diesem Zusammenhang zu hören waren, sind gute Beispiele für einen derartigen Schock[1].

Im Allgemeinen bieten Immobilienerträge eine gute Absicherung gegen Inflation, soweit sie sich auf künftige Mietzahlungen stützen, die von bereits bestehenden Immobilien generiert werden. Inflation erhöht nicht nur das Nominaleinkommen von Mietern, sie treibt in der Regel auch die Baukosten nach oben und verknappt oder verteuert damit das zukünftige Angebot. Im Lauf der Zeit folgen Immobilienpreise zudem dem Trend der Wiederbeschaffungskosten, die über die Kosten für Baumaterialien und Löhne im Baugewerbe direkt an die allgemeine Inflationsdynamik geknüpft sind. Daher ist es nicht überraschend, dass die Mieten für US-Industrie- und Wohnimmobilien in den zwölf Monaten bis September 2022 im Gleichschritt mit der ständig steigenden Inflation um 15 Prozent in die Höhe schnellten[2]. Allerdings ist das Tempo von Region zu Region und von Sektor zu Sektor nicht gleich – so spiegeln sich zum Beispiel Unterschiede in der Mietanpassung von Altverträgen wider.

Bei US-Wohnimmobilien können Mieten in der Regel jährlich angepasst werden und bieten somit eine zeitnahe Absicherung gegen steigende Verbraucherpreise, besonders wenn und wo die Immobiliennachfrage vor Ort hoch ist. In Europa hingegen unterscheiden sich die rechtlichen Vorgaben für die Vermietung von Wohnimmobilien von Land zu Land und häufig sogar noch innerhalb einzelner Länder oder je nach Gebäudeart. Politiker auf allen Ebenen versuchen sich häufig an unterschiedlichen Maßnahmen zum Mietschutz mit Auswirkungen, die schwer vorherzusagen sind (nicht zuletzt deshalb, weil sie beinahe ebenso häufig rechtlich bekämpft werden).

Für Büros und andere gewerbliche Immobilien können sich die Mietbedingungen sowohl von Objekt zu Objekt als auch von Land zu Land unterscheiden. Bei einigen Büros besteht eine automatische Inflationsanpassung, die Absicherung ihrer Mieterträge gegen steigende Inflation ist also recht gut. Bei anderen sind die Mieten festgeschrieben oder erhöhen sich um Festbeträge (d.h. unabhängig von Veränderungen im allgemeinen Preisniveau von Waren und Dienstleistungen). In bestimmten Wohnimmobilienteilbereichen – so auch in Deutschland – gibt es, vor allem bei älteren Mietverträgen, ähnliche Regelungen. Diese Liste ließe sich beliebig fortsetzten, aber letzten Endes geht es einfach darum, dass Cashflows aus Immobilien – ähnlich wie aus Infrastruktur – zwar besonders gut gegen steigende und sprunghaft schwankende Inflationsraten schützen können. Allerdings muss dabei immer sehr aufmerksam analysiert werden, wie und warum eine derartige Absicherung bei einer bestimmten Anlage funktionieren könnte.

Für Kapitalmarktakteure bestand bei Immobilien das größere Problem 2022 darin, dass während der zehn Jahre lockerer Geldpolitik die inflationsbereinigten oder „realen“ Zinsen an den meisten Märkten in der Regel niedrig oder sogar negativ waren. Dies führte wiederum zu ungewöhnlich niedrigen Diskontsätzen bei der Bewertung von Immobilien und somit höheren Bewertungen. Über einen großen Teil des Jahres 2022 waren die hohen Immobilienpreise einer der Hauptgründe für unsere Zurückhaltung gegenüber börsennotierten Immobilien. Daher hatten wir letztes Jahr gewarnt, dass höhere Inflationserwartungen volatile und steigende Zinsen mit sich bringen könnten, einschließlich der realen Zinsen, was möglicherweise zu einer ausgeprägten Wertkomprimierung für reale Vermögenswerte wie Immobilien führen könnte.

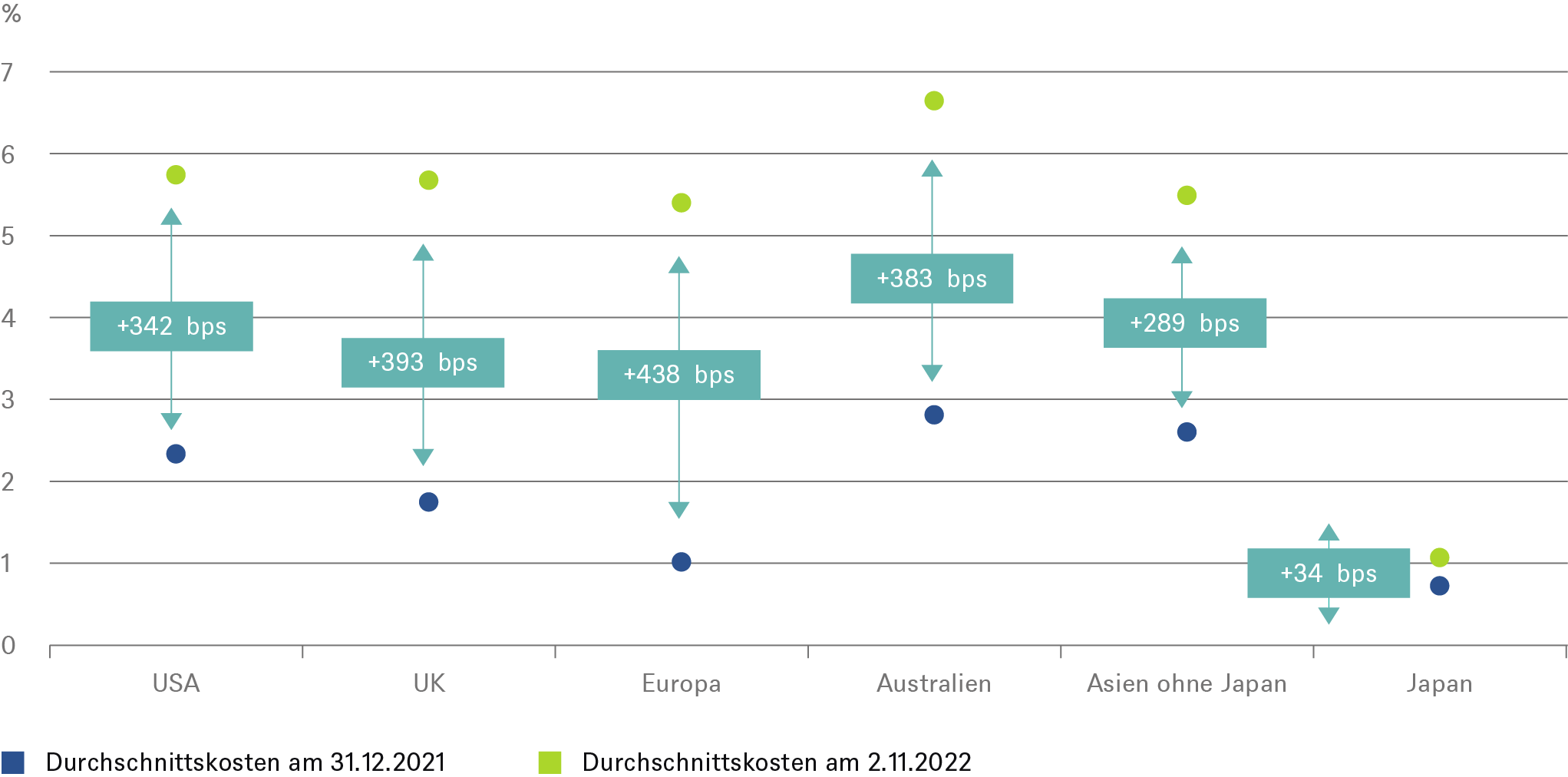

In vielen Ländern dieser Erde kam dieser Prozess im bisherigen Jahresverlauf voll in Gang. Nehmen wir zur Veranschaulichung etwa die Finanzierungskosten für typische Immobilienunternehmen in verschiedenen Regionen. An den meisten Märkten sind sowohl die Basiszinssätze (d.h. die Nominalrenditen auf Staatsanleihen mit niedrigem Risiko und ähnlicher Restlaufzeit) als auch die Spreads drastisch gestiegen. Die größte Spreadausweitung war in der Eurozone zu beobachten. Am anderen Ende des Spektrums ist Japan, wo sich die Finanzierungskosten kaum veränderten.

Fremdfinanzierungskosten sind auf der ganzen Welt, Japan ausgenommen, gestiegen

Quellen: Bloomberg Finance L.P., DWS Investment GmbH; Stand: 2.11.2022

Dieser Anstieg der Finanzierungskosten hat beträchtliche Auswirkungen auf Immobilienbewertungen weltweit, mit Preiskorrekturen an beinahe allen Märkten mit Ausnahme von Japan als Antwort auf höhere Kreditkosten und verringerte Investitionsaktivitäten. Bei nicht-börsennotierten Immobilienanlagen hat sich dieser Druck in den letzten Quartalen in den meisten Märkten und Segmenten verstärkt. Wie dies in Abwärtszyklen allgemein zu beobachten ist, ging die Talfahrt für börsengehandelte Immobilienunternehmen noch weiter nach unten. Wesentlich subtiler haben sich sowohl die Kreditvergabe der Banken verlangsamt als auch die Underwriting-Anforderungen verschärft, sodass es noch schwieriger wurde, komplexe Transaktionen durchzuführen, wodurch der Umfang der Transaktionen schrumpfte. Das führt, zumindest in bestimmten Segmenten, zu Zweitrundeneffekten. Weltweit bleiben die Bilanzen börsengehandelter Immobilienunternehmen im Allgemeinen solide, bei einigen europäischen Unternehmen erscheinen sie allerdings angespannt. Wir rechnen mit Eigenkapitalerhöhungen in Europa, wo das Schuldenniveau beim aktuellen Stand der Zinskosten auf Dauer nicht haltbar ist, wodurch der Anteil der bestehenden Aktionäre verwässert wird – und die Aktienkurse möglicherweise noch stärker unter Druck geraten.

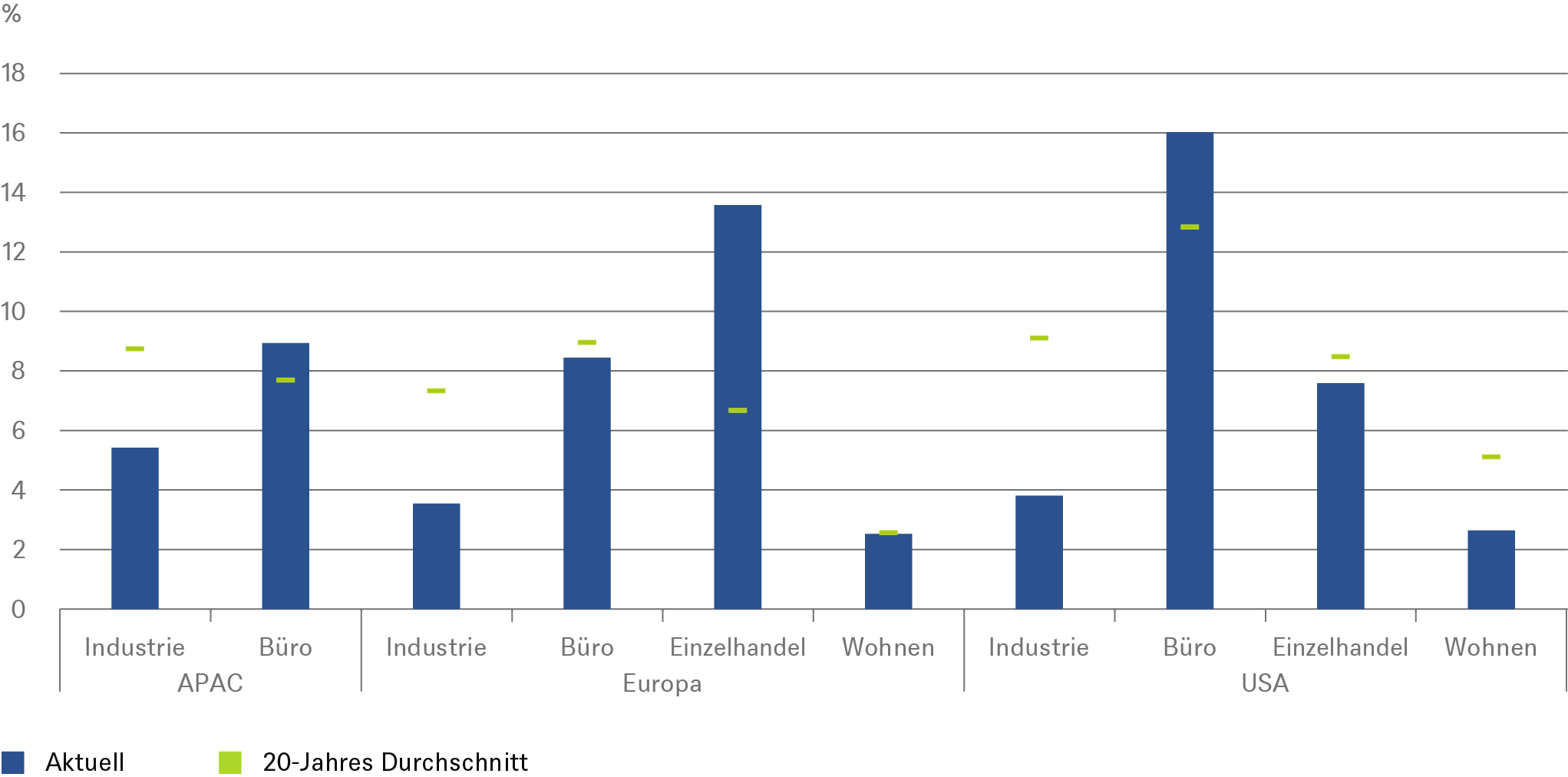

Gleichzeitig besteht jedoch ein eher ungewöhnliches Merkmal des aktuellen Abwärtszyklus bei Immobilien darin, dass die Fundamentaldaten und längerfristigen Werttreiber relativ robust bleiben. Besonders der nordamerikanische Immobilienmarkt nähert sich diesem drohenden Abwärtstrend mit einem gut kontrollierten Angebot, da Arbeitskräftemangel und sprunghaft gestiegene Materialkosten (um 45 Prozent gegenüber der Zeit vor der Pandemie) die Entwicklung gebremst haben[3]. Inflationsbereinigte Ausgaben für den Immobilienbau sind seit Anfang 2020 um 18 Prozent auf den niedrigsten Stand seit 2015 gefallen, und steigende Kosten und strengere Kreditvergabestandards sowie eine zunehmende wirtschaftliche Nervosität könnten die Aktivitäten noch stärker beschneiden[4]. Baufertigstellungen hinken um etwa ein Jahr hinter den Bauausgaben her, aber nach unserer Einschätzung steuert das Angebot jetzt auf seinen höchsten Stand zu und wird gegen Ende 2023 drastisch sinken. In den meisten anderen Regionen und auch Sektoren liegt der Leerstand unter dem historischen Durchschnitt, in einigen Marktsegmenten, vor allem im Bereich der Industrieimmobilien in vielen Teilen der entwickelten Welt sowie bei US-Wohnimmobilien, sogar weit unter diesem Durchschnitt.

In den meisten Regionen und Sektoren liegen die Leerstände unter dem historischen Durchschnitt

Quellen: NBER, DWS Investment GmbH; Stand: 1.11.2022

2. Strukturelle und konjunkturelle Veränderungen sowie mikrodynamische Bewegungen an bestimmten Orten und innerhalb einzelner Segmente müssen unbedingt erkannt werden.

Natürlich sollte dies alles nicht zu Selbstgefälligkeit führen. Eine der Herausforderungen seit Ausbruch der Pandemie bestand und besteht darin, längerfristige strukturelle Treiber (einschließlich e-Commerce und demographischer Entwicklung), nachlassende Pandemieauswirkungen, besonders hinsichtlich Störungen in den Lieferketten sowie der konjunkturellen Dynamik, einschließlich Inflations- und Rezessionsgefahren, korrekt zu erkennen. Eine weit verbreitete Fehlerquelle besteht in der einfachen Hochrechnung der Unwägbarkeiten der beiden letzten Jahre auf einen längerfristigen Investitionshorizont.

Nehmen wir den Markt für Wohnimmobilien in den Vereinigten Staaten. Die wichtigsten Faktoren, die die Miethöhe bestimmen, sind die lokale Dynamik bei Leerständen, das verfügbare Haushaltseinkommen, die Zahl der Haushaltsgründungen und die Nettomigration. Auf kurze Sicht lassen sich auch einige allgemeinere Trends beobachten, die höhere Mieten ankündigen. So dürften höhere Hypothekenzinsen potenzielle Eigenheimkäufer abschrecken, zumindest solange die Hauspreise so hoch bleiben, dass die monatlichen Zahlungen für viele Haushalte zunehmend unerschwinglich werden. Aber gleichzeitig müssen Familien irgendwo wohnen – die Nachfrage nach Wohnraum dürfte sich also stärker auf den Wohnungsmietmarkt verlagern. Mietausgaben sind in der Regel zyklisch defensiv, und US-Wohnraummieten reagieren, wie bereits erwähnt, aufgrund der üblicherweise kurzen Mietverträge sehr sensibel auf Inflation.

Historisch folgen US-Wohnraummieten also dem Inflationsdruck ziemlich genau, auch während eines wirtschaftlichen Abschwungs, wie in den 1970er Jahre gut zu beobachten war. Ebenso wie unsere DWS- Makroökonomen rechnen wir in den Vereinigten Staaten und den meisten entwickelten Märkten mit einer nur leichten Rezession, bei der das gesamtwirtschaftliche Ergebnis über einen relativ kurzen Zeitraum und moderat zurückgehen dürfte, während die Arbeitsmärkte und das Haushaltseinkommen recht gut standhalten dürften.

US-Wohnraummieten reagieren in der Regel auf Inflationsdruck, besonders wenn die Fundamentaldaten robust sind

Quellen: NBER, DWS Investment GmbH; Stand: 1.11.2022

Wirklich wichtig für Investoren am US-Wohnimmobilienmarkt – wichtiger noch als das nationale Bild – ist allerdings, wo und warum die Fundamentaldaten aller Wahrscheinlichkeit nach besonders stark oder besonders schwach bleiben dürften. Dies hängt wiederum zum Teil vom Erbe der Pandemie und ihren möglichen Nachwirkungen ab, besonders mit Blick auf flexibler geregelte Arbeitsmöglichkeiten auch im Homeoffice oder in hybriden Arbeitsformen.

Die Coronapandemie hatte in kostengünstigeren Städten in den Sun Belt- und Mountain West-Staaten zuerst die Nachfrage nach Wohnraum zeitweilig beschleunigt und dann wieder gedämpft. Die Zahl der Haushaltsneugründungen erhöhte sich von 700.000 im Jahr 2020 sprunghaft auf 2,3 Millionen 2021 (Durchschnitt der letzten 20 Jahre: 1,1 Millionen); die gedämpfte Wohnungsabsorption lässt den Schluss zu, das sie 2022 drastisch einbrach[5]. Die verhaltene Anmietung von Wohnraum an mehreren Sun Belt-Märkten wie Phoenix, Texas und Florida in den letzten drei Quartalen lässt auch darauf schließen, dass eine jahrzehntelange Migration weg von Gateway Cities wie New York und Chicago, die sich während der Pandemie rasant beschleunigte, weitgehend abgeflaut ist, vielleicht weil der Exodus von vorübergehend im Homeoffice arbeitenden Beschäftigten praktisch zum Stillstand gekommen ist[2].

Auch wenn die Zahl der im Homeoffice Beschäftigten nicht mehr so hoch wie während der Pandemie ist, dürfte sich dieser Trend kaum mehr völlig umkehren. Eine größere Akzeptanz in Unternehmen für verteilt arbeitende Teams wird nach einer vorübergehenden Pause die Migration junger Millenial-Familien (die sich den Baby Boomern und anderen anschließen) in diese wachsenden US-Städte weiterhin erleichtern, ein Trend, der schon lange vor der Pandemie begonnen hatte.

Wenn sich diese Analyse der langfristigen Pandemieauswirkungen auf die US-Bevölkerungsdynamik als richtig erweist, bedeutet dies auch, dass die Arbeit im Homeoffice die Nutzung von Bürogebäuden an den traditionellen Standorten verringern und so den durch eine – wenn auch milde – Rezession verursachten Schaden verstärken dürfte. Bevor wir uns diesen möglichen Risiken zuwenden, wollen wir die soeben geführte Diskussion über die US-Dynamik auf andere Regionen übertragen. Bei derartigen Analysen spielen die USA häufig eine übertrieben große Rolle, zum Teil aufgrund der zeitnahen Verfügbarkeit von Daten zur Veranschaulichung festgestellter Kausalmechanismen. Bei der Beurteilung globaler Implikationen müssen jedoch immer regionale Unterschiede berücksichtigt werden.

So würden wir beispielsweise erwarten, dass an vielen asiatischen Büroimmobilienmärkten die kulturelle Präferenz für Interaktion im Büro den Vormarsch von Homeoffice oder hybriden Arbeitsformen bremsen dürfte. Und allgemein, aber besonders in Westeuropa, könnten Büromärkte wie London eine Zweiteilung erleben. Dem Stand der Technik entsprechende und umweltfreundliche „Next Generation“-Bürogebäude scheinen gut positioniert, um weiterhin von einer Flucht in die Qualität zu profitieren. Schließlich tun Unternehmen alles, um im Bereich Umwelt, Soziales und Unternehmensführung (ESG) ihren Einsatz zu zeigen und talentierte Beschäftigte anzulocken. Ganz abgesehen vom Vereinigten Königreich und Brexit sind die Arbeitsmärkte innerhalb der Europäischen Union (EU) insgesamt mit Blick auf Arbeit im Homeoffice nicht so flexibel wie die Vereinigten Staaten. So können in New York Beschäftigte mit weit geringerem bürokratischem Aufwand für den Arbeitgeber von Florida, Phoenix oder Montana aus arbeiten als in Frankfurt Beschäftigte von der Toskana, der Algarve oder den Tiroler Alpen aus.

Andere in den USA geborene Investmentideen sind da um einiges hilfreicher. Besonders die Kräfte, die die Nachfrage in der Logistik und bestimmten Industriesegmenten gestützt haben, sind an den meisten Märkten nicht nur weiterhin intakt, sie sind nach unserer Einschätzung eher stärker geworden. Der Anteil des e-Commerce an den Einzelhandelsumsätzen (einschließlich Restaurants, aber ohne Autos und Treibstoffe) schnellte von 14 Prozent im Jahr 2019 auf 21 Prozent im April 2020; mit der Wiedereröffnung stationärer Geschäfte ist er wieder auf 18 Prozent gesunken[6]. Vor dem Hintergrund der jüngsten Volatilität und kurzfristigen konjunkturellen Risiken sind wir der Ansicht, dass der Anteil des e-Commerce bis zum Ende dieses Jahrzehnts auf mindestens 25 Prozent steigen wird; bis dahin werden Bemühungen zur Sicherung der Lieferketten nach den pandemiebedingten Störungen und geopolitische Spannungen die Nachfrage in diesem Bereich weiter anheizen. Ähnliche Muster sind durchaus auch in anderen Regionen zu erwarten.

Dagegen dürften Bürogebäude ebenso wie der traditionelle Einzelhandel an vielen Immobilienmärkten weiterhin zu den eher problematischen Segmenten gehören, in denen eine gezielte Auswahl und ein profundes Verständnis der Mikrotreiber ausschlaggebend bleiben. So dürften hohe Leerstandsraten bei Bürogebäuden in den USA und im europäischen Einzelhandel Abwärtsdruck auf das nominale Wachstum von Mietzahlungen ausüben, sodass es umso wichtiger wird, jene gewerblichen Mieter zu identifizieren, die – zumindest relativ gesehen – zu den Gewinnern gehören könnten. Im Einzelhandel könnte die Kombination aus der Belastung des verfügbaren Einkommens durch hohe Inflation, Arbeitsplatzverlust durch Rezession und eine Verschiebung der Ausgaben von Gütern zu Dienstleistungen nach der Pandemie für zusätzlichen Gegenwind bei Mieten sorgen, aber es dürfte viele Ausnahmen geben. Im US-Einzelhandel, wo vor allem stationäre Ladengeschäfte am härtesten vom Aufschwung des e-Commerce betroffen waren, scheinen wohnortnahe Einkaufszentren über dem Berg zu sein. Ihre Leerstandsrate ist auf den niedrigsten Stand seit 17 Jahren gefallen, und ihre absolut notwendigen (z. B. Lebensmittelhändler) und serviceorientierten (z.B. Gesundheitswesen) Mieter erweisen sich als zunehmend widerstandsfähig gegenüber Rezession und e-Commerce[2].

Dabei darf eines nicht vergessen werden: Ein Problem all dieser Datenpunkte besteht darin, dass Covid-19, seine Nachwirkungen und die geopolitischen Spannungen die kommerziellen und demographischen Trends in den beiden letzten Jahren stark beeinflusst haben. Aber gerade angesichts dieser Ungewissheiten ist ein gutes Verständnis für die Gründe der unterschiedlichen Performance einzelner Assets, Segmente oder Regionen von großem Vorteil, besonders in einer Zeit der Wachstumsverlangsamung und steigender Rezessionsrisiken. Im privaten Immobilienbereich könnten weitere Preisanpassungen bedeutende taktische Möglichkeiten eröffnen, um Zugang zu strategisch interessanten Aktien zu einem niedrigeren Preis zu erhalten.

Zusammengefasst erwarten wir also, dass aufgrund der Kombination aus anfänglich niedrigen Leerstandsraten und eines begrenzten Angebots die Fundamentaldaten für den US-Immobilienmarkt weiterhin robust bleiben, wenn auch nicht in allen Sektoren und Märkten. Auch von einer globalen Warte aus dürfte sich die Performance in den kommenden Quartalen unterschiedlich entwickeln, wobei Wohn- und Logistikimmobilien gut positioniert erscheinen. Börsennotierte Immobilien könnten nach unserer Einschätzung Anfang 2023 den Tiefpunkt der relativen Performance erreicht haben, da sich die Aussichten auf ein Ende des Zinsstraffungszyklus der Zentralbanken weltweit bessern. In Europa lassen die jüngsten Preiskorrekturen, besonders wo sie mit starken Fundamentaldaten und verringerter Bautätigkeit einhergehen, auf längere Sicht Spielraum für Wertzuwächse. Die sinkende Gefahr einer völligen Einstellung russischer Gaslieferungen, die zu einer Rationierung der Energie in diesem Winter führen würde, dürfte auch die Marktstimmung und die zugrunde liegenden wirtschaftlichen Aussichten heben.

Für die Region Asien/Pazifik sehen wir ein solides längerfristiges Potenzial, würden aber zu bedenken geben, dass für einen kurzfristigen Ausblick jedes Land und auch jeder Standort und jedes Segment unabhängig voneinander und gründlich analysiert werden muss. Auch aus rein makroökonomischer Sicht haben die steigenden Zinsen an den Immobilienmärkten in Australien und Südkorea bereits ihren Tribut gefordert, wobei auch dort die nun erschwinglicheren Bewertungen ein solides Fundament des nächsten Aufschwungs bieten sollten. Japan dürfte dank niedriger und stabiler Zinsen 2022 zu den Spitzenmärkten in der Welt gehören – sollte sich der Zinspfad aber irgendwann einmal ändern, dürfte dort eine ähnliche Dynamik zu beobachten sein wie in den meisten anderen Ländern der Welt.

Global lässt sich zusammenfassend feststellen, dass die Fundamentaldaten relativ robust sind, auch wenn einige der gewinnbringendsten Märkte, zum Beispiel der nordamerikanische Markt für Wohnimmobilien, im Vergleich zu den starken Trends 2021 eine deutliche Verlangsamung hinnehmen mussten. Insgesamt glauben wir, dass die zugrunde liegenden Immobilienpreise in den beiden nächsten Jahren weitgehend stagnieren werden. Das Ergebnis dürften Renditen aus Mieteinkünften im niedrigen einstelligen Bereich sein, wobei die Bandbreite je nach Sektor und Märkten groß sein dürfte, nicht zuletzt abhängig von den Möglichkeiten des Vermieters, Inflationssteigerungen weiterzugeben. Es bleibt also unverzichtbar, strukturelle und konjunkturelle Veränderungen sowie mikrodynamische Bewegungen an bestimmten Orten und innerhalb einzelner Segmente richtig zu erkennen. Da die Inflation weiter hartnäckig und unberechenbar bleiben dürfte, scheinen uns Immobilien nun tatsächlich eine recht vernünftige Alternative zu anderen Anlageklassen zu sein.