- Home »

- Insights »

- CIO View »

- Investmentampeln »

- Investmentampeln

- Eines der schlimmsten Jahre in der modernen Kapitalmarktgeschichte ist soeben zu Ende gegangen. Sowohl die Aktienmärkte als auch die Anleihemärkte schrieben zum Jahresende tiefrote Zahlen.

- Die Marktentwicklung im Dezember gab für den Jahresbeginn kaum Anlass zur Zuversicht, zumal die Anleiherenditen wieder stiegen.

- Wir sehen dem Jahr 2023 mit vorsichtigem Optimismus entgegen, obwohl noch überall Risiken lauern.

1 / Marktüberblick

Eines der schlimmsten Jahre für die Finanzmärkte in der Geschichte – dennoch gibt es beeindruckende Gewinner

Das Jahr endete fast genauso wie es begonnen hatte, zumindest was globale Aktien betrifft: Im Januar verlor der MSCI World AC, genau wie im Dezember, etwa 5 Prozent. Die Umstände könnten allerdings kaum unterschiedlicher sein. Das Jahr 2022 begann voller Hoffnungen auf einen zündenden Neustart nach Corona und abflauende Inflation. Aber dann kam ein flächendeckender Krieg nach Europa, der die Rohstoffpreise, besonders für Nahrungsmittel und Energie, in ungeahnte Höhen trieb und die Ärmsten dieser Welt am härtesten traf. Insgesamt erlebte das Jahr 2022, das so hoffnungsvoll begonnen hatte, die schlimmsten Finanzmarktkapriolen seit Jahrzehnten.

Natürlich lassen sich auch Parallelen ziehen: Ebenso wie vor zwölf Monaten hoffen die Anleger jetzt auf einen dynamischen Neustart nach Corona – dieses Mal in China. Und viele, uns eingeschlossen, erwarten erneut, dass die Inflation, zumindest die Gesamtinflationsrate, in den kommenden zwölf Monaten zurückgeht. Wie lassen sich die Ereignisse zwischen Januar und Dezember 2022 am besten zusammenfassen? Das zurückliegende Jahr wird sicherlich als eines der schwierigsten Jahre nicht nur für Investoren, sondern für die Gesellschaft insgesamt in die Geschichte eingehen. Verbraucher, Unternehmen, Regierungen und Zentralbanken hatten ständig mit neuen Widrigkeiten zu kämpfen. Wladimir Putins jüngster Angriffskrieg und die daraus entstandene Energiekrise führten uns in aller Deutlichkeit die Kurzsichtigkeit der europäischen Außenpolitik der beiden letzten Jahrzehnte vor Augen, von der Energiepolitik ganz zu schweigen. Hart umkämpfte Wahlen in Italien und Brasilien hielten die Anleger ebenso in Atem wie die Zwischenwahlen in den Vereinigten Staaten. In vielen Ländern, vor allem in den aufstrebenden Märkten, kam es infolge der weltweit enormen Preissteigerungen bei den Lebenshaltungskosten und der rekordhohen Inflationsraten (zumindest im Vergleich zum Niveau der entwickelten Märkte seit den frühen 1980er Jahren) zu Massendemonstrationen und sozialen Unruhen. Dennoch hatten die Zentralbanken kaum eine andere Wahl als zügig die Zinsen nach oben zu schrauben – und das in einem Ausmaß, das kaum jemand zu Jahresbeginn für möglich gehalten hätte. Dasselbe ließe sich auch über die Covid-Politik Chinas sagen, mit dem Unterschied, dass die politische Wende zu einer Öffnung im Dezember innerhalb weniger Wochen und nicht Monate erfolgte.

Das Jahr hielt nicht nur ständig neue böse Überraschungen bereit. Die Trends wechselten zudem ständig die Richtung – was an den Finanzmärkten nie gut ankommt: vom Ende des billigen Geldes, das gleichzeitig die Totenglocke für den Jahrzehnte währenden Aufschwung an den Anleihemärkten war, bis hin zum implodierenden Kryptomarkt und anderen Ereignissen. Dazu kamen zeitliche Verschiebungen der üblichen jahreszeitlichen Muster, besonders mit Blick auf die sehnlichst erhoffte Jahresendrallye. Für die meisten Aktienmärkte startete das vierte Quartal recht gut, verlor aber im Dezember, je näher das Jahresende kam, stark an Schwung. In der Regel ist genau das Gegenteil zu beobachten.

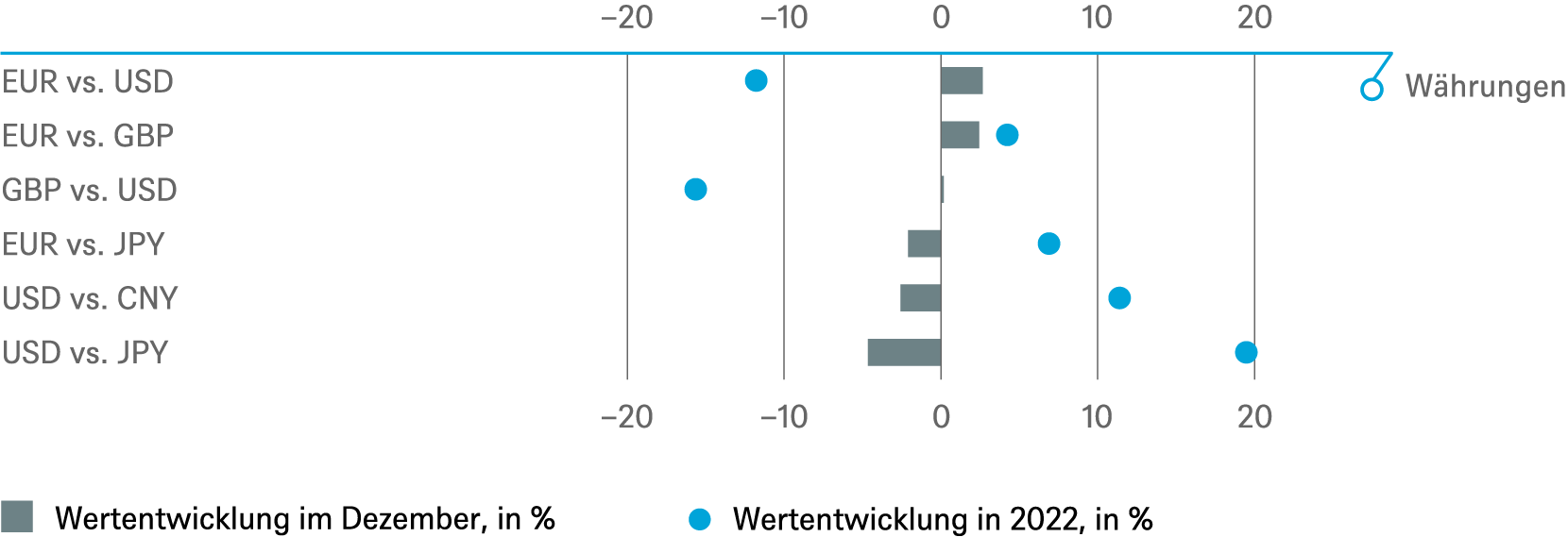

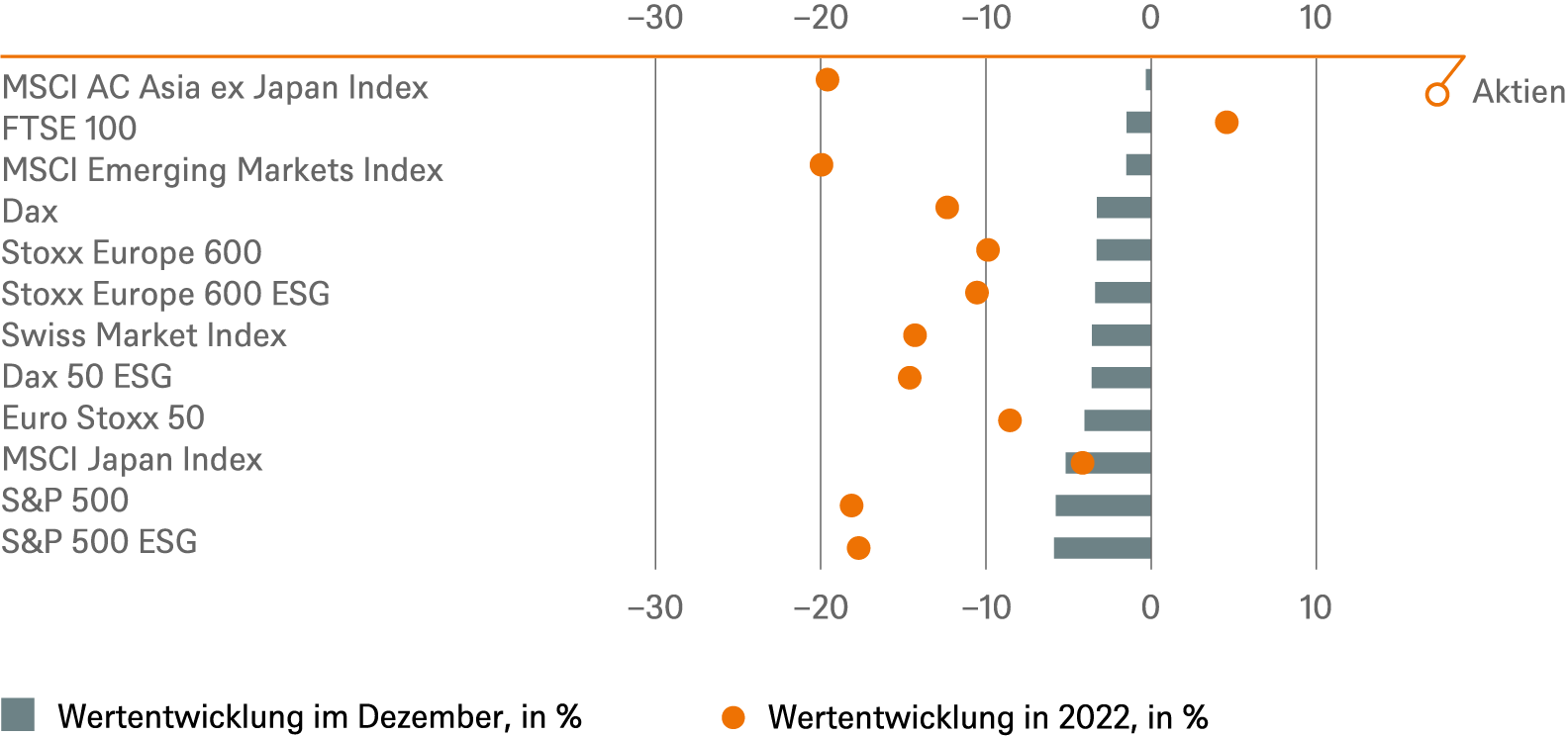

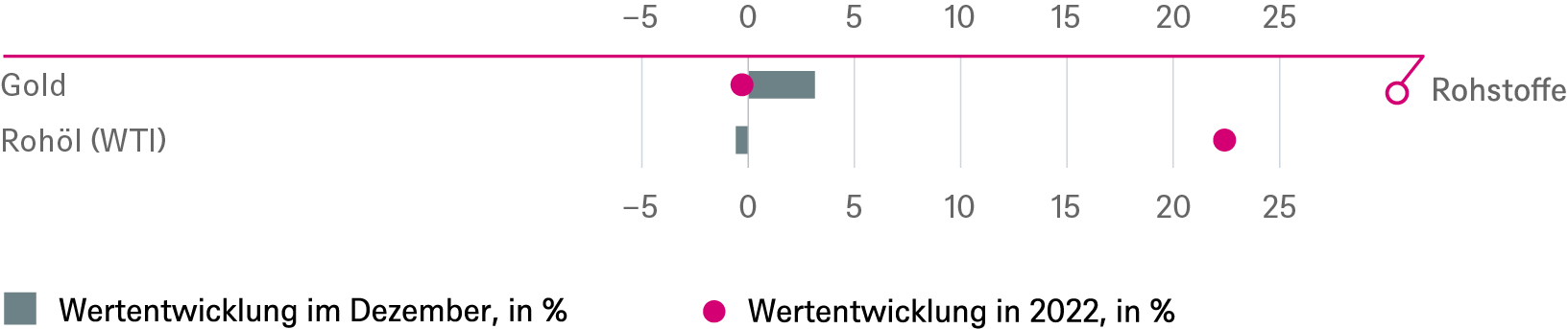

Bei näherer Untersuchung erzählen einige Marktentwicklungen allerdings wesentlich differenziertere und faszinierendere Geschichten, als der Blick auf die schweren Verluste der am weitesten verbreiteten Portfoliozusammenstellungen allein vermuten lässt. Ja, es gab eine Energiekrise – aber der Preis für Rohöl der Marke Brent liegt nun in Dollar wieder in etwa dort, wo er sich vor einem Jahr befand. Ja, es tobt ein Krieg, dessen Ende nicht abzusehen ist – aber der Preis für Gold ist um etwa ein Prozent gefallen. Ja, dieser Krieg findet in Europa statt – aber die Aktien in Europa schnitten besser ab als die Aktien in den USA. Der Euro Stoxx 50 hat nur etwa 10 Prozent verloren – der S&P 500 etwa doppelt so viel.[1] Dennoch ist in Europa die Angst vor einer Rezession 2023 stärker, während die Vereinigten Staaten ihr 2023 zu entkommen hoffen. Übrigens verzeichneten die USA in der ersten Jahreshälfte 2022 bereits zwei aufeinander folgende Quartale mit negativem Wirtschaftswachstum – was zeigt, dass das Risiko einer Rezession immer auch eine Sache der nationalen Definition und sonstiger statistischer Nuancen ist und nicht nur der tatsächlichen wirtschaftlichen Realität. Da die amerikanische Zentralbank 2022 die Zinsen in größeren Schritten und schneller erhöhte als andere Notenbanken, gehörte der Dollar in diesem Jahr zu den größten Gewinnern. Insgesamt legte der Greenback im Lauf des Jahres gegen alle anderen großen Währungen zu und verzeichnete die größte jährliche Aufwertung seit 2015.

Und dann war da noch das Vereinigte Königreich. Dieses Land, das aufgrund schwerer politischer Krisen und Turbulenzen an den Finanzmärkten innerhalb von drei Monaten drei Premierminister bzw. -ministerinnen hatte, beendet das Jahr 2022 im Plus – zumindest vermittelt ein Blick auf den FTSE 100 in Landeswährung diesen Eindruck (in Dollar umgerechnet verlor er 10 Prozent). Der stärker binnenwirtschaftlich orientierte FTSE 250 kommt allerdings den Tatsachen etwas näher: ein Minus von 20 Prozent. Ähnlich sieht es am Anleihemarkt aus. Die Renditen 30-jähriger Staatsanleihen explodierten innerhalb eines Monats von unter 3 Prozent auf über 5 Prozent. Sie lösten damit unter anderem eine Kehrtwende in der britischen Fiskalpolitik und das Ende der kurzen Regierungszeit von Liz Truss aus.

Die jüngsten britischen Erfahrungen dürften mehr als eine Sammlung hinterwäldlerischer Nachrichtenmeldungen sein, sondern sind durchaus auch für den Rest der Welt relevant. Die Tatsache, dass die Anleihe- und Währungsmärkte so nervös – und für viele der heutigen Investorengeneration sogar bizarr – auf die Möglichkeit eines schlecht durchdachten britischen Haushaltsplans reagierten, sollte die politischen Entscheidungsträger auf der ganzen Welt daran erinnern, welche Verwerfungen hohe Haushaltsdefizite und die Verschwendung staatlicher Gelder an den Märkten anrichten können (wie das ja vor 2010 durchaus häufiger vorkam). Das bedeutet, dass die Kapitalmärkte 2023 bei erneuten Einbrüchen weder auf die Hilfeleistung von Zentralbanken noch auf die von Regierungen zählen können. Zumindest für US-Investoren hat es in den letzten Jahrzehnten ganz gut funktioniert, ihre Anlagestrategien auf derartige Hoffnungen zu gründen – denken wir nur an den 19. Oktober 1987, der auch als „Schwarzer Montag“ bekannt wurde, als der Dow Jones Industrial Average innerhalb eines einzigen Tages 508 Punkte (oder 22,6 Prozent) verlor. Leider hat diese kollektive Erfahrung auch dazu geführt, dass heutzutage viele Investoren schlecht darauf vorbereitet sind, sich gedanklich auf Ereignisse einzustellen, die aus einer längerfristigen Perspektive nicht so ungewöhnlich sind. Wenige der aktuellen Ereignisse, von einer vom Bedeutungsverlust bedrohten und rückwärtsgewandten europäischen Macht, die einen schlecht geplanten, imperialistischen Krieg gegen einen vermeintlich schwächeren Nachbarstaat führt bis hin zu den jüngsten Daten zu Inflation, Anleihezinsen oder Anleihemarktrenditen, wären für einen Anleger des 20. Jahrhunderts, der mit der Wirtschaft oder der Politik der Zeit von 1900 bis 1980 vertraut ist, eine große Überraschung gewesen. Obwohl es die niedrigen Arbeitslosenzahlen von heute in einem großen Teil der entwickelten Welt sicherlich sind, besonders vor dem Hintergrund der gleichzeitig düsteren Stimmung.

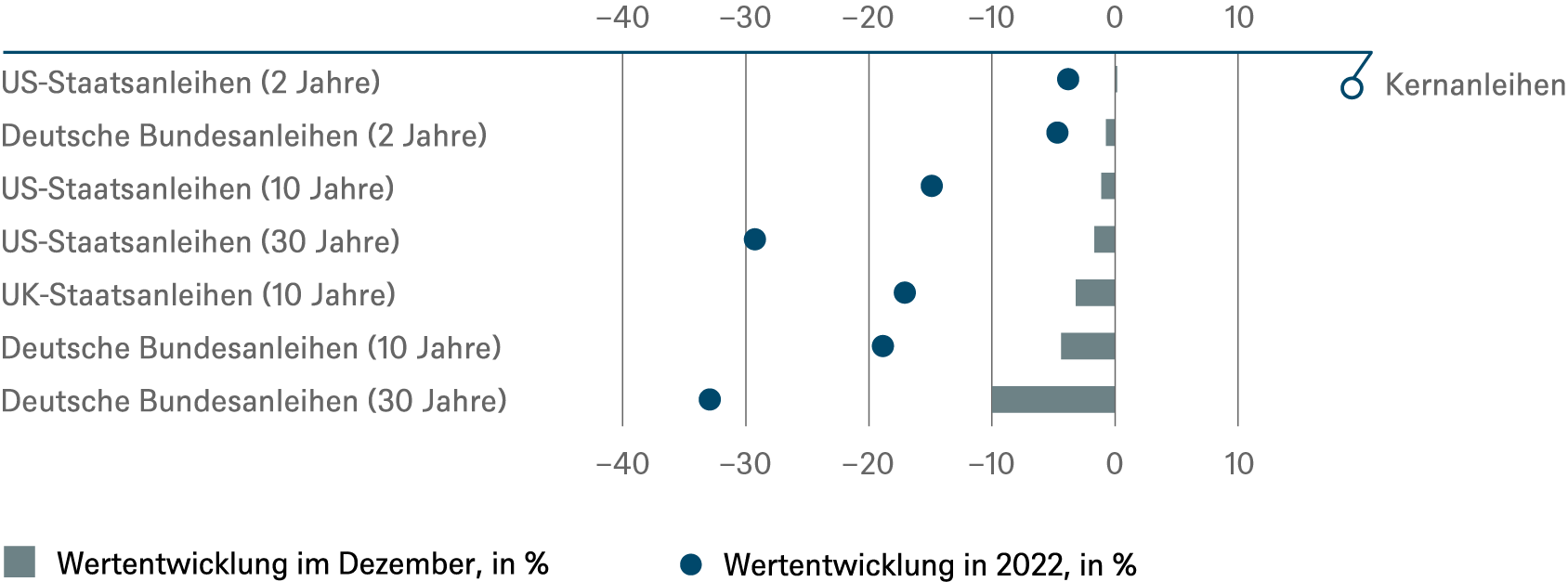

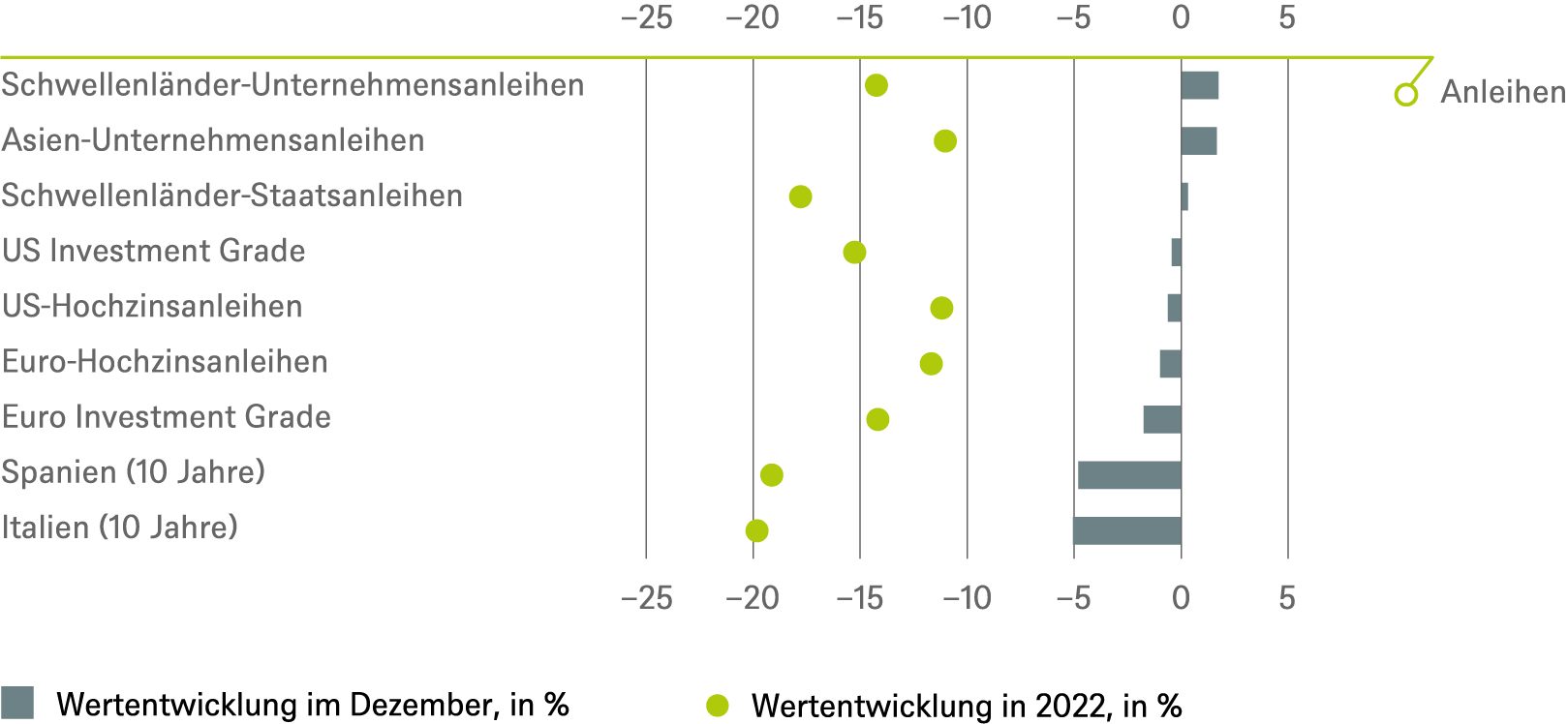

Wie dem auch sei, nach Jahren beinahe kostenlosen Geldes steht die Tragfähigkeit der Verschuldung wieder ganz oben auf der Agenda, wie die Europäische Zentralbank (EZB) auch mit der Einführung des sog. Transmissionsschutzinstruments, hauptsächlich um die Zinsbelastung für Italien niedrig zu halten, gezeigt hat. Apropos Italien: Die 30-jährigen Staatsanleihen des Landes (BTPs) verloren 2022 40 Prozent ihres Werts. Aber das hatte wenig mit den Wahlen oder irgendeiner sonstigen „italienischen Krankheit“ zu tun. Es spiegelt vielmehr den schnellen Zinsanstieg in Europa wider, wie der Verlust der 30-jährigen Bundesanleihen von 47 Prozent unterstreicht. Für „hoch“-rentierliche Unternehmensanleihen war das Jahr nicht ganz so schlecht, auch dank ihrer wesentlich kürzeren Laufzeit und der positiven Carry. In Europa und in den USA erlitten sie Verluste in Höhe von 10 Prozent, jetzt aber, und das ist positiv anzumerken, tragen sie ihren Namen wieder zu Recht. 2-jährige US-Treasuries kamen sogar ohne Verluste über die Runden – sie blieben unverändert.

Bei Aktien klaffte das Ergebnis noch weiter auseinander, wobei ein Sektor sogar deutliche Gewinne verbuchen konnte: Der MSCI AC Energy verzeichnete insgesamt ein Plus von 34,5 Prozent, während die drei schlechtesten Sektoren (IT, zyklische Konsumgüter und Kommunikationsdienste, denen allen einige der großen US-Tech- und Internet-Unternehmen angehören) über 30 Prozent verloren. Untersucht man einzelne Aktien, so finden sich 2022 mehr Gewinner: Von den 21 Unternehmen des Stoxx 600, die eine Gesamtrendite von über 50 Prozent erreichten, kamen die meisten aus dem Verteidigungssektor (ein Unternehmen mit einem Plus von 127 Prozent), gefolgt von Banken und dem Energiesektor. Beim S&P 500 konnte etwa ein Drittel der Unternehmen das Jahr mit einer positiven Gesamtrendite beenden, 18 davon legten um über 50 Prozent zu, die meisten von ihnen aus dem Energiesektor. Dieses Auseinanderdriften bei Aktien lässt sich auch anhand der Gesamtrendite des Dow Jones Industrial belegen, der nur ein leichtes Minus von 6,9 Prozent aufwies – im Vergleich zum Nasdaq 100 mit minus 32,4 Prozent. Wachstumswerte traf ein doppelter Schock – einerseits der Rückgang von Umsätzen und Margen, der häufig betriebliche Schwierigkeiten widerspiegelte, und andererseits der gleichzeitige Anstieg der Renditen der als risikofrei bezeichnete Staatsanleihen. (Höhere „risikofreie“ Renditen führen automatisch dazu, dass weit in der Zukunft liegende Erträge stärker diskontiert werden. Bei ansonsten gleichen Bedingungen sinkt dadurch die Bewertung eines teuren, schnell expandierenden Biotechunternehmen, das noch Jahre davon entfernt ist, Geld an seine Aktionäre auszuschütten, stärker als etwa die eines alteingesessenen Energieunternehmen, das bereits hohe Liquiditätsüberschüsse produziert. Aber die genauen Gründe, warum die meisten Investoren dies über einen so langen Zeitraum in den vielen Jahren mit nominalen Zinsen nahe bei null oder negativ, die ja explizit die Inflation wieder ankurbeln sollten, so mechanisch und mehr als bereitwillig gemacht haben, ist ein Rätsel, das die Finanz- und Wirtschaftshistoriker noch über Jahrzehnte beschäftigen wird.) Bei den Wachstumswerten erlitten einige der größten „Covid-Gewinner“, aber auch Sektoren wie die E-Mobilität die schmerzlichsten Verluste.

Unterm Strich dürfte das Jahr 2022 hauptsächlich wegen eines Phänomens in Erinnerung bleiben: der gleichzeitigen schweren Verluste von Aktien und Anleihen. In dieser Hinsicht erlebte das letzte Jahr die schlechteste Wertentwicklung in den meisten Industriestaaten seit dem 2. Weltkrieg und darüber hinaus. Dies ist auch einigen Besonderheiten in der Abfolge der Ereignisse zuzuschreiben. Genau um die Jahreswende 2021/2022 hatten die globalen Aktienmärkte Spitzenwerte erreicht, als die Anleiherenditen gerade erst zu steigen begannen. Dagegen beendeten die Börsen das Jahr 2022 ohne Jahresendrallye und nicht gerade zuversichtlich. Aktien verloren im Dezember auf der ganzen Welt mit Ausnahme von China und Hongkong, wo eine erneute Öffnung nach Covid die Hoffnung beflügelte. Und auch die Anleiherenditen kletterten wieder nach oben, wobei 10-jährige Bundesanleihen mit 2,56 Prozent nicht nur ein neues Jahreshoch, sondern auch den höchsten Stand der letzten elf Jahre erreichten. Obwohl es, nur nebenbei bemerkt, wohl schwierig wäre, einem erfahrenen deutschen Anleiheinvestor, der seit seinem Renteneintritt 2010 angetreten ist, zu erklären, warum dieses Niveau so gefährlich sein sollte, da er es damals – ausgehend von seinen bisherigen 40 Jahren Markterfahrung – wohl für unmöglich gehalten hätte, dass 10-jährige Bundesanleihen über einen längeren Zeitraum unter 3 Prozent bleiben könnten.

2 / Ausblick und Änderungen

Mit der erwarteten zeitlichen Verzögerung entfalten die höheren Zinssätze der Zentralbank allmählich spürbare Auswirkungen auf die Realwirtschaft: Die Wirtschaftsaktivität in Europa und den Vereinigten Staaten verlangsamt sich. In diesen Tagen sprechen Manager über Kostensenkungen, Überbestände und das Risiko von Auftragsstornierungen; die Bautätigkeit geht bereits deutlich zurück und die Verbraucher geben weniger für Waren aus. Die Covid-Situation in China dürfte sich zunächst über mehrere Wochen weiter verschlechtern, bevor es wieder aufwärts geht. Die jüngsten Ansteckungswellen könnten nach dem verstärkten Reiseverkehr während des chinesischen Neujahrs um den 22. Januar ihren Höhepunkt erreichen, und viele Anleger sind vielleicht versucht, sich bereits jetzt in Hoffnung darauf zu positionieren. Wir möchten hier jedoch zu bedenken geben, dass die Dynamik einer schnellen Ausbreitung weiterer Coronainfektionen unvorhersehbare Ereignisse auslösen könnte. Und auch, dass ganz allgemein einer der häufigsten Gründe für Investmentfehler in den letzten Jahren darin lag, dass Investoren versuchten, eine auf den ersten Blick kurzzeitige Situation „zu überbrücken“, ohne in Betracht zu ziehen, dass die künftige Landschaft völlig anders aussehen könnte, sobald sich der Staub gelegt hat. Vor diesem Hintergrund sollte jede Einschätzung der weiteren Aussichten sowohl in Demut als auch mit Flexibilität erfolgen.

2.1 Anleihen

Um zu sehen, wie schnell sich die Dinge ändern können, genügt ein Blick auf die jüngsten Ereignisse an den Rentenmärkten, die vielleicht einigen entgangen sind. So hatten wir für europäische High-Yield-Anleihen (HY) für die Zeit zwischen den Jahren mit relativ ruhigen Märkten gerechnet, in der geduldige Anleger mit guten Kupons belohnt würden. Im Großen und Ganzen war das auch so, für alle, die die Nerven behielten, aber im Dezember kam es auch zu einigen für diese Jahreszeit ungewöhnlich starken Ausschlägen in beide Richtungen. Die Botschaften, die uns aus der Europäischen Zentralbank (EZB) erreichten, waren unerwartet scharf – mit expliziten Hinweisen darauf, dass die aktuellen Anleihepreise ihren künftigen Zins Pfad nicht angemessen einpreisten. Dies erhöhte den Druck auf die europäischen Rentenmärkte insgesamt und entspricht unserer längerfristigen Sicht, dass Investoren trotz unseres verhaltenen Optimismus auf hohe Volatilität und Marktausschläge vorbereitet sein sollten, nicht nur bei europäischen Hochzinsanlagen.

Auch anderswo dürfte das Zusammenspiel zwischen makroökonomischen Entwicklungen, Reaktionen der Zentralbanken und Unsicherheit der Anleger die Rentenmärkte in den kommenden Monaten weiterhin bestimmen. Die Bank of Japan (BoJ) bereitete uns wenige Tage vor Weihnachten ihre eigene Weihnachtsüberraschung – sie lockerte die Handelsspanne für die Rendite zehnjähriger japanischer Staatsanleihen. Seitdem musste sie eine Reihe außerplanmäßiger Anleihekäufe durchführen, um den Renditeanstieg, ausgelöst durch die Überzeugung von immer mehr Investoren, dass die BoJ ihren Pfad der ultralockeren Geldpolitik verlassen würde, unter Kontrolle zu halten.[2] Sollte sie das wirklich tun, würde es mit hoher Wahrscheinlichkeit zu Turbulenzen an den globalen Anleihemärkten kommen – aber gut möglich, dass dies noch eine Weile dauert, sodass wir genügend Gelegenheiten haben werden, im Jahr 2023 auf dieses Thema zurückzukommen.

Geduld dürfte auch erforderlich sein, bis klare Trends für ein Nachlassen des Inflationsdrucks auf beiden Seiten des Atlantiks zu erkennen sind. Vorerst bleiben wir an der Seitenlinie, zumindest mit Blick auf Bundesanleihen, nicht zuletzt aufgrund des erwarteten höheren Emissionsvolumens. Darüber hinaus dürfte die EZB die Reinvestitionen im Rahmen ihres Programms zum Ankauf von Vermögenswerten (APP) ab März reduzieren, wodurch eine Quelle der Unterstützung teilweise wegfällt und die Nervosität der Märkte möglicherweise zunehmen wird. Letzteres könnte Bundesanleihen auf verschiedene, schwer vorhersehbare Weise beeinflussen.

Bei U.S.-Treasuries fürchten wir, dass die Märkte weiterhin dazu neigen könnten, Warnungen von Vertretern der Fed zu ignorieren und so Enttäuschungen im Umfeld der Sitzungen des Offenmarktausschusses (Federal Open Market Committee; FOMC) wahrscheinlicher werden. Dies könnte bereits bei den ersten Sitzungen am 31. Januar und 1. Februar der Fall sein, sodass dieses Thema genau in einem Monat hier wieder aufgegriffen werden könnte.

In der Zwischenzeit spricht vieles dafür, dass viele risikoreichere Anleiheinstrumente interessant bleiben und auf längere Sicht überzeugendes Renditepotenzial bieten. Natürlich nicht ohne Ausnahme. So könnten beispielsweise U.S.-Investment Grade-Anleihen im ersten Quartal 2023 unter Druck geraten. Viele Anleiheemittenten in diesem Segment erwarten einen Rückgang der Verbraucherausgaben. Dennoch trifft eine ähnliche Logik wie die oben für europäische High-Yield-Anleihen auf auf US-High-Yields zu: Sie haben solide Renditeerwartungen und dürften höhere Renditen liefern als Treasuries und europäische Investment-Grade-Anleihen. In all diesen Fällen haben die Märkte bereits eine deutlich Abschwächung der Wirtschaft eingepreist, und die Fundamentaldaten der meisten Unternehmen sind stark.

Auch Anleihen aus den aufstrebenden Märkten bieten sehr ansprechende Renditen, aber wie immer bleibt eine sorgfältige Auswahl in diesem Bereich entscheidend. An der Peripherie Europas scheint für Staatsanleihen inzwischen allmählich ein recht gutes Gleichgewicht zwischen Risiko und Ertrag erreicht zu sein. Der Zinsabstand zwischen italienischen BTP und Bundesanleihen könnte volatil bleiben. Die neue rechtsgerichtete Regierungskoalition Italiens könnte einige populäre, aber teure Maßnahmen beschließen. Höhere Renditen bieten einen guten Carry, verringern aber auf lange Sicht auch die Tragfähigkeit von Schulden.

Währungen: Für die meisten Devisenpaare war der Dezember ein ruhiger Monat mit geringen Handelsaktivitäten. Wie von uns erwartet, hat der Dollar im Lauf des vierten Quartals etwas von seinem Schwung verloren. Insgesamt lieferte uns der Monat Dezember kaum einen Grund für größere Anpassungen. Vorerst bleiben wir bei den meisten großen Devisenpaaren neutral.

2.2. Aktien

Trotz verschiedener Risiken schöpfen wir aus drei Faktoren Zuversicht, dass die Aktienmärkte 2023 positive nominale Renditen generieren werden: Erstens glauben wir, dass sich die wirtschaftliche Schwäche sowohl in den USA als auch in anderen entwickelten Märkten als vorübergehend und wenig ausgeprägt herausstellen könnte, hauptsächlich aufgrund der Robustheit des Arbeitsmarkts. Zweitens erscheinen die meisten Investoren jetzt besser vorbereitet zu sein: In Erwartung der sich jetzt entfaltenden makrowirtschaftlichen Bedingungen wurden über das ganze letzte Jahr defensive Aktien bevorzugt. Und letztlich sind die Konsenserwartungen für die Aktienmarkterträge in den kommenden zwölf Monaten sehr vorsichtig und damit das genaue Gegenteil der Situation von vor einem Jahr. In dieser Hinsicht unterscheiden sich unsere eigenen Indexziele (4.100 Punkte für den S&P 500 und 15.000 Punkte für den DAX Ende Dezember 2023) kaum vom Konsens. Vor dem Hintergrund der bereits gedrückten Marktstimmung könnten die Abwärtsrisiken für Aktien weniger stark ausgeprägt sein als befürchtet.

Dennoch könnten Investoren bald schon interessante Alternativen außerhalb des Aktienmarktes finden. Unsere taktischen Aktiensignale bleiben mit einer leichten Tendenz zur Vorsicht unverändert: Nach unseren Erwartungen dürfte der S&P 500 zuerst verlieren, bevor er unser Indexziel erreicht. Wir rechnen auch mit weiteren Konsenskürzungen beim Gewinnwachstum pro Aktie (EPS) – ein Grund für unsere vor kurzem erfolgte Herunterstufung von U.S.-Industriewerten. Wir sehen eine Zunahme beim EPS nur im niedrigen einstelligen Bereich für Informationstechnologie, die wir neutral bewerten. Vorbei sind die Zeiten eines ständig zweistelligen Gewinnwachstums. Bei Herstellern von Mobiltelefonen und Halbleitern dürften die Gewinne 2023 sogar fallen.

Aber nicht überall herrscht Düsterkeit. Im Gesundheitsbereich bleiben wir ebenso bei unserer Empfehlung der Übergewichtung wie im Bereich paneuropäischer Aktien. Während der MSCI China seit Anfang November über 33 Prozent gewonnen hat, bleiben wir taktisch optimistisch, obwohl der Öffnungsprozess nach Covid eine chaotische Dynamik entwickelt.

Und was kommt wohl als Nächstes? Investoren dürften ihre Portfolios neu positionieren, sobald sie die Spitze der Zentralbankzinsen zu erkennen glauben. Damit könnte der Zeitpunkt gekommen sein, defensive Sektoren wie Basiskonsumgüter oder Gesundheit zurückzustufen und konjunktursensiblere Sektoren wie Industriewerte hochzustufen, eine Rotation, die weiterhin Value-Investoren begünstigen würde. Auf der anderen Seite fürchten wir, dass auf die „oberflächliche Rezession“ ein „oberflächlicher Aufschwung“ folgen könnte, aber kein Boom. Daher könnte die konjunkturell bedingte Erholung bei den Gewinnen nur von sehr kurzer Dauer sein. Stattdessen könnten Wachstumswerte mit neu festgesetzten und realistischeren Gewinnerwartungen in der zweiten Jahreshälfte 2023 ein Comeback erleben.

Trotz unserer vorerst vorsichtigen Einschätzung sehen wir jede Menge guter Gründe für einen längerfristigen Optimismus bei Aktien. Aktien bieten einen gewissen Inflationsschutz und haben sich auch unter Stress als liquide erwiesen. Am wichtigsten ist vielleicht, dass Aktien eine integrierte Option auf Innovation besitzen, obwohl es sicherlich schwierig ist vorherzusagen, welche Unternehmen oder Länder oder Sektoren am meisten profitieren werden, und nicht alle möglichen Gewinner sind an der Börse. All dies liefert aber umso mehr Gründe für eine sorgfältige, längerfristige Analyse – und nicht dafür, in turbulenten Zeiten das Universum börsengelisteter Aktien zu meiden. Innovative Geschäftsmodelle werden auch in Zukunft unbedingt gebraucht, um die Herausforderungen, vor denen 8 Milliarden Bewohner unseres Planeten stehen, zu bewältigen. Diese reichen von Ressourcenverknappung über Gesundheitsversorgung und Friedenssicherung bis hin zu Möglichkeiten, einfach Vergnügen und Spaß zu haben.

2.3 Alternative Anlagen

Energie: Gegen Jahresende ist die Liquidität an allen Rohstoffmärkten in der Regel niedrig, und auch der Energiesektor ist 2022 diesem Trend im Wesentlichen gefolgt. Daher würden wir die jüngsten Preissteigerungen nicht überbewerten. Für Erdöl sind die beiden wichtigsten Faktoren, die eine Veränderungen der erwarteten kurzfristigen marginalen Nachfrage bewirken könnten, die Covid-Situation in China und das Tempo, in dem die Vereinigten Staaten ihre geschrumpften strategischen Erdölreserven wieder auffüllen. Bei Erdgas werden kurzfristige Preisausschläge weiterhin von den erwarteten wetterbedingten Anpassungen an die Nachfrage ausgelöst werden. Mittelfristig wird die Preisentwicklung von vielen verschiedenen Faktoren abhängen, von der Reaktion Russlands auf die Fortsetzung der europäischen Sanktionen, aber auch von schwer vorhersehbaren Effekten der Nachfragesubstitution. Auf längere Sicht dürfte weltweit mehr bisher nicht erschlossenes Erdgas gefördert werden. In jüngster Zeit eingegangene höhere Kapitalbindungen könnten die Erdgaspreise in der zweiten Jahreshälfte 2023 und darüber hinaus belasten.

Gold: Auf kurze Sicht rechnen wir damit, dass Gold in einem engen Bereich handelt, bis sich der von der U.S.-Notenbank angesteuerte Spitzenzinssatz klarer abzeichnet. Während dieser Zeit könnte Gold weniger empfindlich als erwartet auf geopolitische Schlagzeilen, Inflationszahlen und Veränderungen bei Realzinsen und Dollar reagieren. Einige jüngst in Umlauf gebrachte Marktnarrative zeigen auch, wie kreativ Marktmuster bisweilen interpretiert werden können. So wird jetzt beispielsweise argumentiert, dass unerwartet hohe Inflationszahlen die Nachfrage nach einer Inflationsabsicherung, zum Beispiel durch Gold, sogar gedämpft hätten! Die etwas verworrene Argumentation lautet, dass sie zu aggressiven Maßnahmen der Zentralbanken geführt hätten, sodass sich die Erwartungen für die künftige Inflation verringert hätten. Wie dem auch sei, inverse Zinsstrukturkurven legen jetzt den Schluss nahe, dass der Rentenmarkt aggressive Zinserhöhungen der Fed weitgehend eingepreist hat, wodurch der Goldpreis unterstützt werden könnte. Außerdem könnte Gold auch in einem schwächeren Dollar eine Stütze finden. Auf mittlere bis längere Sicht bleibt das Hauptargument für Gold zur Portfoliodiversifizierung weiterhin bestehen, solange die globale Wirtschaftslage so unsicher ist. Derzeit bevorzugen wir ein Engagement in Gold durch eine Kombination aus Goldminen- und Lizenzunternehmen, aufgrund der jüngsten Gegenwinde für den Goldpreis mit einem leichten Vorzug für Lizenzunternehmen, gegenüber einem Engagement im Platin-, Palladium- und Silberbergbau.

Immobilien: Vor dem Hintergrund einer voraussichtlich hartnäckigen und unberechenbaren Inflation erscheinen sowohl börsengehandelte als auch nicht-börsennotierte Immobilien als zunehmend vernünftige Alternative zu anderen Anlageklassen. Die Volatilität könnte in den kommenden Monaten interessante Einstiegspunkte bieten. Weltweit bleiben die Bilanzen börsengehandelter Immobilienunternehmen im Allgemeinen solide, bei einigen europäischen Unternehmen erscheinen sie aber angespannt. Wir rechnen mit Eigenkapitalerhöhungen in Europa, wo das Schuldenniveau beim aktuellen Stand der Zinskosten auf Dauer nicht haltbar ist, wodurch der Anteil der bestehenden Aktionäre verwässert wird – und die Aktienkurse möglicherweise noch stärker unter Druck geraten. Für nicht-börsengehandelte Immobilien erscheinen die längerfristigen Fundamentaldaten insgesamt relativ robust, aber es bleibt weiterhin entscheidend, strukturelle, konjunkturelle und mikrodynamische Veränderungen innerhalb von Segmenten und Regionen richtig zu erkennen.

3 / Rückblick auf wichtige Anlageklassen

Gesamtertrag seit Jahresbeginn und im vergangenen Monat

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Quellen: Bloomberg Finance L.P., DWS Investment GmbH; Stand: 31.12.2022

4 / Taktische und strategische Signale

Die folgende Übersicht veranschaulicht unsere kurz- und langfristige Positionierung.

4.1 Anleihen

Rates |

1 bis 3 Monate |

bis Dez 2023 |

|---|---|---|

| US-Staatsanleihen (2 Jahre) | ||

| US-Staatsanleihen (10 Jahre) | ||

| US-Staatsanleihen (30 Jahre) | ||

| Deutsche Bundesanleihen (2 Jahre) | ||

| Deutsche Bundesanleihen (10 Jahre) | ||

| Deutsche Bundesanleihen (30 Jahre) | ||

| UK-Staatsanleihen (10 Jahre) | ||

| Japanische Staatsanleihen (2 Jahre) | ||

| Japanische Staatsanleihen (10 Jahre) |

Spreads |

1 bis 3 Monate |

bis Dez 2023 |

|---|---|---|

| Spanien (10 Jahre)[3] | ||

| Italien (10 Jahre)[3] | ||

| US-Investment-Grade-Anleihen | ||

| US-Hochzinsanleihen | ||

| EUR-Investment-Grade-Anleihen[3] | ||

| EUR-Hochzinsanleihen[3] | ||

| Asien-Unternehmensanleihen | ||

| Schwellenländer-Unternehmensanleihen | ||

| Schwellenländer-Staatsanleihen |

Besicherte & spezielle Bonds |

1 bis 3 Monate |

bis Dez 2023 |

|---|---|---|

| Covered Bonds[3] | ||

| US-Kommunalanleihen | ||

| US-Mortgage-Backed-Securities |

Währungen |

|

|

|---|---|---|

| EUR vs. USD | ||

| USD vs. JPY | ||

| EUR vs. JPY | ||

| EUR vs. GBP | ||

| GBP vs. USD | ||

| USD vs. CNY |

4.2 Aktien

Regionen |

1 bis 3 Monate[4] |

bis Dez 2023 |

|---|---|---|

| USA[5] | ||

| Europa[6] | ||

| Eurozone[7] | ||

| Deutschland[8] | ||

| Schweiz[9] | ||

| Vereinigtes Königreich (UK)[10] | ||

| Schwellenländer[11] | ||

| Asien ex Japan[12] | ||

| Japan[13] |

.

Anlagestil |

1 bis 3 Monate |

|

|---|---|---|

| Nebenwerte USA[24] | ||

| Nebenwerte Europa[25] |

4.4 Legende

Taktische Sicht (1 bis 3 Monate)

Die taktische Sicht basiert auf der Kursentwicklung der Anleihen.Positiver Ausblick

Neutraler Ausblick

Negativer Ausblick

Strategische Sicht bis Dezember 2023

- Bei Staatsanleihen basiert die strategische Sicht auf der Kursentwicklung der Anleihen.

- Bei Unternehmensanleihen, besicherten und speziellen Bonds sowie Schwellenländer-Anleihen in US Dollar beziehen sich die Signale auf einen optionsadjustierten Spread zu US-Staatsanleihen. Bei in Euro denominierten Anleihen handelt es sich um den Spread zu Bundesanleihen. Die Entwicklung des Spread sowie die Zinsentwicklung bei Staatsanleihen beeinflussen den Anleihewert. Investoren, die rein von der Entwicklung des Spread profitieren wollen, müssen sich gegen das Zinsänderungsrisiko absichern.

- Die Farben signalisieren das Ertragspotenzial für Long-Only-Investoren

Die Gewinnchancen, aber auch das Verlustrisiko sind eher begrenzt

Negatives Ertragspotenzial