- Home »

- Insights »

- CIO View »

- Investmentampeln »

- Investmentampeln

- Es war ein weiterer lohnender Monat für die Aktienmärkte, doch einige Risiken bleiben bestehen.

- Im Zeitalter der KI müssen Anleger lernen, Nassim Talebs umgekehrten Turing-Test anzuwenden.

- Wir schließen mit 3 spezifischen KI-bezogenen Empfehlungen, die wir Ihnen diesen Sommer mit einem besonders hohen Maß an Überzeugung anbieten können.

1 / Marktüberblick

1.1 Ein erfolgreicher Monat für Aktienmärkte, doch einige Risiken bleiben bestehen

Für die meisten Anleger war der Juli ein weiterer guter Monat. Dies ist zum Teil auf mehrere Inflationswerte zurückzuführen, die niedriger ausfielen als erwartet; besonders überraschten die Verbraucherpreise in den USA mit der niedrigsten Inflationsrate seit langer Zeit, und durchweg positiven Nachrichten.[1] Unter sonst gleichen Bedingungen wäre eine weiche Landung der US-Wirtschaft dadurch wahrscheinlicher. Man darf jedoch nicht vergessen, dass die monatlichen Inflationszahlen bekanntermaßen schwanken, dass die Gesamtinflation in den USA und anderswo nach wie vor zu hoch ist um sich zu beruhigen, und dass Löhne, vor allem in Europa, noch viel Nachholbedarf haben. Vorerst bleiben wir bei unserer Ansicht, dass die Zentralbanken es vorziehen werden, sich auf die hawkishe Seite zu schlagen.

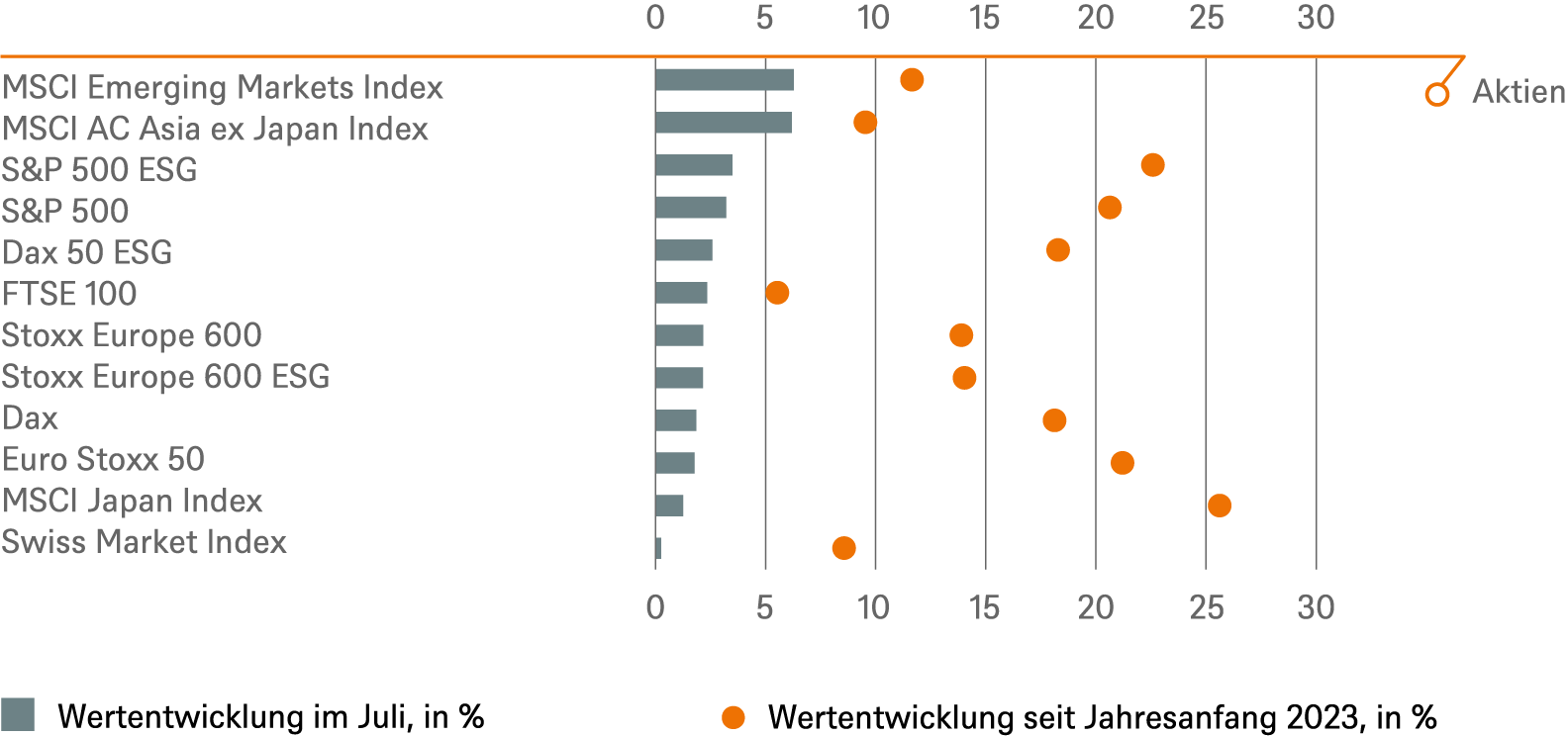

Die US-Aktienmärkte, sowohl der S&P 500 als auch der Nasdaq, setzten ihre Rallye fort und erzielten den fünften Monat in Folge positive Renditen. Die Begeisterung für künstliche Intelligenz (KI) hat zweifellos dazu beigetragen, dass der NASDAQ 100 den Juli auf einem Rekordhoch beendete und seit Jahresbeginn um 42 Prozent gestiegen ist. Aus makroökonomischer Sicht ist jedoch ein anderer Faktor wohl wichtiger: die Rentabilität, die die anhaltend starke Preisgestaltungsmacht vieler Unternehmen widerspiegelt. Trotz einiger durchwachsener Gewinne im Technologiesektor in den letzten Wochen haben sich die Gewinne der US-Unternehmen in diesem Jahr insgesamt bemerkenswert gut gehalten. Diese Widerstandsfähigkeit hat wiederum dazu beigetragen, die Unternehmensinvestitionen zu stützen, die normalerweise zu den konjunkturellen Schwungfaktoren gehören.

Diese Rentabilität fördert auch weiterhin die Anstellung von Arbeitskräften, nachdem es in den letzten Jahren zu Engpässen gekommen war. Die angespannte Lage auf den Arbeitsmärkten, insbesondere bei qualifizierten Arbeitskräften, trägt zum Lohndruck bei, vor allem in Europa, wo der Stoxx 600 eine magere monatliche Rendite von 2 Prozent erzielte, obwohl er in diesem Jahr immer noch um 14 Prozent gestiegen ist. Auch wenn hohe Gewinnspannen und eine bemerkenswerte Preissetzungsmacht auf Mikroebene in den Industrieländern erfreulich sind, sollte man nicht vergessen, dass sie auch makroökonomische Auswirkungen haben, nicht zuletzt, wenn es um die Bekämpfung der Inflation geht.

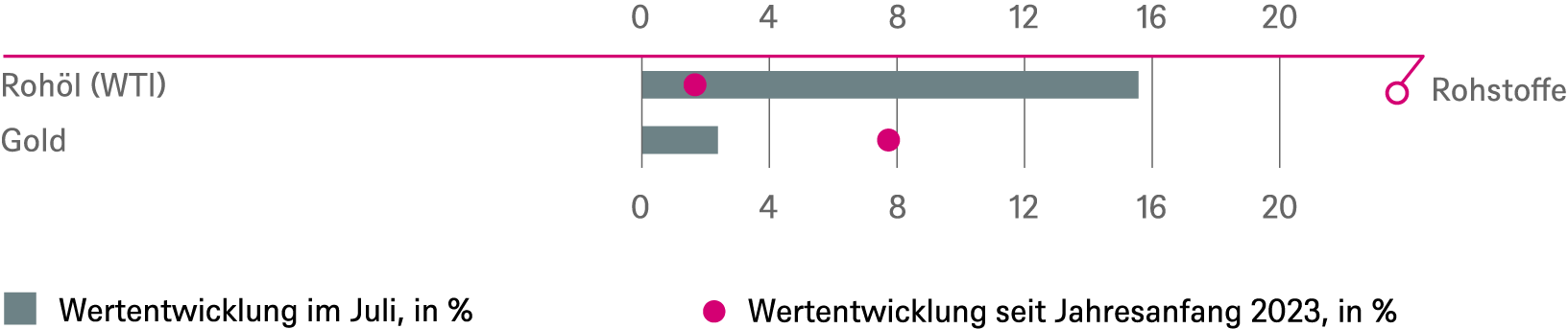

Auf den anderen Märkten verzeichneten die meisten Rohstoffe einen ziemlich starken Monat. Insbesondere Rohöl verzeichnete mit einem Plus von 16 Prozent bei West Texas Intermediate (WTI) eine beeindruckende Entwicklung. Das wird den Kampf um die Eindämmung der Inflation in den kommenden Monaten nicht einfacher machen. Dies spiegelt die Produktionskürzungen der OPEC+ wider, vor allem die freiwilligen Förderkürzungen von Saudi-Arabien, dem weltweit größten Rohölexporteur. Wir gehen jedoch davon aus, dass die derzeit hohen Preise letztendlich zu zusätzlichen Lieferungen führen werden.

Oh, und haben wir schon erwähnt, dass die Aktienmärkte nach wie vor von künstlicher Intelligenz (KI) begeistert sind? Sie werden vielleicht denken, dass Sie bereits mehr als genug zu diesem Thema gehört haben, möglicherweise auch von uns.[2] Dennoch werden wir im Folgenden noch einige Male auf KI zurückkommen, hoffentlich in einer Weise, die sich für die Lektüre am Strand eignet. KI verändert schon jetzt alles, auch die Art und Weise, wie man Marktkommentare wie diesen liest.

1.2 Marktkommentar im Zeitalter der künstlichen "Intelligenz" und der natürlichen "Unwissenheit"

Es war schon immer schwierig, einen "guten" Kommentar zu finden, egal zu welchem Thema.[3] Wie mein Vorgänger zu betonen pflegte, geht es darum, Sinn von Unsinn zu unterscheiden - und keine Zeit mit dem letzteren zu vergeuden.[4] Wenn man dann noch KI und von KI generierte Inhalte hinzufügt, sieht die Sache noch schlimmer aus, oder? Schließlich weiß man nie, ob ein Bot, wie der wunderbare KI-Begriff lautet, nicht vielleicht halluziniert.[5] Allerdings ist die Situation nicht ganz so düster, wie sie erscheinen mag.

Zum Glück für die Leser dieses und anderer Marktkommentare zeichnet sich allmählich eine Lösung ab, und zwar als indirekte Folge der Tatsache, dass Sie immer mehr potenziell KI-generierte Inhalte vorfinden. Möglicherweise haben Sie sogar schon damit begonnen, sie umzusetzen, ohne sich dessen bewusst zu sein.

Soweit ich weiß, wurde er erstmals vor fast 20 Jahren von Nassim Taleb in seinem herrlich reizvollen Buch "Fooled by Randomness" vorgeschlagen. Taleb schlug einen umgekehrten Turing-Test vor, um, wie er es formulierte, "den Unterschied zwischen Schwätzern und Denkern zu machen".[6] Die Idee ist sehr einfach: "Ein Mensch kann als unintelligent bezeichnet werden, wenn wir seine Sprache mit einem Computer nachbilden können (...) und einen Menschen glauben machen können, dass sie von einem Menschen geschrieben wurde."[7]

Taleb wollte sich über bestimmte, aus Perspektive der Naturwissenschaften betrachtet nicht besonders stringente akademische Disziplinen lustig machen.[8] Der Computer, den er im Sinn hatte, erzeugte buchstäblich Stücke grammatikalisch einwandfreier Texte, indem er Teile veröffentlichter Texte als Bausteine zufällig kombinierte. Im Zeitalter von KI-gesteuerten Sprachmodellen, wie z. B. generativen, vortrainierten Transformern, sind Computer eindeutig viel schlauer geworden. Zumindest, was die Annahme betrifft, was Menschen, mit denen ein Chatbot interagiert, überzeugend finden.[9]

Das macht den umgekehrten Turing-Test von Taleb wertvoller denn je. Zumindest kann er Ihnen helfen, interessante von uninteressanten Inhalten zu unterscheiden. Wie die Intuition von Experten basiert auch ein Großteil der modernen künstlichen "Intelligenz" auf der Mustererkennung.

Die Frage, ob ein Kommentar auf einem von einer künstlichen Intelligenz generierten Text beruht, führt bereits dazu, dass wir alle kritischer lesen. Und die Fähigkeiten, die wir dabei erlernen, sind genauso nützlich, wenn das Wesen, das halluziniert, sehr menschlich ist.

2 / Ausblick und Änderungen

Wir sind der Meinung, dass sich KI als eine der folgenreichsten Entwicklungen erweisen wird, die wir in unserem Berufsleben als Vermögensverwalter erleben werden.[2]

Es ist jedoch schwer zu behaupten, dass alles, was während des jüngsten Hypes veröffentlicht wurde, den Nassim Taleb Test bestehen würde. Im Übrigen war die Erfolgsbilanz der Märkte in der Vergangenheit auch ziemlich miserabel, wenn es darum ging, scheinbar bahnbrechende Innovationen richtig zu verstehen und zu bewerten - eben, weil Intuition und die scheinbare Weisheit der Masse irreführend sein können, wenn ihnen etwas wirklich Neues begegnet.[10] In der Zwischenzeit mangelt es nicht an anderen Themen, die für verschiedene Anlageklassen zu berücksichtigen sind.

2.1 Anleihen

Staatsanleihen

Wir halten unsere neutrale Empfehlung für Bundesanleihen und Treasuries über die gesamte Kurve aufrecht, bleiben aber bei den Spreads 10-jähriger italienischer Staatsanleihen gegenüber 10-jährigen deutschen Bundesanleihen sowie beim Spread 10-jähriger spanischer Staatsanleihen "long". Dies liegt daran, dass diese durch den Anstieg der Bundesanleihenrenditen und einen kürzlichen Wechsel der 10-jährigen generischen spanischen Benchmark-Anleihe getrieben werden. Insgesamt erschwert die Datenabhängigkeit - nach den in diesem Monat erfolgten Zinserhöhungen der US Federal Reserve (Fed) und der Europäischen Zentralbank (EZB) um jeweils 25 Basispunkte - weiterhin die Bewertung der künftigen Entscheidungen der Fed, während die Datensensibilität des Marktes für ein volatiles Handelsumfeld sorgt.

Investment-Grade-Anleihen

Wir bleiben bei EUR IG übergewichtet, da sich die Spreads in den letzten Wochen in einem angemessenen Tempo weiter eingeengt haben. Wir halten auch eine übergewichtige Position in US IG-Krediten, die durch starke Gewinne und andere technische Faktoren gestützt wird, erwarten aber auch, dass der Markt in den nächsten Wochen langsame und stetige Bewegungen erleben wird, nachdem der Überhang der Schuldenobergrenze beseitigt wurde, die Fed in jüngster Zeit hawkishe Kommentare abgegeben hat und die Inflationsdaten für Juli positiv ausgefallen sind.

Hochzinsanleihen

Der EUR-HY-Spread ist relativ stabil geblieben, da die Marktstimmung und die Risikobereitschaft für hochverzinsliche Anleihen trotz der unter den Erwartungen liegenden VPI-Daten aus den USA konstant geblieben sind. Wir halten an einer neutralen Haltung gegenüber HY-Anleihen der Eurozone und den USA fest, da die unterstützenden Faktoren in der Europäischen Union (EU) nachlassen, die Rezessionsängste aufgrund der jüngsten Gewinnwarnungen in der Rohstoff- und Chemiebranche zunehmen und sich die Spreads für US-HY-Anleihen nach günstigen Inflationsberichten verengen.

Schwellenländer-Unternehmensanleihen

EM-Staatsanleihen: Einige Staatsanleihen im Index werden mit engen Spreads gehandelt, und niedrig verzinsliche HY-Emittenten könnten möglicherweise zu einer weiteren Spread-Einengung beitragen.

Wir halten an einer Übergewichtung von Asia Credit und EM Credit fest, da Anleger mit weiteren Anreizen rechnen, nachdem die chinesischen Wirtschaftsdaten schwächer als erwartet ausfielen, anhaltende disinflationären Tendenzen zu erkennen sind, Höchststände der Zinssätze der wichtigsten Zentralbanken erwartet werden und Optimismus hinsichtlich politischer Anpassungen in bestimmten wichtigen Schwellenländern herrscht.

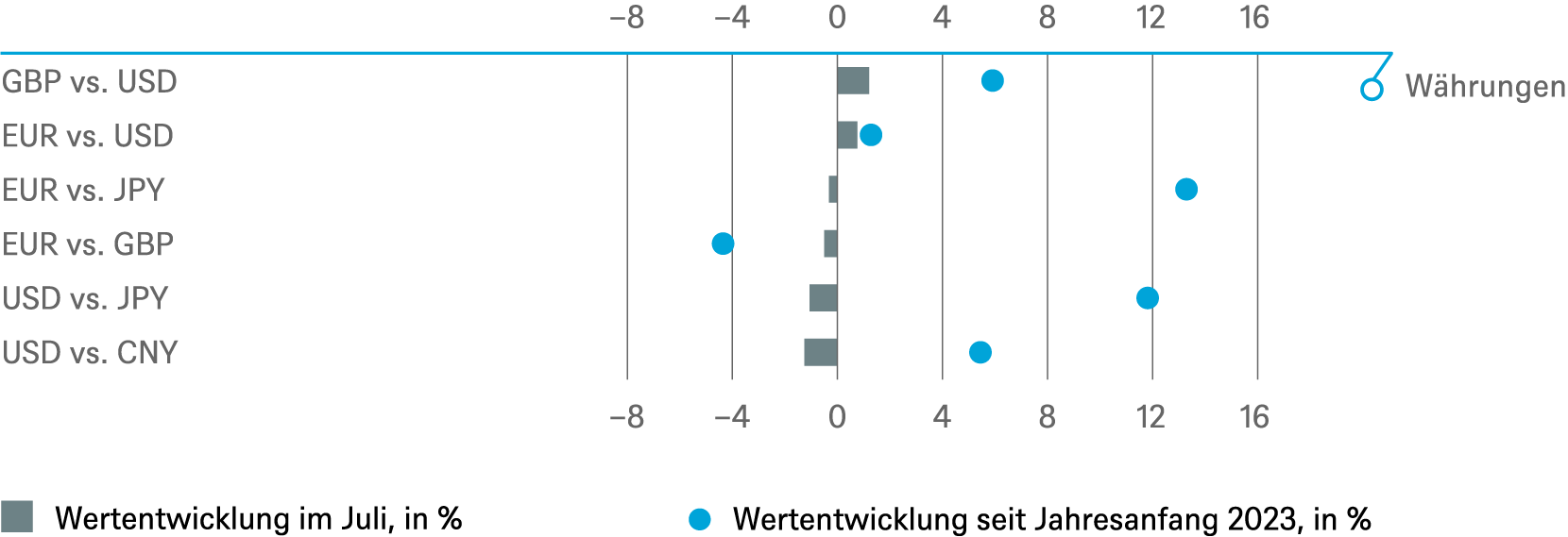

Euro vs. Dollar

Wir sind eine Long-Position für den Euro gegenüber dem Dollar eingegangen, da der Markt stark vom zinspolitischen Ausblick abhängt und die Zinsdifferenz derzeit zugunsten des Euro ausfällt. Nach den Zinserhöhungen um 25 Basispunkte durch die EZB und die Fed bleiben weitere Maßnahmen datenabhängig. Aber da die EZB mit einer höheren Inflationsrate von 5,5 Prozent zu kämpfen hat, ist mit einer anhaltenden Zinswende zu rechnen.

2.2 Aktien

Die Betrachtung des gesamten Aktienmarktes verbirgt eine Vielzahl von Unterschieden, insbesondere in Bezug auf die Entwicklung von Wachstumsaktien im Vergleich zu Substanzaktien. Solche Vergleiche sind mit Vorsicht zu genießen, aber es ist dennoch erwähnenswert, dass Wachstumsaktien derzeit mit einem Aufschlag von 92 % gegenüber Substanzwerten gehandelt werden, was nahe dem historischen Höchststand im Jahr 2020 liegt, als die Zinssätze nahe Null lagen. Die eingebettete KI-Begeisterung ist nach wie vor hoch und muss wahrscheinlich ständig verstärkt werden, nicht zuletzt während der aktuellen Berichtssaison. Ob dies zu einer nachhaltigen Erholung für Substanzwerte führen könnte, ist eine ganz andere Frage, insbesondere aufgrund der zyklischen Risiken.

USA

Die Inflations- und Rezessionsängste schwinden langsam, und die Märkte sind optimistisch, was künstliche Intelligenz und ihre Auswirkungen auf den Technologiesektor betrifft. Diese Entwicklungen haben die Risikoprämie für Aktien gesenkt und erklären den größten Teil der Rallye seit Jahresbeginn. Die 10-jährigen US-Renditen sind seit Jahresbeginn unverändert und hatten keinen nennenswerten Einfluss auf den Markt. Insgesamt bleiben wir jedoch skeptisch und gehen von einer eher gedämpften wirtschaftlichen Erholung aus. Wir bleiben daher in US-Aktien untergewichtet.

Europa

Wir sind im Stoxx 600 übergewichtet, da er immer noch mit einem übermäßigen Bewertungsabschlag gegenüber US-Aktien gehandelt wird. Wir erwarten jedoch eine Verringerung des Bewertungsabschlags. Außerdem haben wir europäische Small und Midcaps stark übergewichtet, da Small und Midcaps im Vergleich zu Largecaps immer noch zu billig sind.

Deutschland

Deutsche Aktien befinden sich im Aufwind: Der Dax erreichte am Montag, den 31. Juli, mit 16.528 Punkten ein Rekordhoch. Im Vergleich zum S&P 500 wird der Dax jedoch weiterhin mit einem Rekord-Kursabschlag gehandelt. Die Anleger scheinen optimistisch zu sein, und Analysten glauben, dass sich die Rallye sogar in Richtung 17.000 Punkte fortsetzen könnte. Das ist Neuland und sorgt für viel Unsicherheit in beide Richtungen.

Schwellenländer

Wir bleiben neutral gegenüber Aktien aus Schwellenländern. Makro-, mikro- und geopolitische Trends bleiben durchmischt. Die anhaltende Schwäche des Immobiliensektors und die Unsicherheit der chinesischen Verbraucher führen zu einem erhöhten Abwärtsrisiko für die Anlageklasse.

2.3 Alternative Anlagen

Immobilien

Insgesamt sind die Fundamentaldaten des Immobilienmarktes mit niedrigen Leerständen und wachsenden Nettobetriebseinnahmen (NOI) solide. Wir glauben auch, dass die langfristigen Zinssätze nahe ihrem Höchststand sind, was den Druck auf die Bewertungen verringert. Investoren, die den aktuellen Preisanstieg durchschauen, werden Gelegenheiten finden, in starke langfristige Fundamentaldaten zu attraktiven Renditen zu investieren.

Infrastruktur

Angesichts der sinkenden Inflation und des stabileren Zinsumfelds wird sich der Schwerpunkt der Infrastrukturperformance darauf verlagern, wie Anlagen mit der schwächeren Nachfrage aufgrund des verlangsamten Wirtschaftswachstums umgehen. Die positive Dynamik dürfte sich jedoch bis 2024 fortsetzen, was auf die starke Performance der Anlageklasse in den letzten Jahren, den Wunsch der Anleger nach höheren Allokationen, den starken politischen Rückenwind für den Sektor und ein unverändertes Wertangebot im Vergleich zu anderen alternativen Anlageklassen zurückzuführen ist.

Gold

Die Preisentwicklung von Edelmetallen war durchwachsen, wobei Gold nach einer Phase von Schwankungen, in der die Märkte die einzelnen US-Konjunkturdaten verdauten, schließlich einen leichten Anstieg verzeichnet.

Öl

Da sich die Ölpreise im Juli stark erholten, sehen wir nur noch begrenzten Spielraum für weitere, allmähliche Verbesserungen in den kommenden Monaten. Diese Entwicklung wird durch höhere Gewinnspannen bei Raffinerieprodukten, eine mögliche Trendwende bei den WTI-Lagerbeständen und eine robuste Transportnachfrage sowohl in den Industrie- als auch in den Entwicklungsländern unterstützt. Mittelfristig könnte es jedoch schwierig werden, einen Preis von über 85 $/Barrel zu erreichen, wenn die Bemühungen Chinas zur Ankurbelung seiner Wirtschaft begrenzt bleiben und der Iran und Russland ihre Ölexporte steigern.

2.4 DWS-Anlageidee

Zusätzlich zu den oben genannten Gedanken möchten wir drei festverzinsliche Segmente hervorheben, die normalerweise in unseren Investmentampel nicht so prominent erscheinen:

Die Spreads von hypothekenbesicherten US-Wertpapieren (MBS) haben sich gegenüber den im Mai erreichten Höchstständen deutlich eingeengt. Da die Probleme der Banken scheinbar abklingen und die Liquidierung von Vermögenswerten weitgehend abgeschlossen ist, dürften sich MBS in Zukunft stärker im Einklang mit den Zinsen und der Zinsvolatilität entwickeln. In den kommenden Monaten könnten sich einige sehr attraktive Einstiegspunkte ergeben. Wir sind der Meinung, dass die Spread-Volatilität in erster Linie von makroökonomischen Überraschungen und den wahrgenommenen Reaktionen der Fed herrühren dürfte und dass die besten Werte weiterhin in Hypothekenpools mit höheren Kupons zu finden sind.

Strukturierte Finanzierungen in den USA werden von Commercial Mortgage Backed Securities (CMBS) dominiert. Daher dürfte es nicht überraschen, dass Probleme mit dem Bürosektor die Schlagzeilen in diesem Segment beherrschen. Man darf jedoch nicht vergessen, dass die überwiegende Mehrheit der Gewerbeimmobilien keine Büroimmobilien sind und dass sich Mehrfamilienhäuser, Einzelhandel, Industrie und Hotels weiterhin gut entwickeln. Diversifizierte Geschäfte mit einem geringeren Büroanteil auf AAA/AA-Niveau dürften sich selbst in extrem rückläufigen Szenarien gut entwickeln, allerdings ist die Auswahl der einzelnen Vermögenswerte entscheidend.

Schließlich bieten EUR-Pfandbriefe mit 86 Basispunkten über der Bundesanleihe einen attraktiven Carry. Es wird erwartet, dass die Swap-Spreads in den kommenden Monaten sinken werden. Wir sind auch der Meinung, dass sich die Spreads der Pfandbriefe gegenüber Swaps in den kommenden Wochen nicht weiter ausweiten sollten, da die Primärmarktaktivitäten während der Ferienzeit nachlassen.

Apropos Urlaub: Wir freuen uns, Ihnen ein paar Anregungen für die Lektüre am Strand geben zu können, die alle auf die eine oder andere Weise mit künstlicher Intelligenz zu tun haben. Für alle, die mehr darüber erfahren möchten, bieten wir diese drei Empfehlungen mit der festen Überzeugung an, dass sie Nassim Talebs umgekehrten Turing-Test definitiv bestehen können:

- Stuart Russell (2020) "Human Compatible: AI and the Problem of Control", Penguin, 328 Seiten. Dieses Buch bietet einen hervorragenden Überblick über moderne KI und maschinelles Lernen. Als Mitautor des wichtigsten Lehrbuchs über moderne KI, das seit Mitte der 1990er Jahre in Gebrauch ist, ist Russell in der Lage, das Thema für ein allgemeines Publikum zu vereinfachen, während er gleichzeitig brillante Erkenntnisse für KI-Spezialisten bietet.

- Ajay Agrawal, Joshua Gans und Avi Goldfarb (2022, rev. ed.) "Prediction Machines, Updated and Expanded: The Simple Economics of Artificial Intelligence" Harvard Business Review Press, 250 Seiten. Eine grundlegende Lektüre, wenn man versucht, sich darüber klar zu werden, was KI für einen tun kann.

- Und schließlich als unverzichtbarer Leitfaden für jeden Anleger, nicht nur in Zeiten rascher Innovation: Philip A. Fisher (2003 ed.) "Common Stocks and Uncommon Profits and Other Writings", John Wiley & Sons, 292 Seiten. Versuchen Sie nicht einmal, Unternehmen mit spektakulärem Wachstumspotenzial zu identifizieren und zu bewerten, ohne vorher diesen zeitlosen Klassiker zu lesen![11]

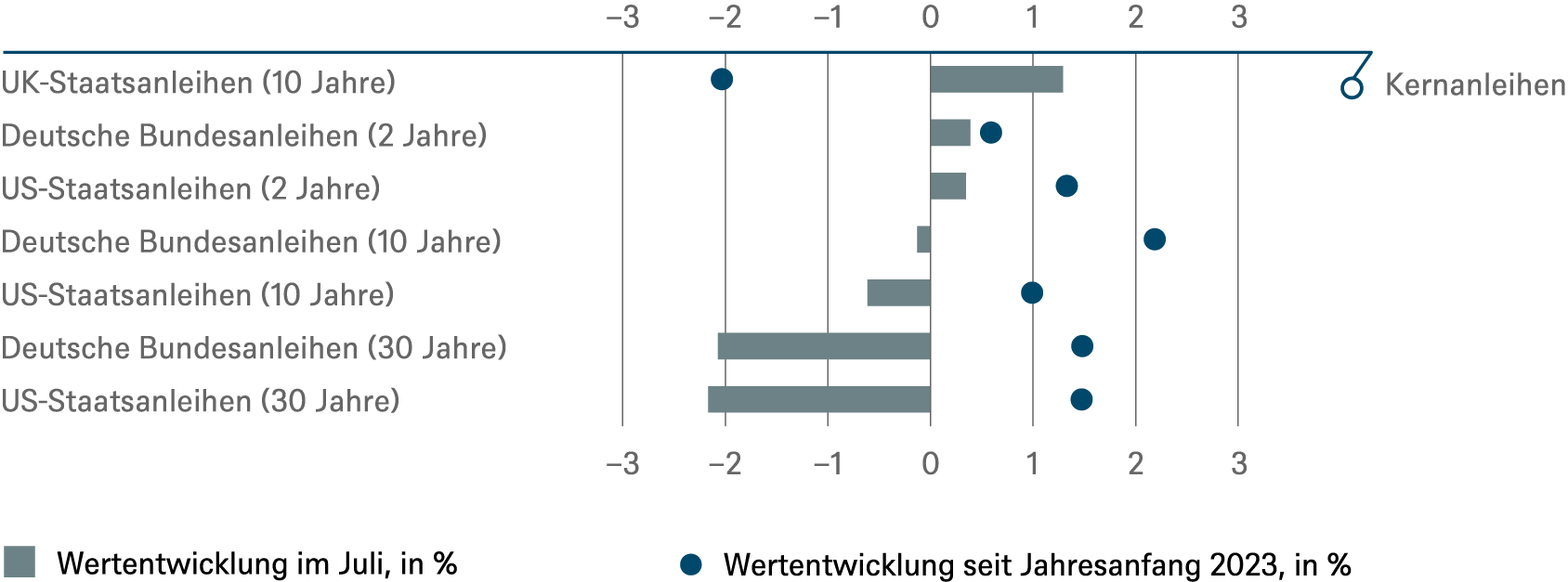

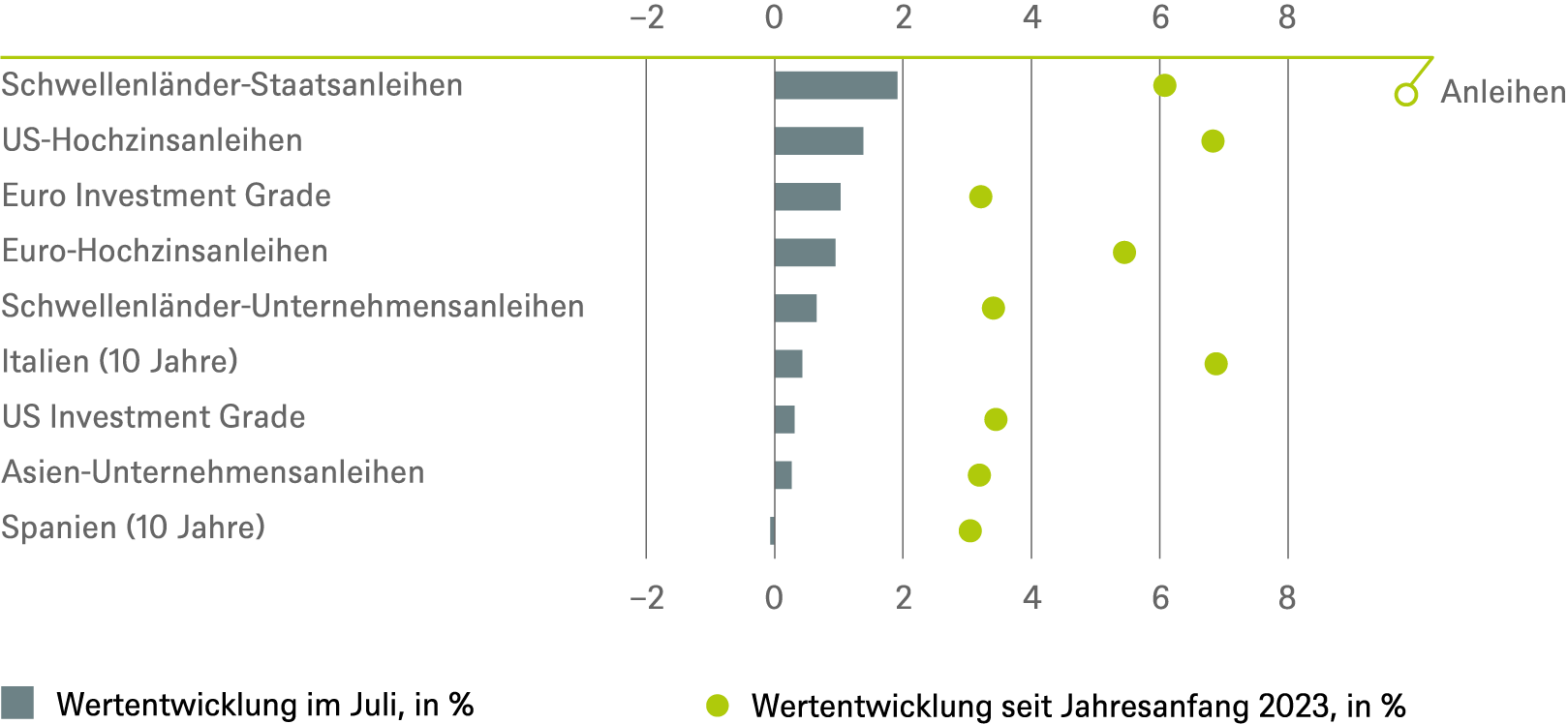

3 / Rückblick auf wichtige Anlageklassen

Gesamtertrag seit Jahresbeginn und im vergangenen Monat

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Quellen: Bloomberg Finance L.P., DWS Investment GmbH; Stand: 31.07.2023

4 / Taktische und strategische Signale

Die folgende Übersicht veranschaulicht unsere kurz- und langfristige Positionierung.

4.1 Anleihen

Rates |

1 bis 3 Monate |

bis Juni 2024 |

|---|---|---|

| US-Staatsanleihen (2 Jahre) | ||

| US-Staatsanleihen (10 Jahre) | ||

| US-Staatsanleihen (30 Jahre) | ||

| Deutsche Bundesanleihen (2 Jahre) | ||

| Deutsche Bundesanleihen (10 Jahre) | ||

| Deutsche Bundesanleihen (30 Jahre) | ||

| UK-Staatsanleihen (10 Jahre) | ||

| Japanische Staatsanleihen (2 Jahre) | ||

| Japanische Staatsanleihen (10 Jahre) |

Spreads |

1 bis 3 Monate |

bis Juni 2024 |

|---|---|---|

| Spanien (10 Jahre)[12] | ||

| Italien (10 Jahre)[12] | ||

| US-Investment-Grade-Anleihen | ||

| US-Hochzinsanleihen | ||

| EUR-Investment-Grade-Anleihen[12] | ||

| EUR-Hochzinsanleihen[12] | ||

| Asien-Unternehmensanleihen | ||

| Schwellenländer-Unternehmensanleihen | ||

| Schwellenländer-Staatsanleihen |

Besicherte & spezielle Bonds |

1 bis 3 Monate |

bis Juni 2024 |

|---|---|---|

| Covered Bonds[12] | ||

| US-Kommunalanleihen | ||

| US-Mortgage-Backed-Securities |

Währungen |

|

|

|---|---|---|

| EUR vs. USD | ||

| USD vs. JPY | ||

| EUR vs. JPY | ||

| EUR vs. GBP | ||

| GBP vs. USD | ||

| USD vs. CNY |

4.2 Aktien

Regionen |

1 bis 3 Monate[13] |

bis Juni 2024 |

|---|---|---|

| USA[14] | ||

| Europa[15] | ||

| Eurozone[16] | ||

| Deutschland[17] | ||

| Schweiz[18] | ||

| Vereinigtes Königreich (UK)[19] | ||

| Schwellenländer[20] | ||

| Asien ex Japan[21] | ||

| Japan[22] |

.

Anlagestil |

1 bis 3 Monate |

|

|---|---|---|

| Nebenwerte USA[33] | ||

| Nebenwerte Europa[34] |

4.4 Legende

Taktische Sicht (1 bis 3 Monate)

Die taktische Sicht basiert auf der Kursentwicklung der Anleihen.Positiver Ausblick

Neutraler Ausblick

Negativer Ausblick

Strategische Sicht bis Juni 2024

- Bei Staatsanleihen basiert die strategische Sicht auf der Kursentwicklung der Anleihen.

- Bei Unternehmensanleihen, besicherten und speziellen Bonds sowie Schwellenländer-Anleihen in US Dollar beziehen sich die Signale auf einen optionsadjustierten Spread zu US-Staatsanleihen. Bei in Euro denominierten Anleihen handelt es sich um den Spread zu Bundesanleihen. Die Entwicklung des Spread sowie die Zinsentwicklung bei Staatsanleihen beeinflussen den Anleihewert. Investoren, die rein von der Entwicklung des Spread profitieren wollen, müssen sich gegen das Zinsänderungsrisiko absichern.

- Die Farben signalisieren das Ertragspotenzial für Long-Only-Investoren

Die Gewinnchancen, aber auch das Verlustrisiko sind eher begrenzt

Negatives Ertragspotenzial