- Home »

- Insights »

- CIO View »

- Investmentampeln »

- Investmentampeln

- Der August war bisher einer der schwächsten Monate des Jahres, die meisten Anlageklassen fuhren negative Renditen ein.

- Während die chinesische Wirtschaft und Pekings politischen Maßnahmen die Schlagzeilen beherrschten, sind es immer noch die US-Wirtschaft und die Fed, die das Tempo vorgeben.

- Unser kurzfristiger Ausblick ist vorsichtig, da wir glauben, dass die Märkte zu sehr auf eine „weiche Landung“ setzen. Im 4. Quartal sind einige Realitätschecks fällig.

1 / Marktüberblick

1.1 China dominiert die Schlagzeilen, aber die Märkte schauen fast nur auf die US-Wirtschaft

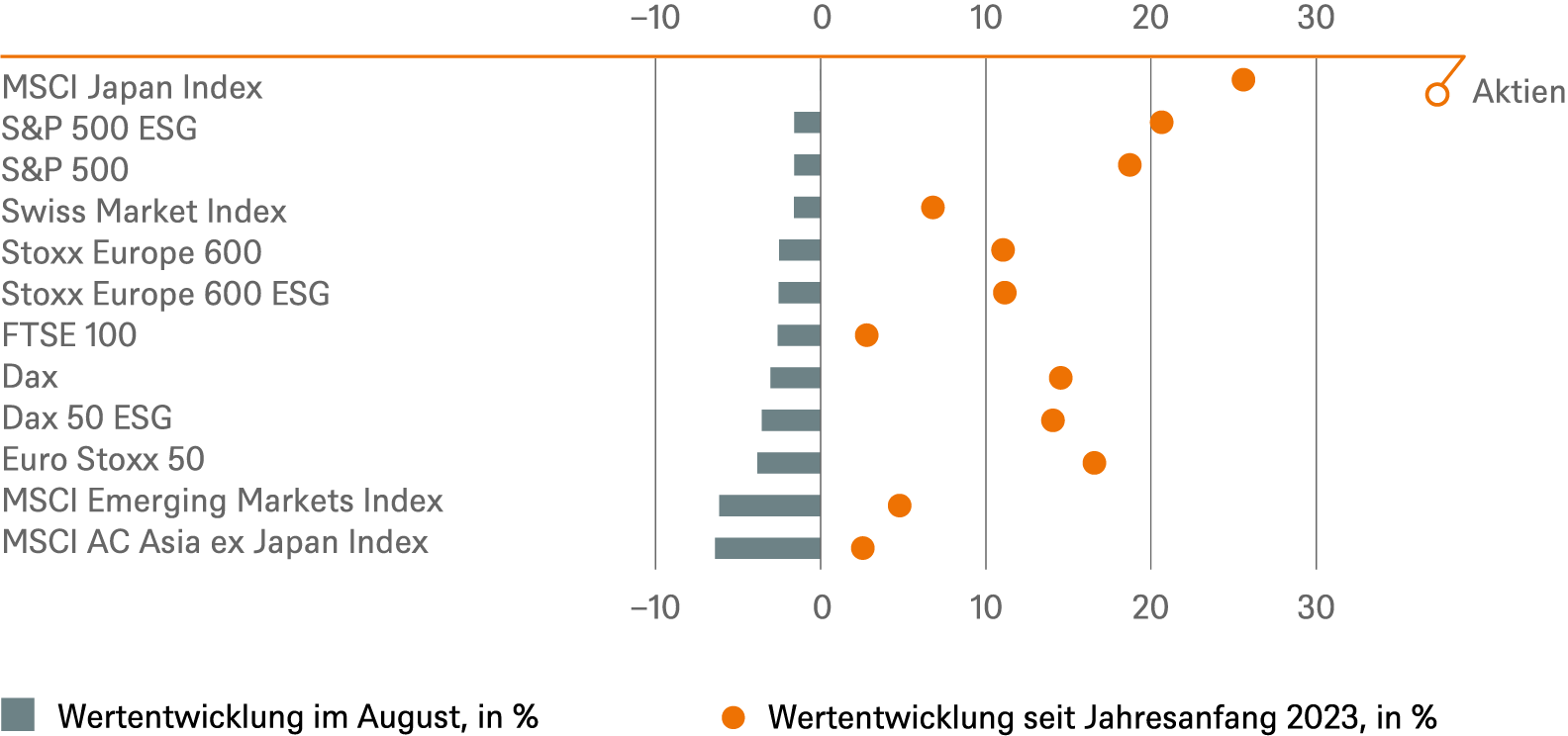

Warum sollte es den Anlegern im August besser ergehen als vielen Urlaubern? Ein durchwachsener Monat insgesamt, bei dem die Enttäuschung aber leicht überwogen haben dürfte. Der kleine Endspurt in der letzten Woche reduzierte die Verluste zwar etwas, aber ansonsten war es für US-Aktien der erste Monat mit Verlusten seit Februar[1] und auch mit Anleihen ging es, wieder mal, bergab. Von der politischen Seite war es ein ruhigerer Monat. Was vielleicht einer der Gründe dafür war, dass China so im Fokus stand, wo die negativen Schlagzeilen dominierten. Zu den andauernden Zahlungsschwierigkeiten bei den Immobiliengesellschaften gesellten sich auch Schieflagen im 3-Billionen-Dollar großen Schattenbankensystem.[2] Die Wirtschaftsdaten blieben weiterhin hinter den Erwartungen zurück, die Inflation rutschte ins Negative. Dazu kamen weitere konkrete Wirtschaftssanktionen der Biden-Regierung,[3] um Chinas technologische Aufholjagd zu bremsen, auch wenn der diplomatische Austausch zwischen beiden Ländern auf höchsten Ebenen an Fahrt gewann. Vom groß antizipierten Treffen der BRICS-Länder in Südafrika blieb hingegen wenig hängen. Wie sehr China und Indien noch miteinander hadern, zeigt das Gerücht aus Peking, dass Xi Jinping nicht beim G20 Treffen in Indien erscheinen möchte. Zu den positiveren Nachrichten aus China gehörten dann eine Vielzahl von Erleichterungen für den Immobilienmarkt samt dezenten Zinskürzungen. An den Kapitalmärkten hinterließ dies jedoch bisher noch keinen allzu großen Eindruck, auch wenn man meinen könnte, die Erwartungen bezüglich China könnten derzeit kaum tiefer fallen. Warum wir in Bezug auf die wirtschaftliche Entwicklung nicht ganz so pessimistisch sind, erläutern wir – neben den drängendsten Herausforderungen in unserer jüngsten China-Studie.[4] Allerdings zeigte sich im Sommer erneut, dass, obwohl es sich um die zweitgrößte Volkswirtschaft der Welt handelt, Chinas Einfluss auf die Kapitalmärkte überschaubar bleibt. Die USA bleiben hier das Maß aller Dinge und sind aufgrund der etwa im Vergleich zu Europa deutlich geringeren Exportabhängigkeit weniger vom Geschehen im Rest der Welt abhängig. Sondern von der Binnenwirtschaft, und das heißt zu über zwei Dritteln des BIP: vom Konsum. Und hier zeigten sich die Amerikaner ausgabefreudiger als angenommen, was einer der Gründe dafür sein dürfte, dass die Konsensschätzungen für das dritte Quartal allein seit Mitte Juni von 0,9 auf 2,1 Prozent nach oben revidiert wurden. Allerdings gehen wir nicht davon aus, dass sich das bis Jahresende so halten lassen wird.

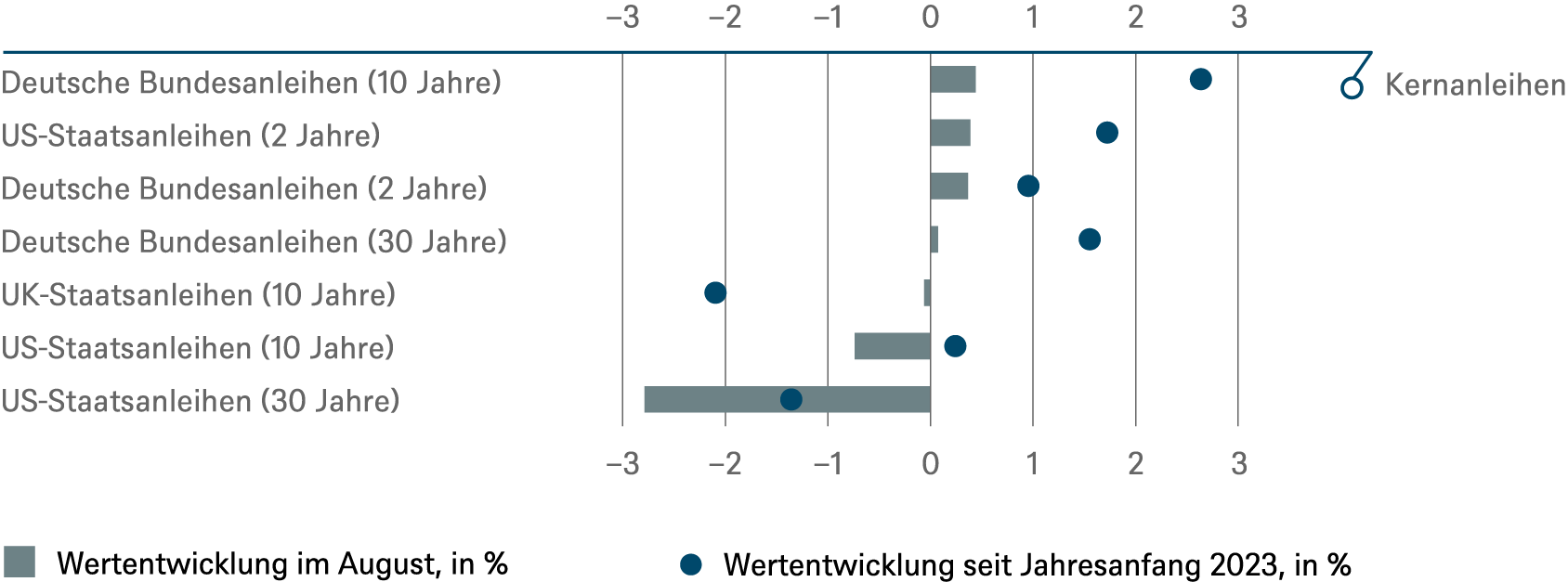

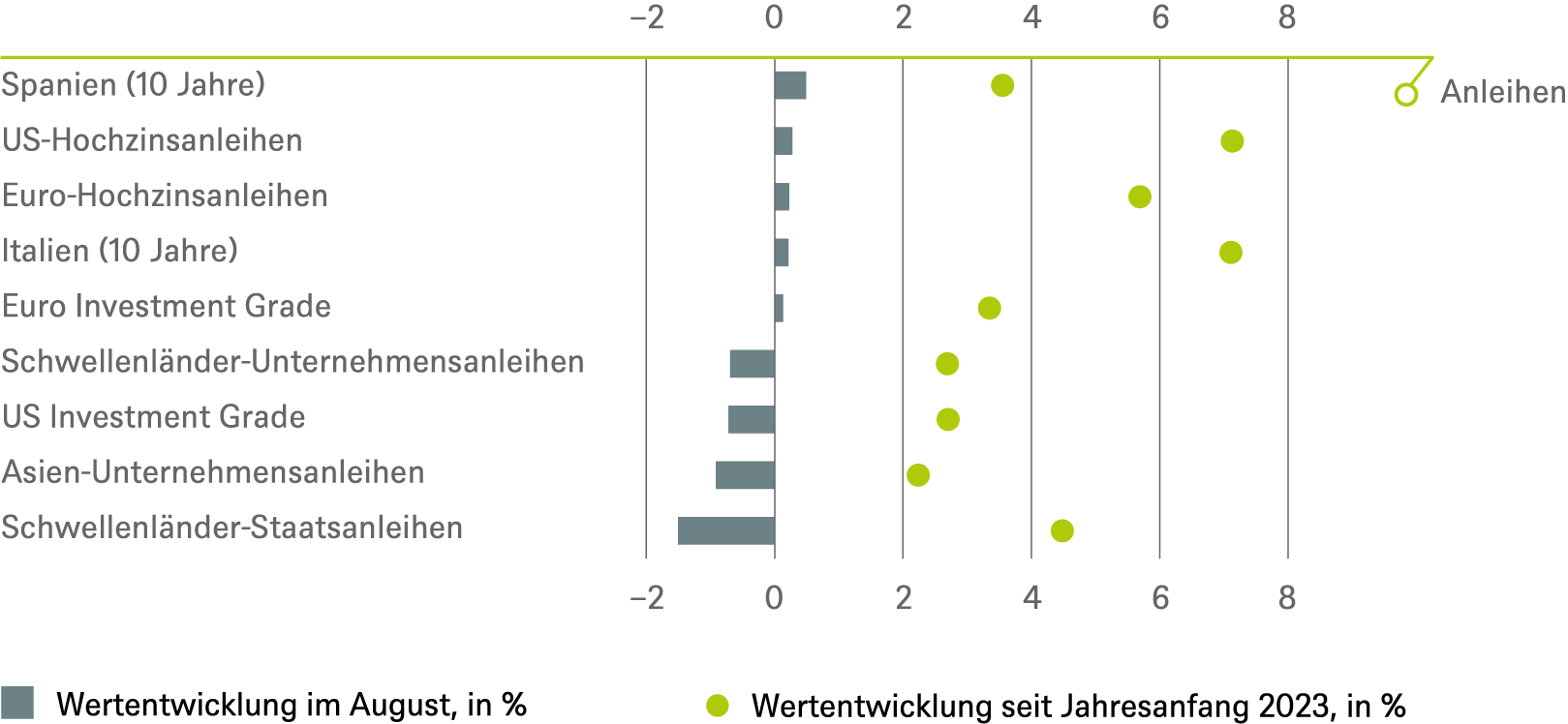

1.2 Seit Jahresbeginn immer noch gute Renditen

Das Geschehen an den Märkten wurde auch im August einmal mehr von den Fragen dominiert, wie lange die Fed noch restriktiv bleiben muss und wird, und ob die US-Wirtschaft es schaffen könnte, mit einer nur leichten Abschwächung durch diesen aggressiven Zinserhöhungszyklus zu kommen. Trotz deutlich nachlassender Inflationsdynamik - die Inflation im Juli ging im Jahresvergleich auf 3,2 Prozent zurück, während die Kerninflation bei ungemütlich hohen 4,7 Prozent blieb - erklommen die 10-jährigen US-Treasury Renditen im August mit 4,34 Prozent den höchsten Stand seit 2007. Für Hausbesitzer bedeutet das wenig Gutes. Die Zinsen für 30-jährige Hypotheken standen Ende August bei 7,5 Prozent. Vor einem Jahr waren es 6, vor zwei Jahren nur drei Prozent. Die US-Nominalrenditen werden also nicht von den Inflationserwartungen, sondern von den Realrenditen getrieben. Für ihren Anstieg könnte man zwei Gründe anführen: die bisher besser als erwartete Wirtschaftsdynamik in den USA. Oder aber auch die Sorge davor, dass die enormen Budgetdefizite (die ja auch eine der Gründe für die Zurückstufung der US-Staatsschulden von AAA auf AA+ durch Fitch waren) der Regierung künftig auf eine deutlich zurückhaltendere Nachfrage, vor allem aus dem Ausland, treffen könnten. Dazu gesellt sich dann noch die Aussicht auf spätere Zinskürzungen, sowie die angekündigte weitere Bilanzverkürzung der Fed um USD 1,5 Billionen bis Mitte 2025. Die US-Technologiewerte focht das zuletzt kaum noch an. Auch wenn nach fünf Monaten der starken Outperformance der Wachstumswerte gegenüber Substanzwerten seit Anfang des Jahres drei eher gleichlaufende Monate folgten, endete der August mit einer weiteren starken Woche für die Wachstumswerte.

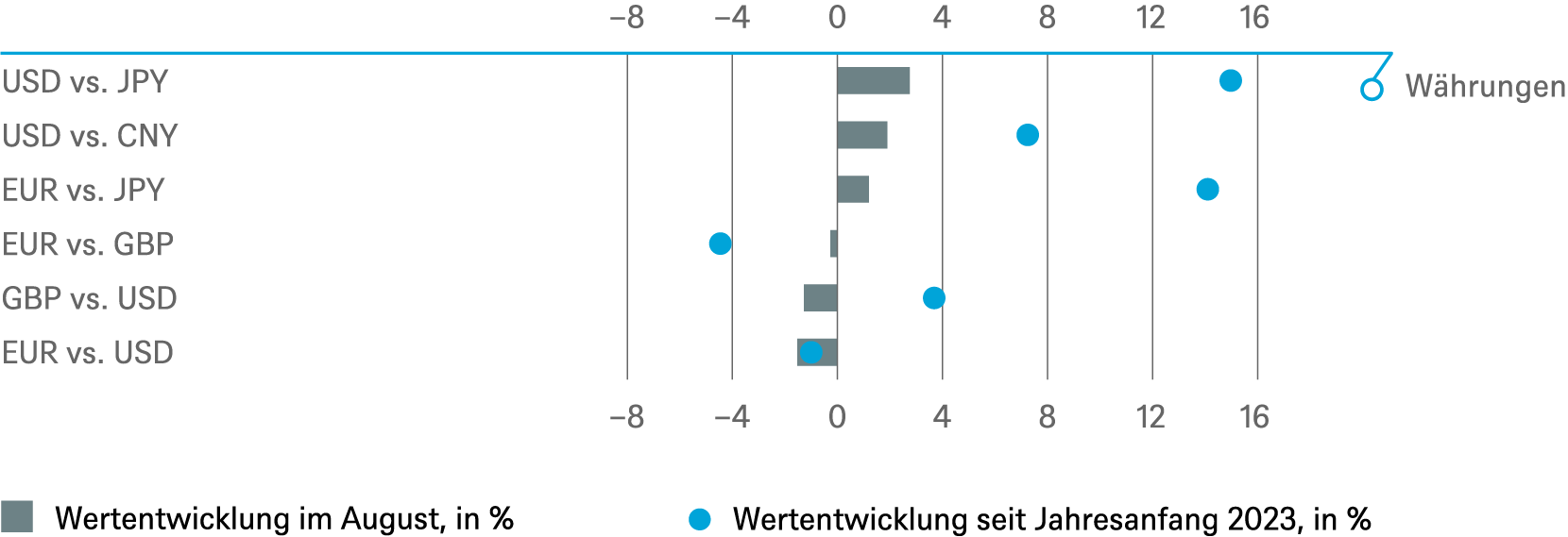

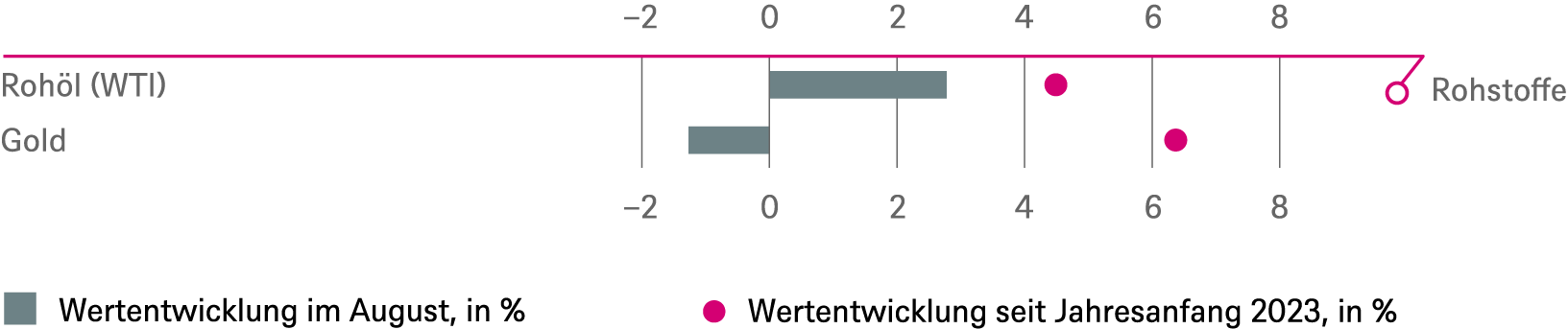

Zu den wenigen Gewinnern gehörten im August der US-Dollar, der damit aber weiterhin in seinem recht engen Band seit Jahresanfang handelt[5] Auch Öl stieg dank eines starken Endspurts ins leicht positive Territorium. An den Aktienmärkten ging es an so gut wie allen Märkten bergab; in Europa und den USA mit rund 2-3 Prozent, in China jedoch fast zweistellig, der Hangseng etwa verlor über acht Prozent. Doch auch wenn der August für die meisten Indizes im roten Bereich endete, liegen sie im Jahresvergleich immer noch deutlich im Plus. In der letzten Woche gewann das Szenario eines nur leichten Wirtschaftsrückgang bei gleichzeitig rückläufiger Inflation und robusten Arbeitsmärkten (auch Goldilock oder soft-landing Szenario genannt) wieder an Zugkraft, da einerseits die 2-jährigen Treasury-Renditen um etwa 20 Basispunkte sanken, während der Nasdaq 100 fast fünf Prozent zulegte. Seit Jahresbeginn hat der Nasdaq 100 mehr als 40 Prozent zugelegt, während der S&P 500 um 17, und der Euro Stoxx 50 um 13 Prozent gestiegen sind. Englische Titel hingegen liefen weniger gut – der Kursanstieg der FTSE 100 war im bisherigen Jahresverlauf negativ.

2 / Ausblick und Änderungen

Wir werden in diesen Investmentampeln den Ausblick etwas kürzer halten, da die vierteljährliche Revision der 12-Monatsprongnosen in Kürze anstehen. Das Grundszenario eines leichten Ab- gefolgt von einem leichten Aufschwung bleibt bestehen, wobei sich das Durchschreiten der Talsohle der US-Konjunktur unserer Meinung etwas nach hinten verschoben hat – Richtung Jahreswechsel. Unsere Sorge vor volatileren Märkten in der zweiten Jahreshälfte bleibt bestehen. Doch während der Markt mittlerweile ein recht optimistisches Szenario für die USA eingepreist haben dürfte, könnte er bei Chinas mittelfristigem Ausblich zu pessimistisch geworden sein.

2.1 Anleihen

Staatsanleihen

Die Renditen von Staatsanleihen haben sich im August seitwärts bewegt, und wir gehen davon aus, dass dies auch in nächster Zeit so bleiben wird, so dass sich nur für kurzfristige Engagements Chancen ergeben. Datenabhängigkeit bleibt das Mantra der Zentralbanken. Derzeit sind wir sowohl für US-amerikanische als auch für deutsche 10-jährige Anleihen neutral eingestellt. Nachdem jedoch die schwachen Arbeitsmarktdaten gezeigt haben, dass sich höhere Zinsen allmählich auf die Wirtschaft auswirken könnten, könnten die potenzielle Wiederbeschleunigung der Inflation im September, die anhaltend hohen Emissionen von Staatsanleihen und die restriktiven Äußerungen der Fed den Zinssätze wieder auf ihre jüngsten Höchststände hieven. In Europa bleiben wir für die italienischen und spanischen Anleihen (beziehungsweise deren Risikoaufschlag gegenüber Bundesanleihen) positiv gestimmt, obwohl wir glauben, dass die Märkte Italien irgendwann kritischer sehen könnten, sollte das Land es nicht schaffen, sich Mittel aus dem NextGenEU-Fonds zu sichern.

Unternehmensanleihen

Wir bevorzugen weiterhin Anleihen mit Investmentgrade (IG) gegenüber Hochzinsanleihen (HY), da die Zuflüsse in der Anlageklasse IG weiterhin positiv sind und sich die Primäremissionen für den Rest des Jahres 2023 als überschaubar erweisen dürften. Die HY-Spreads wiederum haben sich seitwärts bewegt, da es an zugkräftigen Katalysatoren fehlte. Die allgemeine Aktivität hat sich merklich beruhigt, die Marktliquidität ist recht begrenzt, und wir bleiben neutral, da die unterstützenden Faktoren schwinden und die Unternehmensberichte gemischt sind.

Schwellenländer-Unternehmensanleihen

In Bezug auf die Staatsanleihen der Schwellenländer bleiben wir vorsichtig, auch wenn über den Sommer die Spreizung zwischen Anleihen verschiedener Güte zugenommen hat. Anleihen von Unternehmen mit finanziellen oder operativen Problemen (von denen viele mit kriselnden chinesischen Sektoren verbunden waren) mussten wieder deutlich höhere Risikoprämien zahlen als gut aufgestellte Firmen. Insgesamt haben die Kreditspreads der Schwellenländer ihren graduellen Verengungstrend seit Anfang Juni aber wieder aufgenommen, unterstützt auch von einer zurückhaltenden Emissionstätigkeit. Auch die anhaltenden Disinflationstendenzen und die Aussicht, dass die Fed ihren Spitzenzins für diesen Zyklus erreicht haben könnte, haben die Spreads einengen lassen, womit viel Positives bereits eingepreist ist.

Währungen

Wir haben unsere positive Haltung zum Euro gegenüber dem US-Dollar kürzlich auf neutral reduziert. Wir haben den Eindruck, dass die Aussicht auf eine weitere potenzielle Zinserhöhung in Europa und keiner weiteren in den USA vollständig eingepreist wurde. Die derzeitige Stärke des Dollars dürfte auf der besseren jüngsten Wachstumsdynamik im Vergleich zu Europa, einem schnelleren Anstieg der Realzinsen in den USA und der Abschwächung der Schwellenländerwährungen, die die Nachfrage nach dem Dollar erhöhen, getrieben sein. Bei den anderen Währungen bleiben wir neutral.

2.2 Aktien

In der nächsten Ausgabe der Investmentampeln werden wir unsere sektoralen und regionalen Präferenzen umfassender erläutern, da sie auf den Ergebnissen unserer bald stattfindenden vierteljährlichen Strategiesitzung beruhen werde. Insgesamt gehen wir mit einer gewissen Vorsicht in die letzten vier Monate des Jahres, da Teile des Aktienmarktes recht teuer geworden sind, insbesondere im Vergleich zu festverzinslichen Anlagen. Die Aktienrisikoprämie für den US-Markt hat ein 20-Jahres-Tief erreicht. Schwaches Gewinnwachstum, hohe Realzinsen und überzogene Bewertungsniveaus in einigen Bereichen lassen die Aktienmärkte anfällig erscheinen. Es besteht eine große Diskrepanz zwischen der relativen Performance von zyklischen gegenüber defensiven Werten und Frühindikatoren wie den Einkaufsmanagerindizes. Daher bekräftigen wir unsere defensive Haltung gegenüber zyklischen Werten. Während wir bei globalen Finanzwerten neutral eingestellt sind, halten wir bei europäischen Finanzwerten an unserer Übergewichtung fest. Die Banken profitieren von höheren Zentralbankzinsen und einer möglichen Normalisierung der Renditekurve. Die Bewertungen sind nicht anspruchsvoll, was auch unserer Value-Einstellung entspricht. Es gibt kaum Anzeichen für eine Verschlechterung der Kreditqualität, was ermutigend ist. Wir haben Kommunikationsdienste übergewichtet: Telekommunikationsunternehmen haben eine verbesserte Preissetzungsmacht und einen nachlassenden Investitionsbedarf. Zyklischen Konsum haben wir auf "Outperform" hochgestuft, da wir über die derzeitige konjunkturelle Schwächephase hinwegsehen wollen. Doch die Arbeitsmärkte halten derzeit die Verbraucher ohnehin noch in Laune; die Ausgaben für Luxus, Sportmode, Autos und E-Commerce sind weiter stark. Wir bleiben skeptisch gegenüber dem börsennotierten Immobiliensektor, der sich trotz regionaler Unterschiede auf globaler Basis weiterhin schlechter entwickelt als der Gesamtmarkt.

USA

Wir bleiben bei US-Aktien im Vergleich zu globalen Aktien vorsichtig. Das derzeitige Kurs-Gewinn-Verhältnis von über 20 ist nicht mit unserem Basisszenario eines bescheidenen Gewinnwachstums in den Jahren 2023 und 2024 und anhaltend hohen (realen) US-Renditen vereinbar. Unsere Einschätzung, dass es derzeit viele gute Alternativen zu Aktien gibt, bleibt unverändert.

Europa

Wir bleiben bei unserer Übergewichtung für europäische Aktien. Europa bleibt attraktiv bewertet, auch wenn sich die Frühindikatoren zuletzt etwas eingetrübt haben, und weist nach wie vor eine ordentliche Gewinndynamik auf.

Japan

Wir bleiben für Japan neutral. Zwar gibt es nach wie vor viel Rückenwind, doch befürchten wir, dass eine mögliche Straffung der Bank of Japan (BoJ) angesichts einer Inflation, die sich auf einem Mehrjahrzehnthoch befindet, bei den derzeitigen Bewertungen ein zunehmendes Risiko darstellt.

Schwellenländer

Wir sind für die Schwellenländer neutral gestimmt: Die Dynamik des Wirtschaftswachstums lässt nach und dürfte zu gering sein, um den rohstoffsensiblen Schwellenländern Auftrieb zu geben. Das chinesische Wachstum und die Konjunkturmaßnahmen könnten weiterhin enttäuschen. Andererseits hat sich die Stimmung gegenüber China im Laufe des Sommers so stark eingetrübt, dass sich die Ende August begonnene Erholung fortsetzen könnte, wenn die Nachrichtenlage nur geringfügig positiv ist.

2.3 Alternative Anlagen

Immobilien

Höhere Zinssätze haben sich auf die Immobilienbewertungen ausgewirkt und die Preise weltweit um 10-20 Prozent sinken lassen; die Fundamentaldaten sind jedoch im Allgemeinen stabil, was sich in geringen Leerständen und steigenden Mieten zeigt. Das Wachstum des Internet-Handels in Verbindung mit den Bemühungen, die Lieferketten zu stärken, treibt die Nachfrage nach Lagerhäusern an. In den meisten europäischen, asiatischen und US-amerikanischen Großstädten herrscht zudem chronischer Wohnungsmangel. Wir sind der Ansicht, dass die Aussichten für die nächsten zwölf Monate positiv sind und dass Gewerbeimmobilien die heutigen Zinssätze weitgehend eingepreist haben. Das Mietwachstum könnte sich im Zuge der Konjunkturabschwächung zwar abschwächen, doch dürfte ein etwaiger Rückgang bei der Vermietung nur geringfügig ausfallen, und die restriktivere Finanzierung dürfte die Bautätigkeit einschränken, so dass sich die Fundamentaldaten im nächsten Jahr wieder verbessern werden, wenn die Wirtschaft wieder an Fahrt gewinnt. Weitere Informationen finden Sie in der vollständigen Veröffentlichung hier.

Gold

Angesichts der Herausforderungen in der chinesischen Wirtschaft ist das Interesse der Investoren an Basismetallen sehr gering. Sowohl Offshore- als auch Onshore-Händler haben sich zurückgehalten, und der Markt wartet darauf, dass die chinesische Regierung einen umfassenderen Plan zur Ankurbelung der Wirtschaft vorlegt, bevor er wieder aktiv wird. Aufgrund der hohen realen U.S.-Renditen ist die Nachfrage nach Dollar hoch gewesen, was den Goldpreis weiter unter Druck gesetzt hat. Dennoch hat sich der Goldpreis bisher sehr gut gehalten und ist über der Marke von 1.900 USD/oz geblieben. Wir gehen davon aus, dass sich der Goldpreis bis zur Fed-Sitzung im September in einer engen Spanne bewegen wird.

Öl

Angesichts der stabilen weltweiten Nachfrage und der Kontrolle des Angebots durch die OPEC+ verzeichneten die Rohölpreise einen, wenn auch von uns erwarteten, beeindruckenden Anstieg. Solange der allgemeine Appetit auf risikoreiche Anlagen anhält und die OPEC+ das Angebot weiterhin einschränkt, dürfte der Rohölpreis weiter steigen. Auch wenn es zu Streiks kommen könnte, dürfte die Versorgung mit Erdgas weltweit gut bleiben.

3 / Rückblick auf wichtige Anlageklassen

Gesamtertrag seit Jahresbeginn und im vergangenen Monat

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Quellen: Bloomberg Finance L.P., DWS Investment GmbH; Stand: 31.08.2023

4 / Taktische und strategische Signale

Die folgende Übersicht veranschaulicht unsere kurz- und langfristige Positionierung.

4.1 Anleihen

Rates |

1 bis 3 Monate |

bis Juni 2024 |

|---|---|---|

| US-Staatsanleihen (2 Jahre) | ||

| US-Staatsanleihen (10 Jahre) | ||

| US-Staatsanleihen (30 Jahre) | ||

| Deutsche Bundesanleihen (2 Jahre) | ||

| Deutsche Bundesanleihen (10 Jahre) | ||

| Deutsche Bundesanleihen (30 Jahre) | ||

| UK-Staatsanleihen (10 Jahre) | ||

| Japanische Staatsanleihen (2 Jahre) | ||

| Japanische Staatsanleihen (10 Jahre) |

Spreads |

1 bis 3 Monate |

bis Juni 2024 |

|---|---|---|

| Spanien (10 Jahre)[6] | ||

| Italien (10 Jahre)[6] | ||

| US-Investment-Grade-Anleihen | ||

| US-Hochzinsanleihen | ||

| EUR-Investment-Grade-Anleihen[6] | ||

| EUR-Hochzinsanleihen[6] | ||

| Asien-Unternehmensanleihen | ||

| Schwellenländer-Unternehmensanleihen | ||

| Schwellenländer-Staatsanleihen |

Besicherte & spezielle Bonds |

1 bis 3 Monate |

bis Juni 2024 |

|---|---|---|

| Covered Bonds[6] | ||

| US-Kommunalanleihen | ||

| US-Mortgage-Backed-Securities |

Währungen |

|

|

|---|---|---|

| EUR vs. USD | ||

| USD vs. JPY | ||

| EUR vs. JPY | ||

| EUR vs. GBP | ||

| GBP vs. USD | ||

| USD vs. CNY |

4.2 Aktien

Regionen |

1 bis 3 Monate[7] |

bis Juni 2024 |

|---|---|---|

| USA[8] | ||

| Europa[9] | ||

| Eurozone[10] | ||

| Deutschland[11] | ||

| Schweiz[12] | ||

| Vereinigtes Königreich (UK)[13] | ||

| Schwellenländer[14] | ||

| Asien ex Japan[15] | ||

| Japan[16] |

.

Anlagestil |

1 bis 3 Monate |

|

|---|---|---|

| Nebenwerte USA[27] | ||

| Nebenwerte Europa[28] |

4.4 Legende

Taktische Sicht (1 bis 3 Monate)

Die taktische Sicht basiert auf der Kursentwicklung der Anleihen.Positiver Ausblick

Neutraler Ausblick

Negativer Ausblick

Strategische Sicht bis Juni 2024

- Bei Staatsanleihen basiert die strategische Sicht auf der Kursentwicklung der Anleihen.

- Bei Unternehmensanleihen, besicherten und speziellen Bonds sowie Schwellenländer-Anleihen in US Dollar beziehen sich die Signale auf einen optionsadjustierten Spread zu US-Staatsanleihen. Bei in Euro denominierten Anleihen handelt es sich um den Spread zu Bundesanleihen. Die Entwicklung des Spread sowie die Zinsentwicklung bei Staatsanleihen beeinflussen den Anleihewert. Investoren, die rein von der Entwicklung des Spread profitieren wollen, müssen sich gegen das Zinsänderungsrisiko absichern.

- Die Farben signalisieren das Ertragspotenzial für Long-Only-Investoren

Die Gewinnchancen, aber auch das Verlustrisiko sind eher begrenzt

Negatives Ertragspotenzial