- Home »

- Insights »

- CIO View »

- Investmentampeln »

- Investmentampeln

- Das abgelaufene Jahr überraschte in vielfacher Hinsicht – im Endeffekt zum Vorteil vieler Investoren, da fast alle Anlagen ordentliche Renditen abwarfen.

- Mitverantwortlich war die starke Jahresendrally, die zuallerest auf der frischen Hoffnungen auf Zinssenkungen 2024 fußte.

- Angesichts der wieder stolzen Bewertungen liegt die Latte für ein gutes Anlagejahr 2024 recht hoch. Auf Enttäuschungen, etwa auf Inflations- oder Wachstumsebene, dürften die Märkte sehr sensibel reagieren.

1 / Marktüberblick

1.1 2024 fängt an, wo es eigentlich aufhören sollte.

So wie das Jahr 2023 zu Ende ging, dürfte es ein Dilemma für viele Marktstrategen darstellen. Denn diese erstellen ihre Jahresausblicke meist gegen Mitte November. Da hatte sich die Jahresendrally zwar bereits abgezeichnet, aber das Ausmaß dürfte viele überrascht haben und nun vor die Frage stellen: behält man die absoluten Kursziele bei und lässt damit die Renditepotenziale gegen Null schmelzen? Passt man sein 2024er Prognosegerüst den optimistischen Marktbewegungen an, und macht damit eine weiche Landung der (US-) Wirtschaft zum Hauptszenario – also einen nur kurzen, leichten Durchhänger der Wirtschaftsleistung bei gleichzeitig nachhaltig geringen Inflationsraten? Oder sollten so manche Volkswirte und sonstige Marktexperten angesichts der vielen Prognosefehlschläge der letzten Jahre vielleicht ganz auf allzu genaue Vorhersagen verzichten? Bevor wir darauf eingehen, lassen wir zunächst 2023 Revue passieren.

Das Jahr sparte nicht mit Überraschungen. Im Gegensatz zum Vorjahr, 2022, überraschten diesmal aber nicht die Inflationsraten, die sich insgesamt in die von den meisten prognostizierte Richtung bewegten. Was überraschte, war einerseits das robuste US-Wachstum. Gut ablesen lässt sich das an Erwartungen der von Bloomberg befragten Strategen. Ihre Schätzungen für das 2023er Wachstum sank im Laufe des Jahres 2022 von 2,5 Prozent auf 0,3 Prozent zum Jahreswechsel, nur um im Laufe des Jahres 2023 wieder auf 2,4 Prozent zu steigen. Ebenso überraschten die Zinsen, die bis Ende Oktober erschreckend zielstrebig immer weiter nach oben trieben. Gebremst wurde dieser Aufstieg nur kurzfristig im Frühjahr, als die Schieflagen im US-Bankensektor die Fed zu neuen Liquiditätsspritzen veranlasste. Ansonsten musste man bis Mitte Herbst befürchten, dass zumindest den Staatsanleihen außerhalb des kurzen Endes ein drittes Verlustjahr in Folge drohte – eine außerordentliche Seltenheit in der entwickelten Welt. Zu einer weiteren Überraschung schälten sich dann die Aktienmärkte heraus, die trotz immer neuer Zinshöhen sich ebenfalls gut entwickelten. Und zwar, wiederum überraschend, in erster Linie getragen durch die – in der unmittelbaren Vergangenheit eigentlich eher zinssensitiven – großen US-Technologiewerte, die zunehmend als „Magnificent Seven“ oder „Great Eight“ bekannt sind, je nachdem, welche und wie viele ein bestimmter Stratege einbezieht. Sie verdoppelten im Schnitt ihren Marktwert im abgelaufenen Jahr und trugen damit zu zwei Dritteln zur Werterhöhung des gesamten S&P 500 bei. Viele Anleger sahen den Hype rund um die Künstliche Intelligenz als wesentlichen Katalysator. Der Vollständigkeit halber sollte man aber auch erwähnen, dass diese sieben Aktien 2022 fast die Hälfte ihres Wertes eingebüßt haben, so dass sie auf Zwei-Jahressicht nur leicht dazugewonnen haben.

Eine regelrechte Achterbahnfahrt stellte dann das vierte Quartal dar. Der Angriff der Hamas auf Israel, wenig inspirierende Quartalszahlen und eine vorsichtige Rhetorik der Zentralbanken ließen Anleihe- und Aktienkurse im Oktober gleichermaßen in die Tiefe rutschen, bevor kurz vor Monatsende der Jahresendrally doch noch einsetzte, in erster Linie getragen von Aussagen von Fed-Mitgliedern, die darauf schließen ließen, dass nicht nur das Ende des Zinserhöhungszyklus definitiv erreicht war, sondern Zinssenkungen für 2024 bereits Teil der Diskussionen im Leitungskomitee, dem FOMC, waren.

1.2 Nur wenige Verlierer 2023, dafür einige Verdoppler

Die Jahresendrally, die am 27. Oktober 2023 ihren Anfang nahm, hat die Ergebnisrechnungen des Gesamtjahres ordentlich durcheinander gewirbelt und dafür gesorgt, dass nur wenige Vermögensklassen im Minus endeten: Der Hang Seng verlor 16 Prozent, und – beinahe folgerichtig – verloren auch Rohstoffe im Schnitt zwölf Prozent[1], mitgetrieben vom (trotz Nahostkonflikt) überraschend schwachen Ölpreis (Brent verlor zehn Prozent). China bekam die Probleme im Immobilienmarkt nicht nachhaltig in den Griff und die Führung sah auch davon ab, ein Stimulierungspaket nach alter Façon zu stricken. Dazu kam der nicht enden wollende Handelskonflikt mit den USA und teilweise auch Europa. In Folge schnitt die Region Asien innerhalb der Schwellenländer-Aktienindizes mit sechs Prozent am schwächsten ab, während Lateinamerika mit 25 Prozent und Osteuropa[2] mit über 40 Prozent sich stark zeigten. Auch sonst Gewinner, wohin das Auge blickt. Bei den Aktienindizes reichten die Wertsteigerungen allein seit dem 27. Oktober von 15 Prozent beim Nikkei 225 – über den Stoxx 600 und den S&P 500 bis 19 Prozent beim Dax. Für das gesamte Jahr dominierten erneut die Technologiewerte, der Nasdaq erwirtschaftete mit einem Plus von 54 Prozent sein bestes Ergebnis seit 1999. Das Wachstumssegment ließ entsprechend mit einem Plus von 43 Prozent die Substanzwerte (12 Prozent) weit hinter sich. Auch die Nebenwerte liefen relativ schwach gegenüber den Schwergewichten: Stoxx 200 Small Cap acht Prozent, Russell 2000 15 Prozent, auch wenn ihr starker Jahresendspurt Hoffnung auf mehr im laufenden Jahr macht. An die Spitze der Gewinner setzten sich die Kryptowährungen, trotz aller Verwerfungen bei wichtigen Marktteilnehmern. Wohl auch getragen durch die Zulassung von auf Kryptowährungen basierenden Finanzinstrumenten durch die US-Börsenaufsicht, konnte etwa der Bitcoin über 150 Prozent zulegen.

Ansonsten waren natürlich die Anleihen der Hingucker im vergangenen Jahr, nachdem sie – historisch schon selten genug – zuvor zwei negative Jahre in Folge erleiden mussten. Endlich war die laufende Rendite wieder attraktiv – US-Treasuries warfen zwischendurch eine laufende Rendite von über fünf Prozent ab (auch die Jahresrendite über alle Laufzeiten hinweg lag bei über fünf Prozent, soviel gab es zuletzt im Jahr 2000), US-Hochzinsanleihen fast zehn Prozent und Europäische Investment Grade Unternehmensanleihen fast fünf Prozent. Im Gegensatz zum starken Renditeverfall zum Jahresende gab es 2023 für die Zentralbanken nur eine Richtung, auch wenn die Dynamik zum Ende hin nachließ – nach oben. Die Europäische Zentralbank erhöhte im Jahresverlauf den Depositensatz von zwei auf vier Prozent, die Fed das obere Ende ihrer Funds von 4,5 auf 5,5 Prozent. Die andere Richtung nahm die Kerninflation ein, die von Januar bis November in den USA von 5,6 auf 4,0 Prozent sank und in der Eurozone von 5,4 auf 3,6 Prozent.

Zu den Auffälligkeiten 2023 gehörten auch noch die Marktvolatilitäten. Der auf US-Staatsanleihen basierende MOVE Index verzeichnete in Folge der US-Bankenkrise im März seine höchsten Stände seit der Finanzkrise 2008 und beendet auch das Jahr deutlich über seinem Schnitt der vergangenen zehn Jahre. Anders die Schwankung bei den Aktien. Der auf dem S&P 500 basierenden VIX Index liegt so tief wie seit Ausbruch der Covid-Krise nicht mehr und deutlich unter seinem Zehnjahresschnitt. Als interessanter Ausreißer sei auch noch die Türkei erwähnt, deren Währung gegenüber dem Dollar stark abwertete: bekam man Anfang 2023 noch weniger als 19 Lira je Dollar, waren es zum Jahresende fast 30 Lira. Die Dollar-denominierten türkische Anleihen (JP EMBI Index) legten um 16 Prozent zu, der beste Wert innerhalb der zehn Konstituenten des JP Morgan EMBI Global Diversified Bond Index.

2 / Ausblick und Änderungen

Fällt bereits der Ausblick für das Gesamtjahr nicht leicht, wenn die vor bald zwei Monaten festgelegten Jahresendziele `24 zu einem großen Teil erreicht wurden, so gilt das erst recht für den kurzfristigen Ausblick. Unter den Marktteilnehmern hat sich ein klares, positives Narrativ durchgesetzt, nun muss die makroökonomische Realität dem folgen. In erster Linie natürlich die Wachstums- und Inflationsdaten aus den USA. Auch wenn unser Ausblick auf 2024 insgesamt positiv geprägt war, so sehen wir die Märkte jetzt zunächst doch mit einer gewissen Skepsis, insbesondere, da wir mehr Gegenwind für die US-Wirtschaft erwarten, als die Märkte jetzt einpreisen. Denn eine Möglichkeit sollte man nicht ausschließen: dass die Fed ihr ganz eigenes Narrativ hat. Nämlich die Sorge einer zu stark abkühlenden Wirtschaft, weshalb sie die Marktkräfte bereitwillig gewähren ließ, die Finanzierungskonditionen über die Renditerückgänge zu verbessern. In Summe jedoch dürfte die Zinslast der meisten Unternehmen 2024 noch über den 2023er Niveaus liegen.

2.1 Anleihen

Nach wie vor erwarten wir ab dem zweiten Quartal 2024 Zinssenkungen durch die US-Notenbank (Fed) und die Europäische Zentralbank (EZB). Gemischte Daten in den USA und der starke Rückgang der laufenden Renditen im vierten Quartal 2023 mahnen jedoch zur Behutsamkeit. Die kommenden Monate werden wahrscheinlich durch erhebliche Schwankungen gekennzeichnet sein. Das ist auch gar nicht so ungewöhnlich. Die Marktteilnehmer waren historisch häufig recht wankelmütig, wenn die Fed anfing sich dem Ende des Zinserhöhungszyklus zu nähern. Da heißt es flexibel sein. Vor allem bei Unternehmensanleihen würden wir vorübergehende Spreadausweitungen als Kaufgelegenheit in Betracht ziehen, nicht zuletzt da die Fundamentaldaten vieler Unternehmen weiterhin solide aussehen. Dabei sollte man aber auch bereit sein, Geduld zu haben.

Staatsanleihen

Der Markt für US Treasuries dürfte auch weiterhin sensibel reagieren, wann immer es neue Entwicklungen zur Realwirtschaft, den Inflationserwartungen und der vermutlichen Fed-Sicht zu beiden zu berichten gibt. Wie schnell das gehen kann, und zwar auch ohne allzu große tatsächlich nachhaltige Veränderungen, haben die letzten 6 Monate deutlich gezeigt. Da spricht im Allgemeinen einiges für 2-jährigen Staatsanleihen, deren Erträge weniger sensibel auf solche Stimmungsschwankungen reagieren als ihre 10- und 30-jährigen Staatsanleihen Pendants. Eine ähnliche Logik gilt für die Eurozone, mit dem Unterschied, dass die Rendite zweijähriger deutscher Bundesanleihen mit etwa 2,5 Prozent nach wie vor viel knauseriger ist als die ihrer US-Pendants. Hier ist auch am kurzen Ende Wendigkeit gefragt. Wir sind derzeit neutral eingestellt, können uns aber durchaus vorstellen, dass die Märkte für das nächste Jahr zu viele oder zu wenige Zinssenkungen einpreisen, nicht zuletzt, da die Wachstumsaussichten nicht gerade rosig erscheinen. Unterdessen bieten Staatsanleihen aus Italien und insbesondere Spanien weiterhin einen deutlichen Renditeaufschlag gegenüber Bundesanleihen.

Investment-Grade-Anleihen

In den USA hat die zunehmende Überzeugung, dass die Fed mit den Zinserhöhungen fertig ist, die Bewertungen in die Höhe getrieben. Nun zeichnet sich im Januar ein deutliches Anziehen bei den US-Neuemissionen ab. Damit ist eher mit erneuten Spreadausweitungen zu rechnen, zumindest vorübergehend. Trotz insgesamt solider Fundamentaldaten und einer relativ guten wirtschaftlichen Entwicklung sind wir taktisch sehr vorsichtig. Auch wenn momentan viel für Vorsicht spricht: Die positiven, längerfristigen Anlageeigenschaften der Anlageklasse bleiben bestehen. In Europa sehen wir Unternehmenshybride als besonders attraktive und bevorzugte Senior-Anleihen aus dem Bankensektor.

Hochzinsanleihen

Nach der starken Rallye haben die Marktteilnehmer ein positives Goldlöckchen-Umfeld eingepreist. Dies erhöht die Gefahr von deutlichen Rückschlägen in den nächsten Monaten. Immerhin bestehen weiterhin erhebliche Unsicherheiten bei Inflation, Wirtschaftswachstum und, für einzelne Sektoren, auch geopolitisch. Auf dem derzeitigen Niveau ist möglicherweise kein großer Anstieg der Risikowahrnehmung erforderlich, damit die Renditen plötzlich so manchem Anleger nicht ausreichend scheinen, um diese Risiken auszugleichen. Auch hat sich in den USA das Neuemissionsvolumen im Dezember erholt, während die Mittelzuflüsse in das Segment 2023 stark geschwankt haben. Die Anleger sollten sich kurzfristig auf eine höhere Volatilität einstellen. Besonders in Europa muss sich erst weisen, um wieviel Preissetzungsmacht so manches Unternehmen im neuen Umfeld unter Beweis stellen kann. Vorsicht scheint hier im ersten Quartal geboten.

Schwellenländer-Unternehmensanleihen

Auch in diesem Segment scheint die Zinswende inzwischen eingepreist. Angesichts der engeren Spreads bleiben durchdachte Analyse und umsichtiges Anlagemanagement von zentraler Bedeutung. Wir bevorzugen nach wie vor solide Emittenten mit attraktiven Bewertungen, und werden dabei vor allem in Asien fündig. Gleichzeitig blieben die Mittelzuflüsse insgesamt uneinheitlich, während sich das Primärangebot solide entwickelt hat. Für die Anlageklasse insgesamt warten wir auf attraktivere Einstiegsniveaus und bleiben gleichzeitig wachsam für selektive Gelegenheiten.

Euro vs. Dollar

Angesichts der saisonal bedingt niedrigen Liquidität gehen wir davon aus, dass die Volatilität auch am Devisenmarkt wieder anziehen dürfte. Der Dollar könnte davon bis zu einem gewissen Grad profitieren. Trotzdem rechnen wir nicht damit, dass der Greenback zum Jahresanfang aus der relativ engen Spanne der vergangenen Monate ausbrechen wird.

2.2 Aktien

Mitte November hatten wir eine konstruktive Aktienmarktprognose für 2024 mit einem hohen einstelligen Aufwärtspotenzial in allen Regionen abgegeben. Wir hatten argumentiert, dass Anleger über die aktuelle Konjunkturschwäche hinwegsehen und sich stattdessen „auf das Licht des Tunnels konzentrieren“ werden, ausgelöst durch die Aussichten auf eine sanfte wirtschaftliche Landung, eine Lockerung der Geldpolitik und ein hohes einstelliges EPS-Wachstum.

Einen Monat später war Weihnachten 2024 für Aktienanleger schon ein Jahr zu früh gekommen: Begünstigt durch den Rückgang der 10-Jahres-Renditen in den USA um mehr als 100 Basispunkte haben risikoreiche Anlagen bereits die meisten unserer 12-Monats-Indexziele erreicht oder überschritten. Zum jetzigen Zeitpunkt zögern wir, Änderungen an unseren 12-Monats-Zielen vorzunehmen. Schließlich bleiben die drei Grundannahmen, die ihnen zugrunde liegen, zumindest vorerst intakt. Um die Aktienmärkte über das Jahresendniveau hinaus anzukurbeln, wäre eine deutlich niedrigere US-Renditeprognose als die aktuellen 4,2 Prozent für Dezember 2024 sicherlich hilfreich, scheint aber schwer zu rechtfertigen. Alternativ müssten unsere unterhalb des Konsenses liegenden Gewinnprognosen steigen. Eine kurze Gegenprüfung mit unseren DWS-Regional- und Sektorenspezialisten macht dies jedoch derzeit zu einem unwahrscheinlichen Szenario. Ganz im Gegenteil gehen wir davon aus, dass die meisten Unternehmen in der Berichtssaison für das vierte Quartal immer noch eine konservative Prognose für 2024 abgeben werden, da hohe Zinsen und zunehmend Sparsamkeit unter Verbrauchern schaden. Betrachtet man schließlich, drittens, die US-Aktien-Risikoprämie (ERP), so deutet der aktuelle VIX-Wert von 12 bereits auf ein sehr geringes Risikobewusstsein der Anleger hin. Außerhalb der USA scheinen die Bewertungen aber durchaus höhere Aktien-Risikoprämien wider zu spiegeln, was unsere vergleichsweise positive Sicht auf Europa und Japan stützt.

Da wir an unseren 12-Monats-Aktienindexzielen festhalten, würden wir hier nicht dem Markt hinterherlaufen. Wir glauben, dass schwache eingehende Makrodaten, Marktenttäuschungen über frühe FED-Kürzungen, Befürchtungen einer Rückkehr von Donald Trump ins Weiße Haus und zu optimistische Konsenserwartungen bei den U.S. Unternehmensgewinnen bessere Einstiegspunkte für taktische Aktienanleger bieten werden.

Aufgrund der Bewertung bleiben wir bei unserer Bevorzugung von Kommunikation (Übergewichtung) gegenüber IT (neutral) und bei Konsumgütern (Übergewichtung) gegenüber Basiskonsumgütern (neutral) aufgrund der besseren Preise und der abgeräumten Lagerbestände für die erstgenannte Gruppe. Außerdem stufen wir börsennotierte Immobilien von „Underperform“ auf „Neutral“ hoch.

Langfristig orientierte Aktienanleger werden sich wahrscheinlich nicht allzu sehr um die oben genannte Granularität kümmern. Stattdessen werden sie sich wahrscheinlich zurücklehnen und auf die Aussichten einer vor uns liegenden dreijährigen Lockerung der Geldpolitik blicken. Sie dürften weiter auf kontinuierliche Innovationen vertrauen, die das Gewinnwachstum steigern. Wahrscheinlich werden sie auch weiterhin an die langfristigen Vorteile der Aufzinsung und globalen Diversifizierung glauben.

USA

Wir gehen weiterhin davon aus, dass die erwartete Fed Zinswende im Laufe des Jahres 2024 eine Ausweitung der Marktführerschaft, über die von den großen US-Technologieaktien hinaus auslösen wird.[3] Einiges davon ist in den letzten Wochen bereits in Erwartung des Abschlusses des Zinserhöhungszyklus durch die Fed eingetreten. Wir gehen davon aus, dass diese Ausweitung der Marktführerschaft noch weiter voranschreiten wird, wenn Aktienanleger beginnen, den Zeitpunkt und das Profil der Zinssenkungen der Fed genauer einzukalkulieren.

Europa

Wir bleiben bei unserem starken Outperform-Rating für europäische Small- und Midcap-Unternehmen. Gerade in diesem Bereich gibt es noch wie vor solide Unternehmen, die auch nach der guten Performance der vergangenen Monate attraktiv erscheinen.

Japan

Japan ist nach wie vor attraktiv, nicht zuletzt weil die globalen Anleger endlich begonnen haben, Verbesserungen in der Unternehmensführung anzuerkennen, die sich bereits seit vielen Jahren abzeichnen. Von der Bewertung her und als asiatische Alternative zu chinesischen Aktien.

Schwellenländer

Wir bleiben positiv gegenüber den Schwellenländern eingestellt. Unser Schwerpunkt liegt auf ausgewählten asiatischen Aktien aus den Konsum-, und Technologie und Finanzsektoren, nicht zuletzt aus Indien, mittels derer man am Wachstum des bevölkerungsreichsten Landes der Welt teilhaben kann. Insgesamt bevorzugen wir Unternehmen mit größerer Preissetzungsmacht und defensiven Eigenschaften. Für Sektoren mit strukturellen Problemen und Unternehmen mit schwachen Bilanzen bleiben wir, trotz des erholenden Konjunkturzyklus vorerst vorsichtig.

2.3 Alternative Anlagen

Immobilien

Auch börsennotierte Immobilienunternehmen haben sich zuletzt deutlich erholt und wir haben das Segment global von „underperform“ auf „neutral“ hochgestuft. Bei Immobilientransaktionen selbst dürfte die Bodenbildung allerdings noch etwas dauern. Die Fundamentaldaten sind nach wie vor solide, mit niedrigen Leerstandsquoten und einem kräftigen Mietwachstum in den meisten Sektoren und Regionen.

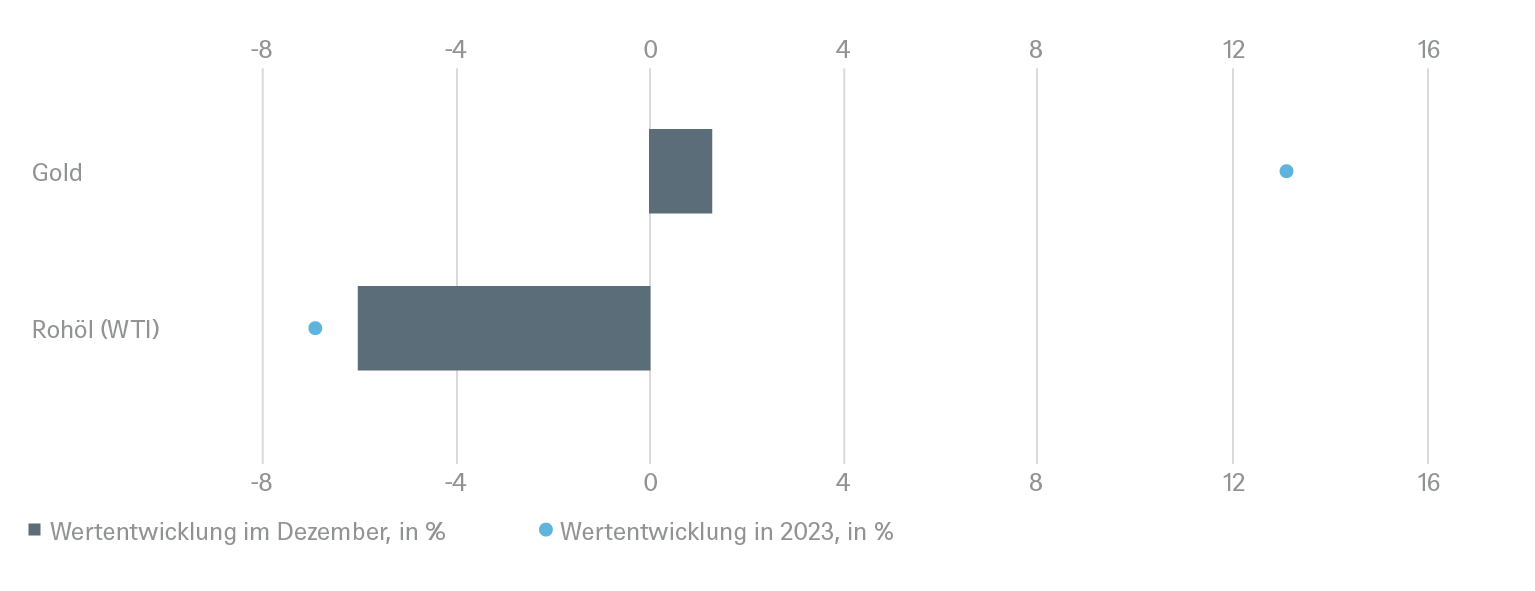

Gold

Wir rechnen mit einer weiteren Erholung der Goldpreise, begünstigt durch näher rückende U.S. Zinssenkungen. Auch geopolitische Risiken, oder zumindest deren Wahrnehmung unter Marktteilnehmern, dürften bis Ende 2024 nicht gerade kleiner werden. Auch die umfangreichen Käufe der Zentralbanken dürften anhalten und den Goldpreis stützen.

Öl

Auch bei den Ölpreisen rechnen wir auf 12-Monatssicht mit Zuwächsen, unsere Prognose für Brent liegt bei 88 Dollar pro Fass, Ende 2024, verglichen mit zuletzt etwa 78 Dollar. Wir haben bisher keine nennenswerten Änderungen des Angebots aus dem Nahen Osten aufgrund geopolitischer Konflikte mitberücksichtigt, beobachten die aktuellen Entwicklungen, insbesondere im Iran, aber sehr genau.

2.4 DWS Anlageidee

Auch wenn unser Ausblick auf 2024 insgesamt positiv geprägt war, so sehen wir die Märkte jetzt zum Jahresanfang doch mit einer gewissen Skepsis. Zu viele gute Nachrichten scheinen bereits in den Kursen enthalten, während es an möglichen negativen Überraschungen als Auslöser für Rückzieher nicht mangelt. Da heißt es flexibel und selektiv sein, sowohl bei Unternehmensanleihen wie bei Aktien. Um Rücksetzer nutzen zu können lohnt sich die gründliche Fundamentalanalyse mehr denn je, gerade auch bei Nebenwerten außerhalb der USA. Hier halten wir europäische Small- und Midcap-Unternehmen nach wie vor für besonders attraktiv, insbesondere auf längere Sicht betrachtet.

3 / Rückblick auf wichtige Anlageklassen

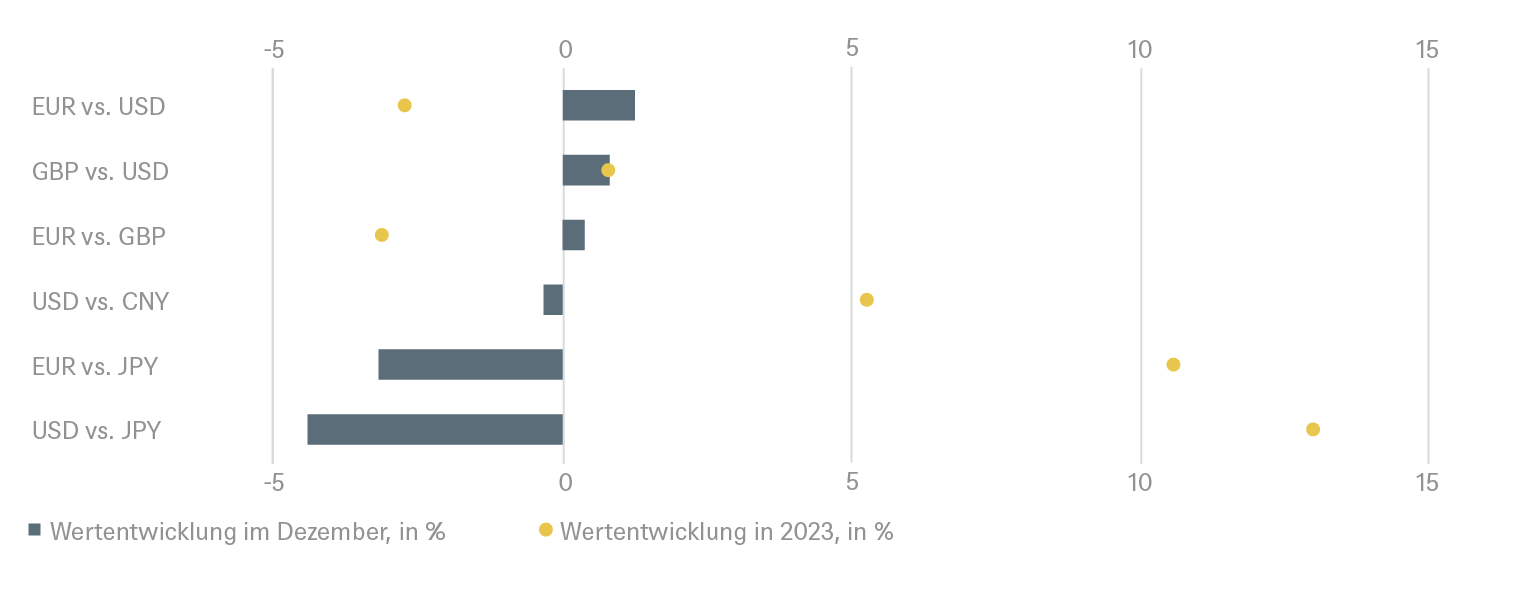

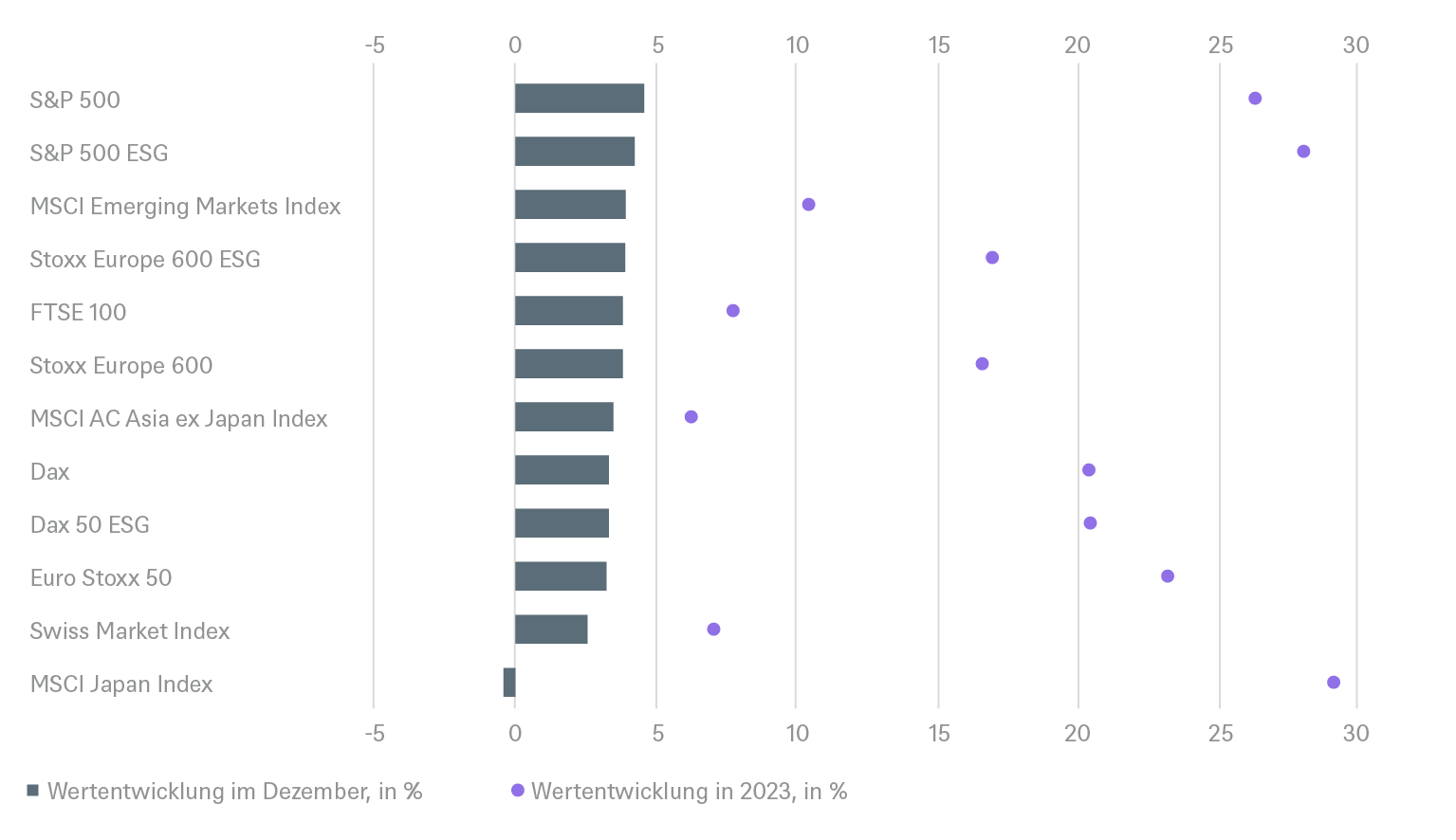

Gesamtertrag seit Jahresbeginn und im vergangenen Monat

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Quellen: Bloomberg Finance L.P., DWS Investment GmbH; Stand: 31.12.2023

4 / Taktische und strategische Signale

Die folgende Übersicht veranschaulicht unsere kurz- und langfristige Positionierung.

4.1 Anleihen

Rates |

1 bis 3 Monate |

bis Dez 2024 |

|---|---|---|

| US-Staatsanleihen (2 Jahre) | ||

| US-Staatsanleihen (10 Jahre) | ||

| US-Staatsanleihen (30 Jahre) | ||

| Deutsche Bundesanleihen (2 Jahre) | ||

| Deutsche Bundesanleihen (10 Jahre) | ||

| Deutsche Bundesanleihen (30 Jahre) | ||

| UK-Staatsanleihen (10 Jahre) | ||

| Japanische Staatsanleihen (2 Jahre) | ||

| Japanische Staatsanleihen (10 Jahre) |

Spreads |

1 bis 3 Monate |

bis Dez 2024 |

|---|---|---|

| Spanien (10 Jahre)[4] | ||

| Italien (10 Jahre)[4] | ||

| US-Investment-Grade-Anleihen | ||

| US-Hochzinsanleihen | ||

| EUR-Investment-Grade-Anleihen[4] | ||

| EUR-Hochzinsanleihen[4] | ||

| Asien-Unternehmensanleihen | ||

| Schwellenländer-Unternehmensanleihen | ||

| Schwellenländer-Staatsanleihen |

Besicherte & spezielle Bonds |

1 bis 3 Monate |

bis Dez 2024 |

|---|---|---|

| Covered Bonds[4] | ||

| US-Hochzinsanleihen-Kommunalanleihen | ||

| US-Mortgage-Backed-Securities |

Währungen |

|

|

|---|---|---|

| EUR vs. USD | ||

| USD vs. JPY | ||

| EUR vs. JPY | ||

| EUR vs. GBP | ||

| GBP vs. USD | ||

| USD vs. CNY |

4.2 Aktien

Regionen |

1 bis 3 Monate[5] |

bis Dez 2024 |

|---|---|---|

| USA[6] | ||

| Europa[7] | ||

| Eurozone[8] | ||

| Deutschland[9] | ||

| Schweiz[10] | ||

| Vereinigtes Königreich (UK)[11] | ||

| Schwellenländer[12] | ||

| Asien ex Japan[13] | ||

| Japan[14] |

.

Anlagestil |

1 bis 3 Monate |

|

|---|---|---|

| Nebenwerte USA[25] | ||

| Nebenwerte Europa[26] |

4.4 Legende

Taktische Sicht (1 bis 3 Monate)

Die taktische Sicht basiert auf der Kursentwicklung der Anleihen.Positiver Ausblick

Neutraler Ausblick

Negativer Ausblick

Strategische Sicht bis Dezember 2024

- Bei Staatsanleihen basiert die strategische Sicht auf der Kursentwicklung der Anleihen.

- Bei Unternehmensanleihen, besicherten und speziellen Bonds sowie Schwellenländer-Anleihen in US Dollar beziehen sich die Signale auf einen optionsadjustierten Spread zu US-Staatsanleihen. Bei in Euro denominierten Anleihen handelt es sich um den Spread zu Bundesanleihen. Die Entwicklung des Spread sowie die Zinsentwicklung bei Staatsanleihen beeinflussen den Anleihewert. Investoren, die rein von der Entwicklung des Spread profitieren wollen, müssen sich gegen das Zinsänderungsrisiko absichern.

- Die Farben signalisieren das Ertragspotenzial für Long-Only-Investoren

Die Gewinnchancen, aber auch das Verlustrisiko sind eher begrenzt

Negatives Ertragspotenzial